المصارف السويسرية تبحث جاهدة عن استراتيجية لوقف النزيف

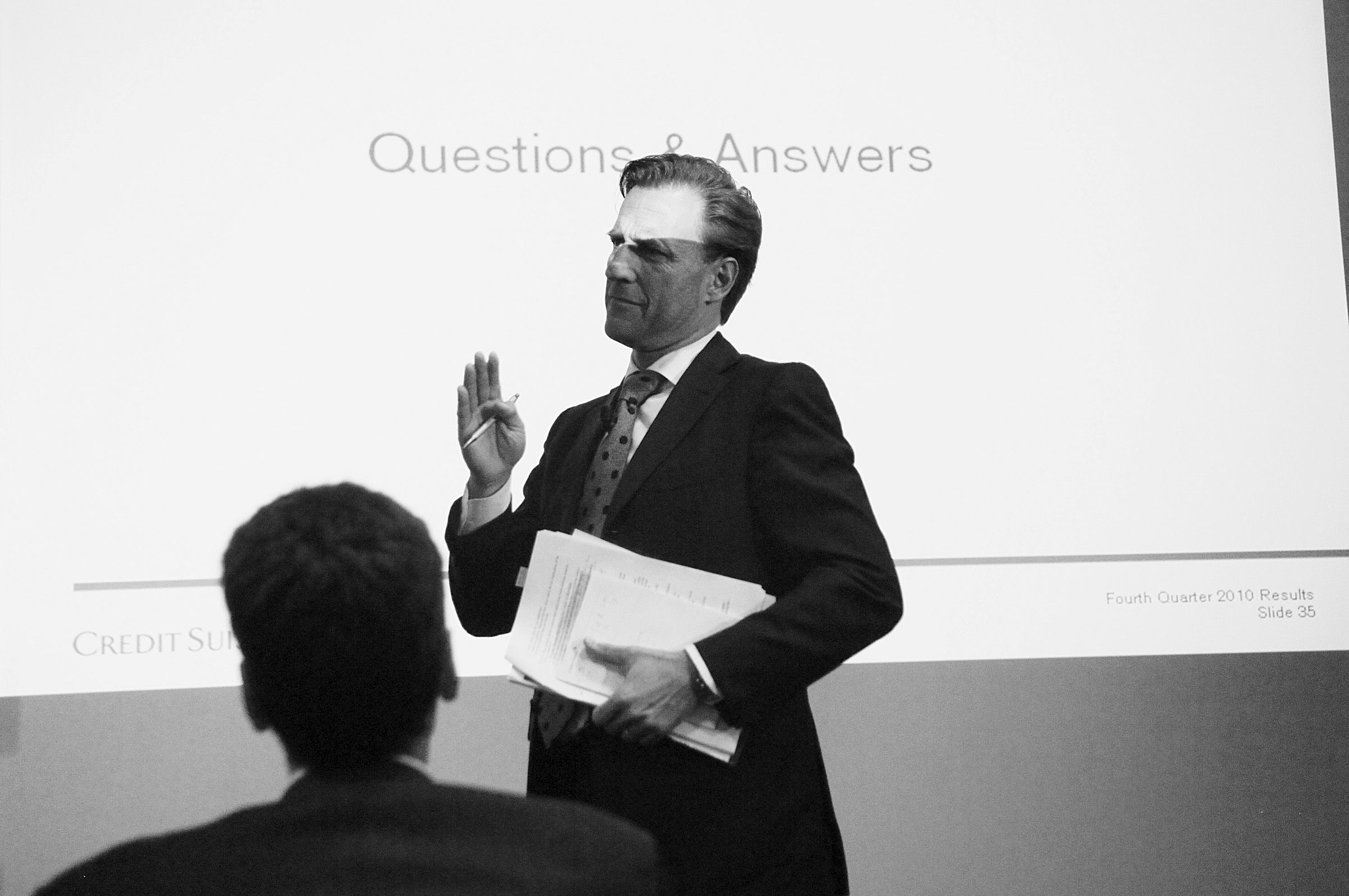

أدى فرض غرامة مالية تقدر بـ 1،4 مليار فرنك (1،53 مليار دولار أمريكي) على مصرف يو بي إس، بسبب التلاعب بمعدلات سعر فائدة الإقتراض بين البنوك "ليبور"، إلى توقعات ببداية سنة مأساوية اخرى بالنسبة لأكبر المصارف السويسرية، في الوقت الذي يمكن لمنافسه كريدي سويس أن يدّعي بأن لديه مهلة باثني عشر شهرا من الإرتياح.

لقد حاول المصرفان المناورة للحد من الأضرار التي قد تلحق بالإقتصاد السويسري. إذ استطاع مصرف كريدي سويس تحمل الحفاظ على عملياته ذات المخاطر العالية، ولكن فضيحة قيمة فائدة الإقتراض “ليبور”، وفضيحة التداول الشنيعة أرغما يو بي إس على التخلي عن العديد من العمليات، إلى جانب فصل آلاف الموظفين عن العمل.

وفي الواقع، تضررت سمعة مصرف يو بي إس كثيرا بعد تنقله من فضيحة إلى أخرى خلال السنوات الأربع الأخيرة. ففي عام 2008، اضطر المصرف للخضوع إلى عملية إنقاذ عاجلة من قبل الحكومة الفدرالية بعد تعرضه لخسائر كبيرة خلال الأزمة المالية العالمية.

وبعد فضيحة التهرب الضريبي في الولايات المتحدة الأمريكية، وخسارة 2مليارين من الدولارات جراء تحايل موظف مارق يعمل في الساحة المالية اللندنية (تم الحكم عليه بالسجن النافذ ودفع غرامة في موفى نوفمبر 2012)، انفجرت فضيحة الغرامة المالية الكبرى الأخيرة بسبب السماح لموظفين في يو بي اس بالتلاعب بمعدلات سعر الفائدة “ليبور”.

وقد اتضحت عواقب هذه التصرفات الفوضوية بجلاء في إعلان المسؤولين في شهر أكتوبر 2012 بأن مصرف يو بي إس سيتخلى كلية عن المعاملات المصرفية الإستثمارية المحفوفة بالمخاطر، وفي قراره الإستغناء عن حوالي 10 آلاف موظف.

المزيد

مصارف الظل لا تحتكم لقواعد تنظّم عملها

كريدي سويس يخرج سالما نسبيا

في أعقاب هذه الفضائح المتتالية، أدت الضغوط التي مارسها الرأي العام، والطبقة السياسية، والمساهمون، ومؤسسات الرقابة إلى تقييد أيدي يو بي إس. وعلى النقيض من ذلك، ظل مصرف كريدي سويس طليق اليد نسبيا، ما سمح له الإعلان في شهر أكتوبر الماضي عن استراتيجيته المُعدلة.

ومع أن الشكوك لا زالت قائمة بشأن إمكانية تورطه، أو على الأقل محط اشتباه في قيامه بدور ما في معظم الأزمات (باستثناء قضية الموظف المارق في لندن) التي غرق فيها منافسه، إلا أن كريدي سويس استطاع مواصلة السير حتى الآن وسط العاصفة، وأن يبقى سالما نسبيا.

وحتى فصل الصيف الماضي، ظلت أكبر شكوى ضد كريدي سويس متمثلة في عدم استثماره في تعزيز مكانته، مقارنة مع مصرف يو بي إس. لكن الأمور تغيرت عندما تلقى توبيخا لاذعا من المصرف الوطني السويسري في شهر يونيو 2012، حينما اتهم المصرفين الكبيرين بعدم تطبيق الإجراءات الجديدة بالسرعة المطلوبة.

وحينها، تمثل الرد في جَمع المزيد من رؤوس الأموال من الأسواق، وإضافة مليار دولار إلى الإحتياطي المُقدر بثلاث مليارات من الدولارات والذي تم الإعلان عنه من قبل.

في الوقت نفسه، تم الشروع في تطبيق عملية إعادة هيكلة أخذت بعين الإعتبار التركيز على تجنب أن تؤدي الخسارات المحتملة المترتبة عن عمليات الإستثمار المصرفية المحفوفة بالمخاطر، إلى المساس من النشاطات الأخرى التي تقوم بها المجموعة. في الأثناء، تقرر أن يستمر كريدي سويس في القيام بهذا الصنف من العمليات (المحفوفة بالمخاطر) بهدف تحقيق أرباح محتملة كبرى، في صورة ما إذا تمكنت السوق المالية من التعافي وتجاوز مخلفات الأزمة.

أخطار كبيرة

الإجراءات التي أقدم على اتخاذها المصرفان الكبيران أدت حسبما يبدو إلى طمأنة المصرف الوطني السويسري حيث صرح نائب رئيسه، جون- بيار دانتهين، في شهر ديسمبر 2012 أن “الأوضاع تحسّنت” في كليهما وبالأخص لدى كريدي سويس.

وأضاف دانتهين أن “كلا المصرفين يخططان لزيادة رفع مستوى رأس المال القادر على امتصاص الخسائر، للتخفيض من حجم الأخطار، والتخفيض بالخصوص من الميزانية العمومية، واتباع سياسة ضبط النفس في مجال الأرباح”، لكنه حذر من أنهما يواجهان خطر تحقيق خسارة كبرى، في صورة ما إذا بقيت أزمة الديون الأوروبية قائمة “على أشدها”.

في الأثناء، كشفت ردود فعل حاملي الأسهم على الخطتين المقترحتين عن استمرار الإرتياب الكبير تجاه “أسلوب الكازينو” (أو المقامرة) الذي تتسم به عمليات تداول الأسهم. ففي حين ارتفعت فيه أسهم مصرف يو بي إس بقوة بعد الإعلان عن استراتيجيته، سجلت قيمة أسهم كريدي سويس تراجعا مُدويا.

المحللون الماليون لم يفاجئهم قرار كريدي سويس القاضي بالتمسك بالمداولات الإستثمارية نظرا لاعتماده في تعاملاته أكثر على هذا القطاع، إلا أن الشكوك لا زالت قائمة بشأن استراتيجيته القاضية بالإستمرار في التعامل كمصرف دولي يقوم بالمعاملات البنكية الإستثمارية، وهذا بالنظر إلى ما يتميز به هذا القطاع من عدم استقرار كبير.

وإلى حد الآن، لم يتضح بعدُ كيف سيتصرف أكبر مصرفين سويسريين على الساحة الدولية في مواجهة المنافسين العالميين حيث أن مجموعة الإجراءات المُعززة، المعروفة بـ “سويس فينيش” التي سيبدأ العمل بها ابتداء من أول يناير 2013، ستُجبر يو بي إس وكريدي سويس على الإحتفاظ باحتياطي سيولة أعلى مما هو منصوص عليه في المعايير الدولية ما يعني إخضاعهما إلى وضعية منافسة غير ملائمة.

في المقابل، لا يمكن الحسم مُسبقا في هذه المسألة نظرا لأن معظم المؤسسات المالية في أوروبا والولايات المتحدة لا زالت تجهل حتى الآن كيف ستتم صياغة القوانين الوطنية لتطبيق ما نصت عليه وثيقة التوصيات العالمية المعروفة بـ “بازل 3”.

ومع أن إجراءات “سويس فينيش” swiss finish أكثر صرامة مما تقتضيه المقاييس العالمية، يرى مراقبون أن معرفة المصرفين المُسبقة لما هو مُنتظر منهما بدقة، قد يوفر لهما هامش مناورة في مواجهة المنافسين على الساحة الكونية.

أوصت الوثيقة الثالثة لإصلاح النظام المصرفي المعروفة بتسمية “بازل 3” والتي تم تقديمها في عام 2010 كمشروع للمساعدة على الحد من أخطار حدوث أزمة مالية جديدة، بالإحتفاظ بما لا يقل عن 7% من رأس المال لتغطية المخاطر.

في المقابل، تقتضي معايير ما يُعرف بـ “سويس فينيش” Swiss finish الطموحة من مصرفي يو بي اس وكريدي سويس الإحتفاظ باحتياطي أكبر لا يقل عن 19% من رأس المال بحلول عام 2019.

يتوجب أيضا أن يتخذ حوالي 10% من رأس المال الإحتياطي شكل أسهم أكثر أمانا وأكثر سيولة. أما الـ 9% المتبقية فيمكن الإحتفاظ بها على شكل ما يسمى ب سندات “كوكو” التي يمكن تحويلها الى سندات امتصاص الخسارة عند بلوغ نقطة الذروة المحددة مسبقا وذلك في حالة تدهور الأوضاع.

يتم تحديد متطلبات رأس المال الجديد في ثلاث مستويات:

المستوى الأول من رأس المال (4،5% من الأصول ذات المخاطر المحتملة والتي يتم الإحتفاظ بها في أعلى الأسهم جودة وأكثرها سيولة) يعتبر أدنى المتطلبات التي يجب توفيرها للحفاظ على سير عادي للعمليات.

المستوى الثاني من الإحتياطي المقدر بـ 8،5% فيجب أن يشتمل على 5،5% من الأسهم من الدرجة العالية وحوالي 3% من سندات “كوكو”.

المستوى الثالث من الأسهم، الذي يطلق عليه مفهوم العنصر التدريجي، يمكن اللجوء إليه في حال تأزم الأوضاع، ومن الممكن أن يشتمل على سندات “كوكو”.

يمكن للبنوك أن تستفيد من “تخفيض” بالنسبة لمجموع راس المال الذي تحتفظ به في المستوى الثالث، إذا ما استطاعت أن تقدم الأدلة على أنه بالإمكان عزل الصفقات المحفوفة بالمخاطر وتصفيتها بطريقة منظمة في حال نشوب أزمة.

هناك أيضا تحديدات فيما يتعلق بالكميات التي يمكن للبنوك اقتراضها لتمويل أنشطتها التجارية.

(نقله من الإنجليزية وعالجه: محمد شريف)

متوافق مع معايير الصحافة الموثوقة

المزيد: SWI swissinfo.ch تحصل على الاعتماد من طرف "مبادرة الثقة في الصحافة"

يمكنك العثور على نظرة عامة على المناقشات الجارية مع صحفيينا هنا . ارجو أن تنضم الينا!

إذا كنت ترغب في بدء محادثة حول موضوع أثير في هذه المقالة أو تريد الإبلاغ عن أخطاء واقعية ، راسلنا عبر البريد الإلكتروني على arabic@swissinfo.ch.