مرة أخرى.. سويسرا في مرمى النيران الجبائية للإتحاد الأوروبي

لفتت "التنازلات" التي قدّمتها سويسرا إلى الولايات المتحدة وألمانيا وبريطانيا في مجال مكافحة التهرب الضريبي، الإنتباه إليها في كوبنهاغن.

وتؤيد الرئاسة الدنماركية للإتحاد الأوروبي الفكرة القائلة، بأن هذه التنازلات يُـفترض أن “تُـشجّع” الأعضاء الـسبع والعشرين على إطلاق النقاش حول جباية المدخرات مع برن مجددا.

في هذا السياق، دعت كوبنهاغن إلى عقد اجتماع على مستوىً رفيع يوم 2 فبراير الجاري بين خبراء الدول الأعضاء في الإتحاد لمناقشة مذكرة أعدّتها بخصوص “التطورات الدولية الأخيرة”، التي تبرر، حسب رأيها، المسارعة برفع التجميد عن الملف المتعلق بجباية مدخرات مواطني البلدان الأوروبية في المصارف السويسرية.

وفي مرحلة أولى، تريد الرئاسة الحالية للإتحاد الأوروبي إقناع اللوكسمبورغ والنمسا، بالتخلي عن معارضتهما الصارمة (أي الفيتو)، من أجل فتح مفاوضات جديدة في هذا المجال بين الإتحاد الأوروبي من جهة، وسويسرا والليختنشتاين وأندورا وسان مارينو وموناكو، من جهة أخرى.

في الأثناء، يريد الإتحاد الأوروبي التأكد من أن هذه الدول الخمس، ستوافق على ملاءمة الإتفاقيات التي أبرمتها مع بروكسل حول جباية المدخرات، مع التطورات التي شهدتها التشريعات الأوروبية. وبالفعل، تعتزم الدول الأعضاء الـ 27 توسيع مجال تطبيقها، الذي يقتصر في الوقت الحاضر على المداخيل المتأتية من الإدخار والمُـتحصل عليها في شكل فوائد من طرف الأشخاص الماديين، لتشمل مُـنتجات جديدة (مثل عقود التأمينات على الحياة،…) وعددا من الهياكل الوسيطة (مثل المؤسسات والشركات القابضة وغيرها…).

اتفاقيات للجميع

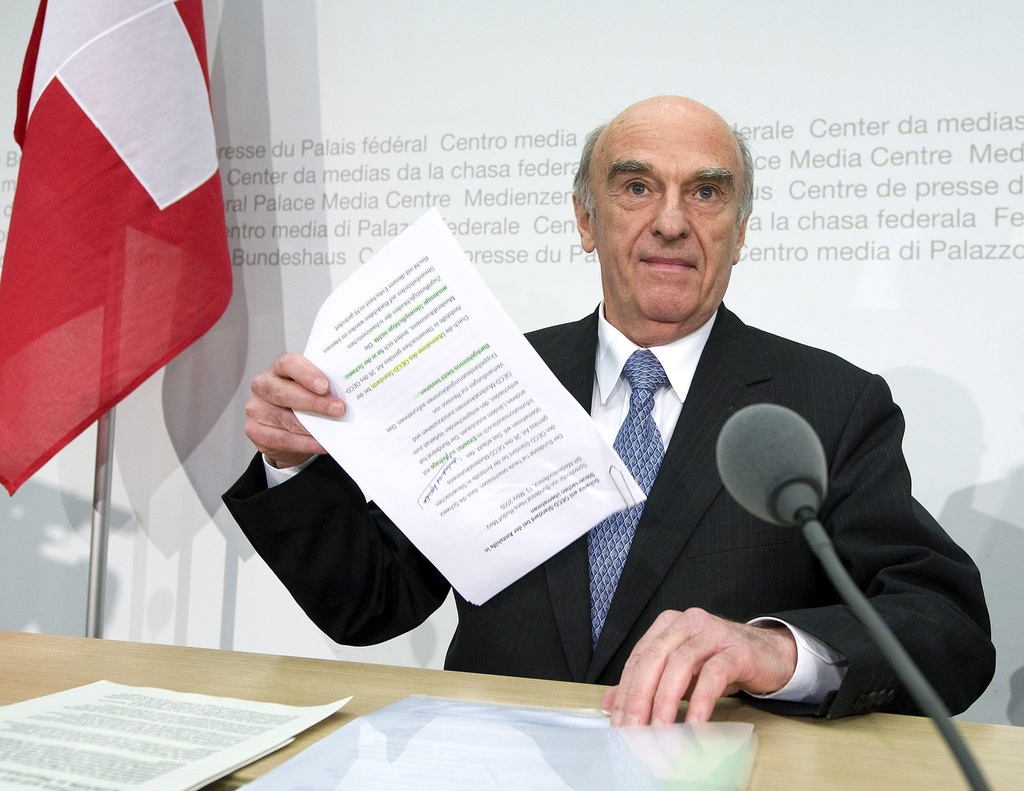

ترى كوبنهاغن أن الوقت قد حان لمطالبة سويسرا بالتحرك. ففي الإتفاقيات المعروفة اختصارا بـ Rubik ، التي أبرمتها الصيف الماضي مع كل من ألمانيا وبريطانيا، أقدمت سويسرا على القيام بـ “تنازلات محددة مُعتبرة”، يقتضي الأمر اليوم توسيع الإستفادة منها لتشمل جميع الدول الأعضاء في الإتحاد، مثلما ورد في نص المذكِّـرة الدنماركية.

لاشك أن نظام Rubik يرتكز على ضريبة تُـقتطع من المصدر بشكل يسمح بالحفاظ على السر المصرفي السويسري، لكن مجال تطبيق الإتفاقيات يُـمكن أن يُـصبح – على سبيل المثال – متّـسعا جدا، ليشمل كافة أصناف المداخيل التي يحصـل عليها المستثمرون في سويسرا.

من جهة أخرى، تستنتج الرئاسة الدنماركية للإتحاد الأوروبي، أن سويسرا ومصارفها قد أرخت الحبل كثيرا بوجه الولايات المتحدة، حيث سلّـمت قوائم بأسماء مُـستثمرين إلى مصالح الجباية الأمريكية وقررت تسهيل تبادل المعلومات الجبائية بين إدارتي الضرائب في البلدين.

إضافة إلى ذلك، جاء في الوثيقة التي أعدتها كوبنهاغن أن “الغرفة العليا للبرلمان السويسري، وافقت يوم 13 ديسمبر 2011 على تفسير الإجراءات الخاصة بتبادل المعلومات، المنصوص عليها في الإتفاق الأولي حول الإزدواج الضريبي بين سويسرا والولايات المتحدة، بطريقة مُـنفتحة جدا”. وإذا ما قررت الغرفة السفلى للبرلمان السير في نفس الإتجاه، فإن واشنطن “ستتمكن، حسب رغبتها، من المطالبة بمعلومات حول مجموعات من المستثمرين، تتميز بتصرف خاص متشابه، دون أن يكون من الضروري تحديد الهوية الفردية للأشخاص المعنيين بشكل مُسبق”.

تبعا لذلك، ترى كوبنهاغن أنه “سيكون من المهِـم أن تنسِّـق جميع الدول الأعضاء مواقفها، من أجل ضمان قيام سويسرا بمعاملة شركائها الأوروبيين مثل الولايات المتحدة، على أقل تقدير، إن لم يكن أفضل”.

أسئلة مطروحة

هل يُـمكن أن تكون هذه المبرّرات كافية لإقناع اللوكسمبورغ والنمسا، بتغيير موقفهما والتخفيف من معارضتهما؟ لا يبدو أن الأمر على هذا القدر من البساطة، إذ يطالب البلدان بمعاملتهما على قدر المساواة مع برن، لكن التشريع الأوروبي يتعارض مع ذلك، حيث ينُـصّ على أنه يتوجّـب عليهما إلغاء السر المصرفي المعمول به لديهما، بعد أن يقوم الاتحاد الأوروبي بإبرام اتفاقية، تتعلق بتبادل المعلومات حسب الطلب، بين الإدارات الجبائية مع بلدان مختلفة، من بينها سويسرا، وهو ما يعني في نهاية المطاف، إزدواجية في المعايير وفي كيفية التعامل.

في هذا السياق، لوّحت الرئاسة الدنماركية للاتحاد الأوروبي أيضا، بفزّاعة القانون الأمريكي المعروف اختصارا بـ « Fatca »، المتعلق باحترام الحسابات المصرفية الأجنبية للقوانين الضريبية في الولايات المتحدة. ومن المنتظر أن يفرض القانون الجديد لدى بدء العمل به في 1 يناير 2013 على المؤسسات المالية غير الأمريكية، واجب الإلتزام بالشفافية الكاملة حول الودائع والأصول المصرفية لجميع الأشخاص الذين يُوجب عليهم القانون الإدلاء بمعلومات عن ثرواتهم وداخيلهم إلى مصالح الجباية الأمريكية. ومن المقرر أيضا أن تُـسلط عقوبات مالية على المصارف التي ستُـخالف القانون الجديد.

من أجل ذلك، ترى كوبنهاغن في الوثيقة التي أعدّتها، أنه “من الضروري المسارعة بالعثور على اتفاق مع الولايات المتحدة من أجل حلّ المشاكل العديدة، التي سيتسبب فيها قانون Fatca للمؤسسات المالية الأوروبية”، وخاصة فيما يتعلق بالحجم الإضافي من الأعباء والإجراءات الإدارية.

الإتحاد الأوروبي أطلق بعدُ مفاوضات مع واشنطن بهذا الخصوص، وهو يحاول إقناع الولايات المتحدة بتليين موقفها من خلال التذكير بـ “أوجُـه الشبه الكبيرة” القائمة بين أهداف القانون الجديد والتشريع الأوروبي الخاص بجباية المدخرات (الهادف أساسا إلى مكافحة التهرب الضريبي) والوسائل المعتمدة من أجل بلوغها”.

السلطات الأمريكية أشارت – حسبما ورد في المذكرة الدنماركية – إلى أن “مجال تطبيق المذكرة التوجيهية الحالية الخاصة بجباية المدخرات، أقل اتساعا مما هو منصوص عليه في قانون Fatca”، وهو ما يعني بكلمة أخرى، أنه “من الواضح أن اتفاقا سريعا حول توسيع مجال تطبيقه، سيُـساعدنا بشكل كبير، على الحصول على نتائج طيبة في المباحثات مع الولايات المتحدة”، وهو تطور – إن حصل – سيخدِم بالتأكيد مصلحة الساحة المالية المهمّة لدوقية اللكسمبورغ.

تنص الاتفاقيات المبرمة مع ألمانيا وبريطانيا على تسوية وضعية أصول غير مصرّحبها مملوكة في سويسرا لمواطنين من هذين البلدين. وفي هذه الحالة، يتم دفع ضريبة تقديرية لمرة واحدة على المبلغ المُودع، يُـقتطع من طرف وكيل للسحب (يكون مصرفا من الناحية المبدئية) ويُـحوّل بطريقة مجهولة (أي أنه لا يتم ذِكر اسم المدّخِـر) إلى السلطات الجبائية الألمانية أو البريطانية، بما يؤدي إلى تسوية المخالفات السابقة.

تتراوح نسبة الاقتطاع المُـقررة ما بين 19 و34%، أما بالنسبة للمردود المُـرتقب في المستقبل على رؤوس الأموال، فسيتم إقرار ضريبة تحريرية على الفوائد وعلى الأرباح. بالنسبة لألمانيا، حُـدِّدت النسبة التي سيتم اعتمادها بـ 26،375%، وهي مطابِـقة لما معمول به في هذا البلد. في المقابل، تتراوح هذه النسبة ما بين 27 و48% لبريطانيا، تبعا لأصناف الفوائد والمردودية على رؤوس الأموال.

تُـقتطع هذه الضريبة من طرف مصرف وتُـحوّل دون ذكر هوية صاحبها إلى سلطة جبائية.

مثلما تدل عليه التسمية، تُـحرّر هذه الرسوم دافع الضرائب من الضريبة المُـفترضة على فوائد ودائعه أو مردود رأسماله.

في صورة التوصل إلى اتفاق بين برن وبلد آخر، يُـمكن للحرفاء الأجانب للمصارف السويسرية، الاختيار بين إمكانيتين: إما التصريح بحساباتهم للسلطات الجبائية ودفع ضريبة على الفوائد يُـمكن أن تصل إلى 35% منها أو الإحتفاظ بهوياتهم ودفع الضريبة التحريرية، أي ما يُساوي حوالي ربُـع الثروة المُودعة من طرفهم في سويسرا.

(ترجمه من الفرنسية وعالجه: كمال الضيف)

متوافق مع معايير الصحافة الموثوقة

المزيد: SWI swissinfo.ch تحصل على الاعتماد من طرف "مبادرة الثقة في الصحافة"

يمكنك العثور على نظرة عامة على المناقشات الجارية مع صحفيينا هنا . ارجو أن تنضم الينا!

إذا كنت ترغب في بدء محادثة حول موضوع أثير في هذه المقالة أو تريد الإبلاغ عن أخطاء واقعية ، راسلنا عبر البريد الإلكتروني على arabic@swissinfo.ch.