国债高有哪些风险?

新冠危机和负利率导致国家负债累累。但没人知道,负债多少才算高。可以肯定的是:主权债务危机的后果是毁灭性的。

一切都来得突然。2000年初,希腊为其国债支付的利息不到5%。对于声名狼藉的破产专业户来说,这不算什么。希腊财政部长当时还在做财政白日梦。

很快,白日梦就破灭了。

相关内容

国债的钱从哪儿来?

2009年,伴随着统计造假、腐败、管理不善的谣言,银行开始怀疑希腊政府能否偿还其债务。此后,新资金只能通过异常高价获得,利息也升至30%。

令人担忧的是:金融市场对此毫无预警。

危机突如其来

对瑞士联邦债券来说,同样没有迹象表明国家有可能逼近破产。和许多其他人一样,瑞士社会民主党(SP)的财政政治家Céline Widmer和经济学教授Lorenz Kueng因此呼吁联邦委员会应该更慷慨地分配资金。

这样一来,就能拯救已经关门的小剧院、瑜伽室和健身中心。而且这还是免费的,因为负利率意味着不用偿还国债。这一观点认为,瑞士能通过债务获得增长。

但除非一切顺利,才有可能。可是,谁都不能保证这一点。

根据国际货币基金组织的数据外部链接(英),2009年债务危机暴发时,希腊的债务占其经济产出的127%。瑞士离这一数字还很远,这里的债务水平目前只占国内生产总值的49%左右。

但这并不能保证不会出问题,因为债务危机突如其来。美联储经济学家Juan Pablo Nicolini的研究外部链接(英)证实了这一点:一旦认为物极则必反的观点占了上风,好事再多也没用,最后都是空中楼阁。

有什么风险?

原因是:各个国家都在用新债务解决到期债务。仅此一项,瑞士联邦就必须在未来十年筹集400多亿瑞郎。

现阶段这样做是有意义的。瑞士财政部长乌力·毛勒(Ueli Maurer)可以用新的廉价债务替换掉到期的昂贵债务。同样,他也可以用极其低廉的价钱–预计150亿瑞郎左右–为2021年的新冠赤字提供资金。

可是,人们一旦对瑞士的支付能力失去信心,利率就会上升。可能升一点儿,也可能升很多。到那时还有三个选择。

一是勒紧裤腰带。只要国防部长Viola Amherd停止采购战斗机,毛勒就能用这笔税收偿还到期的债务。这样一来,毛勒就能规避在市场上购买新资金所要支付的高利率。

银行破产是超级灾难

但这样做会使经济陷入危机。2010年间希腊的紧缩政策就使100多万人失业。这不仅破坏了民生,也破坏了一个国家的经济能力。

第二种方法是,政府可以暂停偿还债务,这是阿根廷去年的做法。但是这种吃霸王餐的做法很麻烦,因为这会导致银行损失惨重。而银行一旦破产,经济就会陷入停滞。

高风险策略

第三,央行可以用新印的货币来偿还国债,1923年的德国就是这种情况。结果是,短短数月内,帝国马克就变得一文不值,辛苦赚来的钱就这样一把火在炉子里烧了。

因此,在很多国家,央行不被允许参与偿还债务。但是“允许”和“禁止”的界限在哪儿,还有争议。

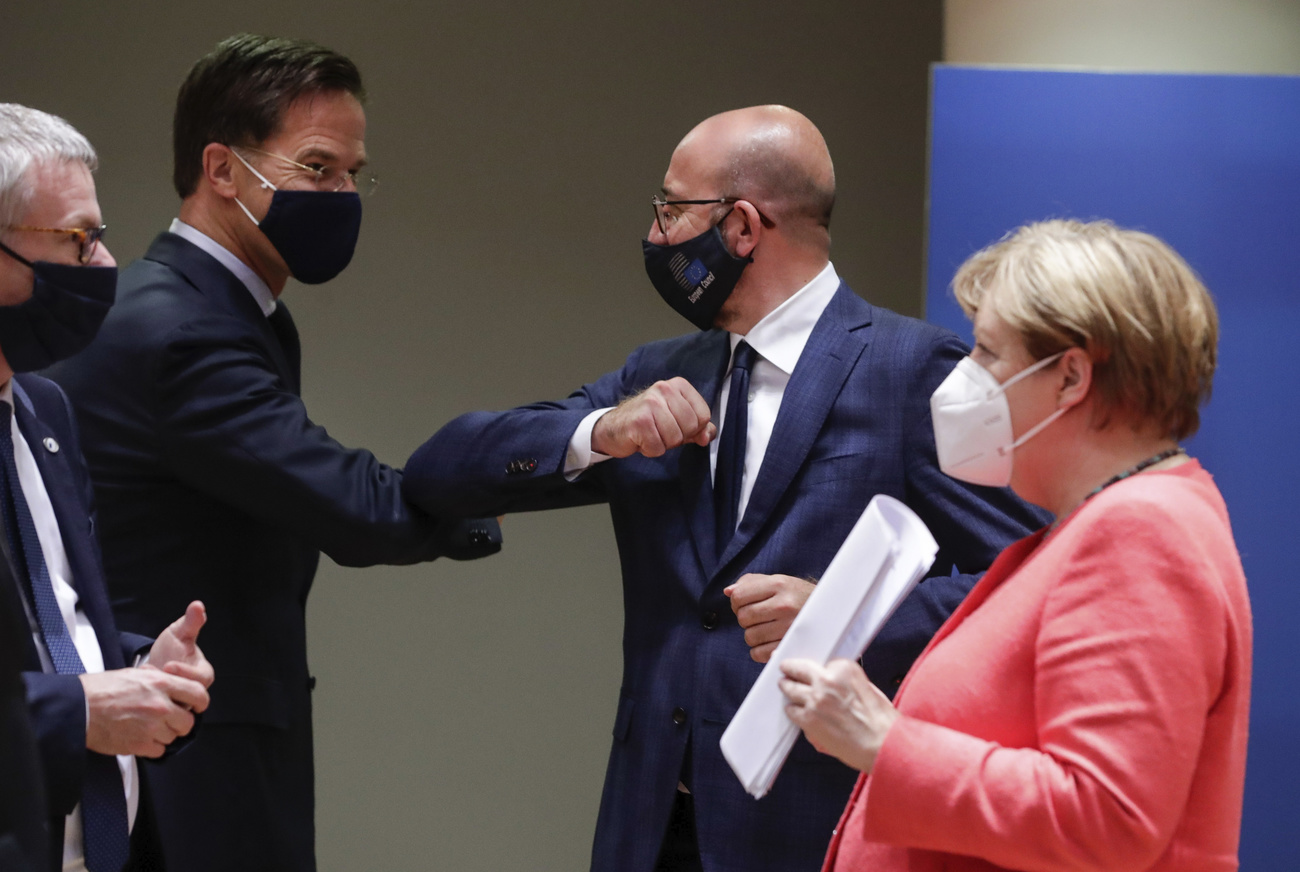

最好的例子就是欧洲中央银行(EZB)。债务危机最严重的时候,时任欧洲央行行长德拉吉(Draghi)承诺说,如有必要,将无限量购买政府债券。

“欧洲央行会尽所能维护欧元。 –马里奥德拉吉,欧洲央行前行长(2012)”

通过这一表态,欧洲央行承诺承担希腊政府债券的损失风险。投资者得到了安抚,信心回归,利率下降。德拉吉用一句话结束了主权债务危机。

印钞机几乎超负荷运转

但风险还是很高。在最坏的情况下,为了履行承诺,欧洲央行将不得不无限量的印刷欧元。这将导致更高的通货膨胀。如此,无论是希腊渔民的积蓄还是德国车商的存款都将荡然无存。

现实并不总遵循剧本。债务危机会突如其来,而最后可能以紧缩计划、国家破产或者货币贬值告终。这也适用于瑞士:突如其来的事可能会很快发生。

本文作者在伯尔尼大学(Universität Bern)和图卢兹商学院(Toulouse School of Economics)取得了货币政策的博士学位。目前,法比欧·卡内奇外部链接(英)在纳沙泰尔大学(Universität Neuenburg)任教。作为一名自由记者,他为瑞士资讯和瑞士网络电子杂志《共和》(die Republik)撰稿。他也是货币政策播客“Geldcast”(德)的主持人。

(译自德文:王伯笛)

符合JTI标准

您可以在这里找到读者与我们记者团队正在讨论交流的话题。

请加入我们!如果您想就本文涉及的话题展开新的讨论,或者想向我们反映您发现的事实错误,请发邮件给我们:chinese@swissinfo.ch。