Credit Suisse aussi a eu ses manquements

Credit Suisse est épinglé par le gendarme financier helvétique dans plusieurs grosses affaires internationales de corruption. Juste des enquêtes, pas de sanctions. Alors, circulez, il n’y a rien à voir? L’avis de deux observateurs critiques du monde bancaire.

L’Autorité fédérale de surveillance des marchés financiers (FinmaLien externe) annonce lundi la clôture de deux procédures d’examen approfondi à l’encontre de Credit Suisse, portant sur des faits survenus entre 2006 et 2015.

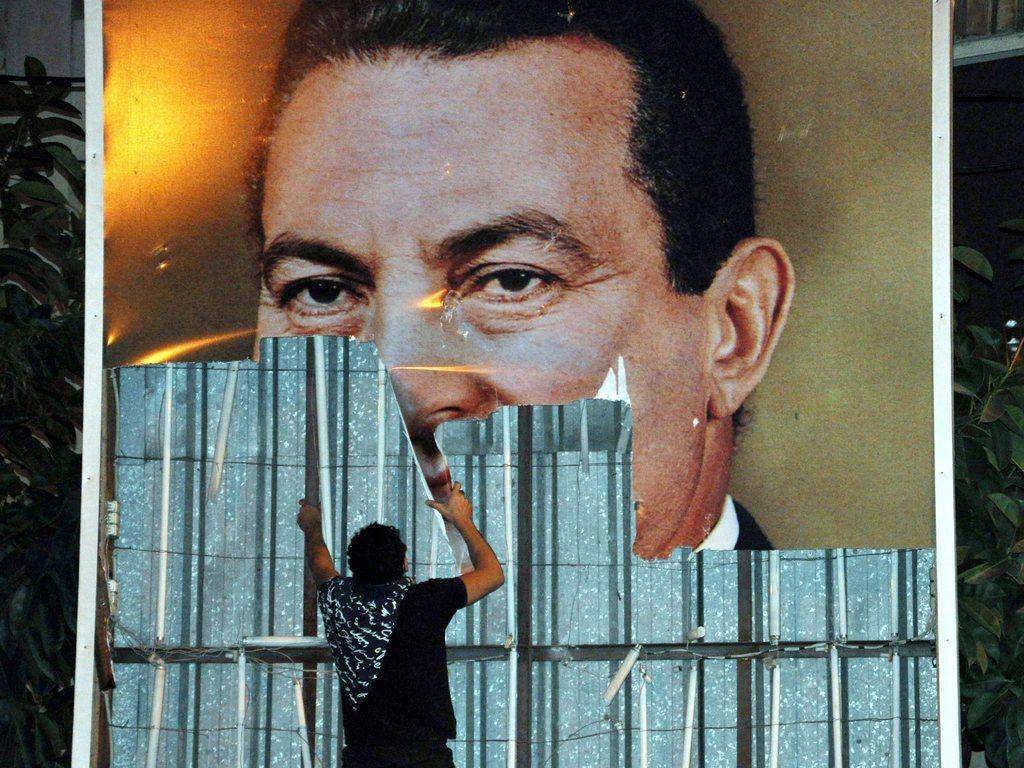

Dans la première procédure, la Finma constate des manquements aux obligations de diligence pour la lutte contre le blanchiment d’argent, ceci dans les affaires de la FIFA et des groupes pétroliers brésilien Petrobas et vénézuélien PDVSA. La seconde procédure concerne une relation d’affaires, importante pour la banque, avec une personne politiquement exposée (PPELien externe) – dont l’identité ne sera pas révélée.

Le gendarme de la place financière souligne que Credit Suisse a pris depuis fin 2015 des mesures visant à renforcer la lutte contre le blanchiment. Malgré des améliorations «parfois substantielles», la Finma a ordonné des mesures supplémentaires «afin que soit rétabli l’ordre légal» et va nommer un chargé d’audit pour en vérifier la mise en œuvre complète.

Dans un communiqué, Credit Suisse reconnaît les conclusions de la Finma. La banque souligne également que les procédures n’ont débouché sur «aucune amende, restitution de bénéfices ou limitation d’activités commerciales».

Rien à signaler?

Comment lire ce type de nouvelle? «Ce qu’il y a d’effrayant, ou d’inquiétant, c’est que même dans les banques d’importance systémique [too big to fail], le devoir de diligence et l’obligation de renseigner ne sont pas remplis comme ils devraient l’être selon la loi, estime Martin Hilti, directeur de Transparency International SuisseLien externe. Ce qui est réjouissant par contre, c’est que la Finma effectue ses contrôles de manière cohérente, et pas seulement auprès des plus petites banques, comme ce fut le cas par exemple pour la banque tessinoise BSI. Mieux vaut tard que jamais».

Marc Guéniat, de l’ONG Public EyeLien externe (anciennement Déclaration de Berne), salue également cette vigilance de la Finma envers les grandes banques, et le fait que l’autorité de surveillance communique sur ce type d’enquête, ce qui est généralement plutôt rare. N’en reste pas moins que les manquements signalés ne sont «pas de simples incidents. Ce sont trois grosses affaires, ce qui montre l’existence d’un problème assez sérieux du côté de Credit Suisse».

Tentations fortes, sanctions faibles

A la mort du secret bancaire et à l’aube de l’échange automatique d’informations, on a souvent parlé de la stratégie du zèbre: contraintes de ne plus accepter que de l’argent blanc des pays riches, les banques de gestion de fortune cherchent de nouveaux marchés à l’Est et au Sud, où le risque de tomber sur des fonds noirs est nettement plus élevé.

S’il ne connaissait pas le zèbre, popularisé par la plateforme des œuvres suisses d’entraide Alliance SudLien externe, Marc Guéniat constate effectivement que «les grandes affaires impliquant la place financière suisse qui sont sorties ces 4-5 dernières années viennent presque systématiquement des pays en développement: 1MDB en Malaisie, Petrobras, qui concerne plus de 40 banques suisses, PDVSA, au Venezuela, plusieurs affaires liées au commerce des matières premières…»

Pour l’expert de Public Eye, ceci est certainement favorisé par le fait que «le dispositif de sanctions, que ce soit du point de vue administratif ou pénal, est extrêmement faible. Ainsi, un des responsable de la banque privée suisse Héritage, qui a été condamné dans l’affaire Petrobras, a écopé d’une amende inférieure à son salaire mensuel».

Peut – et doit – mieux faire

Faiblesses des sanctions, mais aussi lacunes dans la législation, relève Martin Hilti, de Transparency International. Il rappelle que lors de sa dernière évaluation de la Suisse en 2016, le GAFILien externe [Groupe intergouvernemental d’action financière] a épinglé la Suisse, qui continue à ne pas suivre les recommandations du Groupe dans des domaines importants et qui fait donc l’objet d’une procédure dite de «suivi renforcé». Cela signifie qu’elle doit rendre compte très étroitement et très strictement de ses progrès si elle ne veut pas se retrouver sur une liste noire.

Pour Martin Hilti, «ce dont nous avons besoin – et c’est aussi ce que demande le GAFI – c’est premièrement que les intermédiaires financiers suisses soient tenus de vérifier l’exactitude des données fournies par le client sur l‘ayant droit économique, et deuxièmement, qu’ils soient contraints d’actualiser les données en permanence, afin de ne pas traîner avec eux des boulets du passé».

En outre, le rapport du GAFI préconise également d‘autres mesures, au-delà du strict domaine bancaire. On peut y lire que «le champ d’application de la loi sur le blanchiment devrait être étendu aux intermédiaires non financiers qui ont des activités à risque. Soit notamment les avocats, les notaires, les fiduciaires et les marchands d’art et de produits de luxe».

En conformité avec les normes du JTI

Plus: SWI swissinfo.ch certifiée par la Journalism Trust Initiative

Vous pouvez trouver un aperçu des conversations en cours avec nos journalistes ici. Rejoignez-nous !

Si vous souhaitez entamer une conversation sur un sujet abordé dans cet article ou si vous voulez signaler des erreurs factuelles, envoyez-nous un courriel à french@swissinfo.ch.