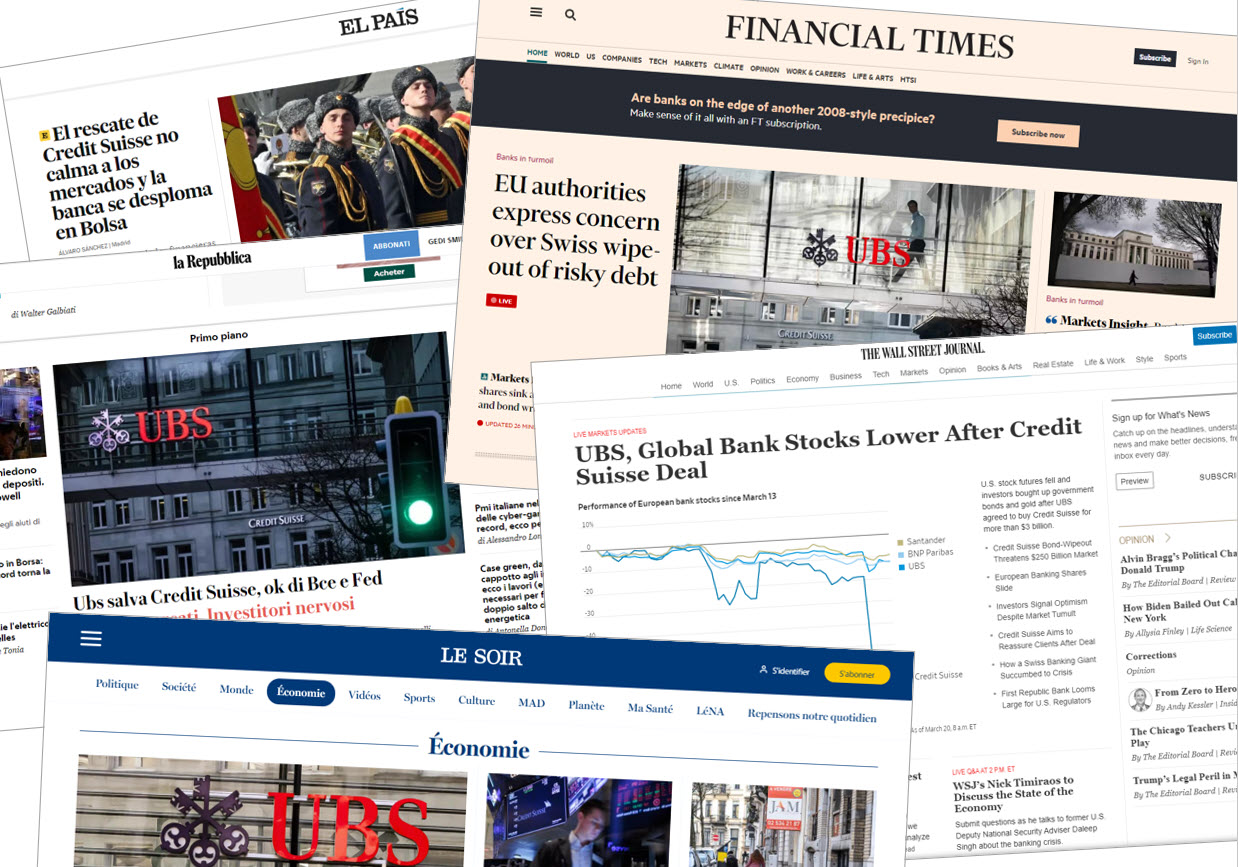

Comment un triumvirat suisse a forcé UBS à sauver Credit Suisse

L’absorption de Credit Suisse par son rival UBS s’est faite rapidement et sous pression des autorités. Le quotidien économique et financier britannique Financial Times nous livre ici un récit détaillé des événements.

L’appel d’urgence des autorités suisses est arrivé jeudi à 16h00.

Le turbulent président du conseil d’administration de la banque UBS depuis bientôt une année, l’Irlandais Colm Kelleher, avait prévu de célébrer vendredi dernier la Saint-Patrick, la fête nationale irlandaise. Et d’assister le lendemain dans un pub de Zurich au match de rugby Irlande-Angleterre du Tournoi des Six Nations, où son pays visait le titre.

Mais dès vendredi déjà et avant de répondre au moindre appel, il savait que ses chances de passer un week-end relaxant seraient contrariées. En effet, la tourmente qui allait emporter Credit Suisse, mouton noir de la place bancaire européenne et concurrente directe d’UBS à Zurich, allait atteindre son pic après trois ans de scandales et de turbulences.

Même la garantie d’un apport de liquidités accordée la veille par la Banque nationale suisse (BNS), d’un montant de 50 milliards de francs (54 milliards de dollars), n’est pas parvenue à redonner confiance dans cette banque. Ses actions ont surtout plongé après qu’Ammar Al Khudairy, président du principal investisseur de Credit Suisse, la Saudi National Bank, a froidement rejeté l’idée d’y injecter plus d’argent. «Absolument pas», a-t-il dit sans ambages.

Les marchés mondiaux se faisaient déjà du mouron après la décision des régulateurs américains de prendre le contrôle de la Silicon Valley Bank par suite de retraits de 42 milliards de dollars de dépôts en une seule journée. Credit Suisse était exposé aux mêmes affres, la banque perdant par jour plus de 10 milliards de francs. De l’argent souvent déposé par des clients fortunés. À cela s’ajoutent 111 milliards de francs suisses évaporés après qu’une rumeur a inondé les réseaux sociaux en octobre, laissant entendre que la banque était à deux doigts de la faillite.

Selon une source proche de la direction de Credit suisse, «le fait que le plus gros investisseur de la banque ait annoncé ne plus vouloir investir un seul centime a été un énorme vote de défiance. S’il s’était abstenu, nous aurions pu nous retrouver dans une situation bien différente».

Mercredi, le trio composé de la ministre suisse des Finances Karin Keller-Sutter, de l’Autorité suisse de surveillance des marchés financiers (Finma) et de la BNS, a sommé le président de Credit Suisse, Axel Lehmann, en déplacement en Arabie saoudite pour une conférence, et le directeur général de la banque Ulrich Körner, de leur téléphoner.

Tout en accordant son feu vert au backstop (garantie) de 50 milliards de francs de la BNS, le triumvirat a délivré aussi un autre message: «Vous allez devoir fusionner avec UBS et l’annoncer dimanche soir avant l’ouverture des marchés asiatiques», a-t-on dicté à Credit Suisse. Selon une source bien informée, cela n’avait rien d’une «option».

C’est à partir de jeudi après-midi que Colm Kelleher a compris que ses réjouissances de fin de semaine allaient être sérieusement perturbées. La BNS, la Finma et le ministère des Finances l’ont alors contacté, le pressant de trouver une solution pour sauver Credit Suisse de la faillite.

Côté UBS, une autre source nous a précisé: «La résolution d’une liquidation sous contrôle gouvernemental aurait été un désastre pour l’ensemble du système financier, accompagné de la menace d’une contagion à l’échelle mondiale». En fait, poursuit cette source, «nos intérêts étaient alignés, car un échec n’aurait pas été bon pour la gestion de fortune, cette marque suisse. Nous avons donc expliqué que nous étions prêts à apporter une aide si les conditions restaient correctes».

En temps normal, racheter sa principale concurrente aurait été une aubaine pour UBS. Mais face à une banque exposée à des milliards d’actifs toxiques, UBS a tout fait pour obtenir le meilleur accord.

Bien que son Irlande natale ait finalement remporté le Tournoi des Six Nations de rugby, Colm Kelleher a dû se contenter samedi dernier que d’une seule pinte de Guinness dans un pub de Zurich, le James Joyce.

Au travers de plusieurs entretiens réalisés auprès d’une douzaine de personnes impliquées dans ces pourparlers, voici le récit d’un week-end frénétique dont l’aboutissement a été la fusion dimanche soir d’une banque vieille de 167 ans avec sa principale rivale. À cela s’ajoutent l’élimination de détenteurs d’obligations de second rang et la mise en péril de dizaines de milliers de postes de travail à travers le monde.

Cette fusion entre les deux plus importants établissements de la place bancaire zurichoise faisait l’objet de débats et rumeurs depuis plusieurs années déjà. À la tête du Credit Suisse entre 2015 et 2020, Tidjane Thiam répétait à ses collègues qu’il pourrait s’agir en l’occurrence de «la seule fusion qui faisait du sens dans le secteur bancaire européen».

Jusqu’à la semaine dernière, le gouvernement suisse était pour sa part resté attaché au principe d’un modèle à deux banques. En 2008, l’État suisse avait d’ailleurs opté pour le sauvetage d’UBS, via l’argent du contribuable, tandis que la banque accusait alors des pertes sèches en lien avec la crise des subprimes. L’État l’avait aidée plutôt que de permettre son rachat. Mais un vent de fronde s’était levé depuis dans l’opinion publique suisse fustigeant cet arrangement. Et politiquement parlant, il était devenu impensable que l’expérience puisse se répéter.

Dimanche soir, actant cet accord historique devant les médias, la ministre suisse des Finances Karin Keller-Sutter a bien souligné qu’il ne s’agissait «pas là d’un sauvetage», mais «d’une solution commerciale».

Conseillers et noms de code

À partir du moment où un accord s’est révélé inéluctable, les deux parties ont engagé des conseillers chacune de leur côté. Credit Suisse a essayé de retenir la banque d’investissement Centerview dirigée par Blair Effron assisté de Tadhg Flood. Axel Lehmann et Ulrich Körner ont également recruté l’ancien banquier d’affaires d’UBS Piero Novelli pour mieux guider le conseil d’administration. Enfin, Rothschild a également fourni une attestation d’équité aux administrateurs.

L’équipe de direction d’UBS a été conseillée par JP Morgan, tandis que Morgan Stanley livrait son expertise au conseil d’administration. Pour les besoins des tractations, le futur acquéreur de Credit Suisse a accolé à chacune des deux banques un nom de code inspiré de noms d’arbres: Credit Suisse a ainsi été baptisé Cèdre et UBS Ulmus, l’orme en latin.

Les dénominations ont été plus lacustres chez Credit Suisse, la banque se désignant par Côme, alors qu’UBS a hérité du nom de Genève.

Lors des pourparlers, il n’y a pratiquement pas eu de contact direct entre les deux parties. Ce qui a d’ailleurs fait sortir de ses gonds le personnel de Credit Suisse, tenu dans l’ignorance sur les conditions et prix d’achat.

C’est le plus souvent par Zoom que ces négociations ont eu lieu. Ceci par l’entremise du gouvernement suisse ou via des régulateurs.

Une source proche de Credit Suisse revient sur la journée de jeudi. «Nous étions alors tous réunis à Zurich. Il était clair que le gouvernement suisse allait faire pression pour trouver une solution à tout prix avant lundi matin. Pour protéger l’intérêt national, mais plus globalement pour protéger aussi l’intérêt bancaire à l’échelle mondiale».

La ministre suisse des Finances Karin Keller-Sutter a joué un rôle clef tout au long de ces négociations en assurant notamment la coordination avec les fonctionnaires et les régulateurs aux États-Unis et en Europe.

Elle a été soumise à une très forte pression de la part des régulateurs mondiaux qui exigeaient une action plus rapide et plus décisive pour empêcher qu’un vent de panique s’empare des marchés. Selon un conseiller d’UBS, les États-Unis et la France ont littéralement adressé «des coups de pied aux Suisses». La secrétaire américaine au Trésor Janet Yellen s’est entretenue plusieurs fois avec elle durant le week-end.

D’abord «assez amicales», les négociations ont pris une tournure plus agressive au fil des journées, le triumvirat suisse poussant en direction d’une transaction à laquelle Credit Suisse restait farouchement opposé.

UBS a aussi montré des réticences. Ses dirigeants ont clairement dit qu’ils ne participeraient au sauvetage de leur banque rivale que si le prix d’achat restait bon marché. Tout en demandant des indemnisations pour une série d’enquêtes sur la culture et les contrôles de Credit Suisse.

«Ils – UBS – allaient tenter de nous tuer sur le prix. Et nous allions tenter d’obtenir une prime», assure une source proche de Credit Suisse.

Lorsque vendredi soir l’information selon laquelle UBS étudiait un possible rachat imposé par l’État suisse a été éventée, Credit Suisse venait de perdre, en trois jours seulement, 35 milliards de francs de dépôts de clients, selon un banquier engagé dans la transaction. À l’étranger, de grandes banques comme BNP Paribas et HSBC ont commencé de couper les ponts. Il devenait donc de plus en plus clair pour les régulateurs que Credit Suisse n’allait pas pouvoir ouvrir lundi.

Mais dans les coulisses, un autre acheteur potentiel a commencé de s’agiter en montrant un certain intérêt: BlackRock de Larry Fink.

Dès jeudi, le PDG de l’entreprise américaine a en effet réuni son cercle restreint en ressassant alors sa formule favorite: «Pour être dans le jeu, il faut le jouer», se rappelle une autre source proche du dossier.

En 2009, en pleine crise financière, BlackRock avait déjà racheté la banque d’investissement de Barclays, BGI, pour une somme de 15,2 milliards de dollars. Une opération qui allait faire de BlackRock le plus important gestionnaire d’actifs au monde (2700 milliards de dollars). Depuis, le secteur de l’investissement est dominé par BlackRock, lequel gère une somme totale estimée à 8600 milliards de dollars.

Apprenant les difficultés que rencontrait Credit Suisse, l’entreprise américaine a-t-elle décelé là une opportunité comparable?

Une équipe de BlackRock dirigée alors par Rob Kapito, second de Larry Fink, s’est immédiatement envolée pour Zurich où elle a passé plusieurs heures, enfermée dans une salle de conférence, à étudier différentes options possibles. Vendredi, Larry Fink s’est également adressé à Bob Steel, vice-président de Perella Weinberg Partners, lequel était à Zurich.

BlackRock était ouvert à diverses possibilités, dont celle d’une acquisition partielle de Credit Suisse ou une collaboration avec d’autres. Ce scénario aurait pu permettre à Michael Klein, ex-dirigeant de Citigroup et membre du conseil d’administration de Credit Suisse, de préserver un accord déjà conclu, afin de fusionner sa société de conseils et prendre le contrôle de la banque d’investissement du prêteur suisse.

Selon une source proche du dossier, «l’alternative la plus crédible était BlackRock (…). Mais ce n’était pas ce que voulait le gouvernement suisse».

Vendredi en fin de journée, BlackRock a bien précisé n’avoir pas l’intention d’acheter toute la banque. Credit Suisse a alors proposé un investissement minoritaire, y compris une forme de partenariat pour la gestion de fortune. Mais BlackRock a alors interrompu les travaux.

«Larry Fink n’était pas d’humeur à vouloir contrarier UBS, l’un de ses plus gros clients», résume un conseiller proche de Credit Suisse. «J’ai pensé qu’il ne serait plus là à un moment donné. De plus, il aurait dû traiter avec les régulateurs américains, ce qui n’était pas évident».

Les pourparlers ont continué toute la journée de samedi, les régulateurs mondiaux voulant qu’une structure d’accord de principe puisse être approuvée en soirée. Les délais ont été repoussés, les responsables tentant de trouver dans les documents quels changements apporter.

Un problème technique est par ailleurs survenu dans le système de messagerie électronique de la banque UBS, ce qui a ralenti tout le processus et les messages ont tardé à être transmis. Désemparés, des superviseurs ont demandé qu’on décroche à nouveau le téléphone.

Frustré par l’absence de communication d’UBS, Axel Lehmann a alors décidé d’envoyer directement une lettre à Colm Kelleher ainsi qu’aux autorités suisses. Rédigée par l’avocat général Markus Diethelm, un transfuge d’UBS depuis juin dernier, cette missive a pu être remise aux destinataires samedi soir. Elle résumait les raisons pour lesquelles la transaction prévue était inacceptable aux yeux d’Axel Lehmann.

Notamment l’insistance manifestée par UBS pour obtenir des clauses d’exonération, dont une clause de changement fortement défavorable liée à une hausse des écarts de taux de ses swaps sur défaillance.

Dans sa lettre, Axel Lehmann pointait un autre danger aussi. Selon lui, trois des principaux actionnaires de Credit Suisse – deux basés en Arabie Saoudite et un au Qatar – avaient ressenti «un fort malaise» face à l’opacité de cet accord, ces derniers exigeant un prix équitable, un vote et la suppression de clauses de sortie. La lettre précisait aussi que Saoudiens et Qataris étaient d’importants clients des deux banques.

En guise de réponse, Colm Kelleher a apostrophé samedi soir à l’extérieur d’un restaurant son homologue de Credit Suisse, lui avançant alors qu’UBS était disposée à offrir un milliard de dollars sous forme d’actions pour l’ensemble du groupe. Environ 0,25 centime par action, un prix bien inférieur à celui de clôture de vendredi (1,86 franc suisse).

Le gouvernement suisse a alors informé la direction de Credit Suisse qu’il allait introduire une loi d’urgence pour priver les deux assemblées d’actionnaires de leur droit de vote concernant cette opération.

Scandalisé, Credit Suisse a refusé de signer, opposé à la clause CDS (Credit Default Swaps) parce que la possibilité de se retirer de cet accord l’aurait fait capoter dès sa publication. Selon des sources proches des négociations, une telle condition aurait conduit au chaos.

Au Moyen-Orient, les actionnaires se sont montrés aussi peu amènes.

«Vous vous moquez des dictatures et vous pouvez changer la loi en un week-end. Quelle différence entre l’Arabie saoudite et la Suisse? C’est vraiment grave», a-t-on entendu selon des propos rapportés par une source proche d’un des trois actionnaires principaux.

Dimanche matin, lorsque l’offre d’un milliard de dollars a été révélée par le Financial Times, cette source a ajouté que cette proposition avait été accueillie «avec incrédulité» au Moyen-Orient.

Augmenter la pression

Pressé de conclure un accord avant lundi, le triumvirat suisse a commencé à faire pression sur l’ensemble des parties, menaçant de révoquer le conseil d’administration de Credit Suisse si ce dernier ne donnait pas son accord.

Quant à la banque UBS, elle a été priée d’augmenter son prix. Ce qu’elle a finalement accepté de faire à contrecœur, portant son offre à 3,25 milliards de dollars sous forme d’actions. Comme contrepartie, elle a pu négocier le soutien accru de l’État suisse. Notamment une ligne de liquidités de 100 milliards de francs de la Banque nationale suisse et une garantie du gouvernement pouvant aller jusqu’à 9 milliards de francs, la banque devant supporter les cinq premiers milliards de pertes.

Interrogé par le Financial Times, un des membres de l’aréopage qui a participé aux négociations estime que les conditions étaient encore si favorables à UBS que «cette offre était impossible à refuser». Autre son de cloche au Credit Suisse où un conseiller les a qualifiées de son côté «d’inacceptables et de scandaleuses», conférant même à «un mépris total de la gouvernance d’entreprise et des droits des actionnaires».

Bien que leurs bureaux se font face sur la Paradeplatz de Zurich, les deux parties ne s’étaient pratiquement jamais rencontrées jusque-là.

Pour rendre cet accord acceptable aux yeux de la population suisse et des investisseurs, le gouvernement suisse a alors décidé d’imposer des pertes pour un montant de 16 milliards de francs suisses d’obligations convertibles conditionnelles (AT1) du Credit Suisse. Ces obligations sont conçues pour absorber précisément les pertes lorsque des institutions sont en difficulté, mais ne sont en principe pas déclenchées si les actionnaires reçoivent de l’argent dans le cadre par exemple d’un rachat.

Les détails en petits caractères de la documentation relative aux obligations ont permis aux autorités suisses d’ignorer l’ordre de priorité normal et d’éliminer les détenteurs d’obligations.

Selon l’un des banquiers qui a conseillé l’opération, «les détenteurs d’AT1 ont été sacrifiés pour que le ministère des Finances puisse sauver la face auprès des détenteurs d’actions internationales, ceci après avoir refusé le droit de vote à l’une ou l’autre des parties de la transaction».

Les détails de l’opération ont été réglés si rapidement que le directeur général d’UBS, Ralph Hamers, n’a su que répondre aux analystes dans la nuit de dimanche à lundi sur la façon dont serait traitée la dette de Credit Suisse.

«Nous reviendrons vers vous», leur a-t-il déclaré.

Le conseil d’administration de Credit Suisse a ensuite examiné l’ensemble des détails de la proposition finale. Et après une rapide consultation auprès de ses conseillers, il a informé le triumvirat suisse qu’il allait finalement accepter l’offre de 3,25 milliards de dollars d’UBS.

La ministre suisse des Finances Karin Keller-Sutter a alors poussé un ouf de soulagement dès qu’elle a été informée que l’opération serait conclue avant l’ouverture des marchés asiatiques, décrivent ici plusieurs sources proches du dossier. Voilà qui mettait surtout fin à plusieurs jours de haute tension quant à l’avenir du système financier suisse et mondial.

C’est à la hâte qu’une conférence de presse a ensuite été organisée dimanche soir à Berne pour présenter cet accord historique. Sur scène, le trio suisse a été rejoint par les présidents d’UBS et de Credit Suisse.

«La faillite d’une banque d’importance systémique aurait eu de graves conséquences», a déclaré Karin Keller-Sutter, ajoutant que «la Suisse doit être consciente de sa responsabilité au-delà de ses frontières».

Il a ensuite été demandé à Axel Lehmann, assis à ses côtés, «qui était responsable du désastre». Le patron de Credit Suisse a blâmé Twitter.

«C’est un fait que depuis 2021 (…), nous n’avons jamais quitté les gros titres. Cet automne, nous avons connu une tempête sur les médias sociaux qui a eu d’énormes répercussions dans le secteur du commerce de détail plus que dans celui de gros. Et trop, c’est trop», a-t-il dit.

Lors de cette même conférence, Colm Kelleher a été plus direct.

«C’est un jour historique, mais un jour que nous espérions ne pas voir arriver. Cette acquisition est intéressante pour les actionnaires d’UBS, mais, soyons clairs, c’est un sauvetage d’urgence pour Credit Suisse».

Copyright The Financial Times Limited 2023

Traduit de l’anglais par Alain Meyer

En conformité avec les normes du JTI

Plus: SWI swissinfo.ch certifiée par la Journalism Trust Initiative

Vous pouvez trouver un aperçu des conversations en cours avec nos journalistes ici. Rejoignez-nous !

Si vous souhaitez entamer une conversation sur un sujet abordé dans cet article ou si vous voulez signaler des erreurs factuelles, envoyez-nous un courriel à french@swissinfo.ch.