Pourquoi la banque nationale peut encore largement abaisser ses taux

Partout sur la planète, les banques centrales repartent pour un tour d’assouplissement monétaire. Mais jusqu’où les taux d’intérêt peuvent-ils encore baisser? En Suisse, la banque nationale (BNS) a pris les devants. Une réglementation sophistiquée lui permet de pousser plus avant les taux dans le négatif. Bien plus que communément admis.

Fabio CanetgLien externe est macroéconomiste à l’Université de Berne. Avec la collaboration d’Andrea M. Gambon, Michèle Nagel et Raphael Wewita.

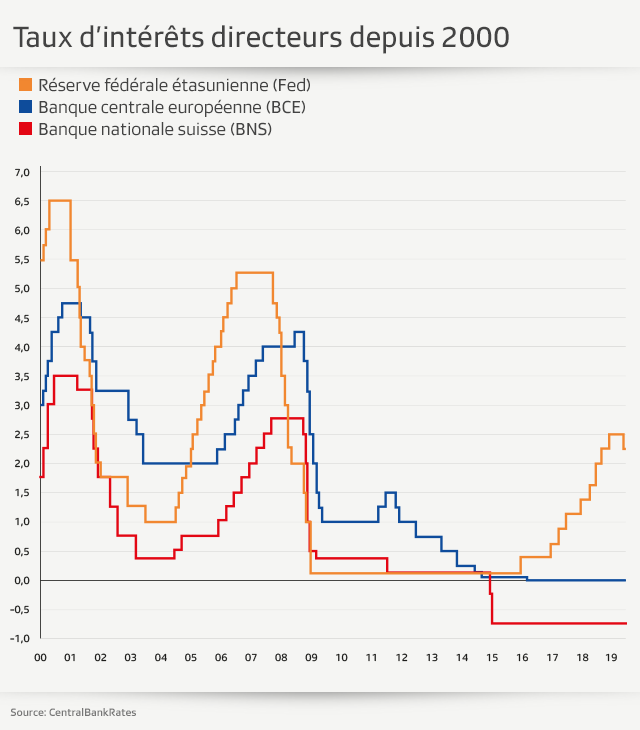

Aux Etats-Unis, la Fed s’y est déjà résolue. Elle a abaissé ses taux en juillet afin de soutenir la croissance économique. La semaine dernière, au tour de la Banque centrale européenne (BCE) de lui emboiter le pas. En y ajoutant un plan de relance. La BNS pour sa part se réunit jeudi, histoire d’évaluer la situation. De toute part, on la presse d’agir. Pour éviter une nouvelle appréciation du franc suisse, elle devra, elle aussi, envisager une baisse des taux d’intérêts.

Mais la BNS est dans une situation particulière. Etabli à -0,75%, son taux directeur est le plus bas du monde. Jusqu’où peut-elle encore aller? Pour la savoir, nous avons analysé son règlement* sur les taux d’intérêt négatifs. Conclusion: la BNS est encore en mesure d’abaisser – et plus largement qu’on ne le pense généralement- son taux directeur. Voici comment.

Comme vous et moi, toute banque a un compte bancaire – en ce qui la concerne, auprès de la BNS. Supposons qu’une banque commerciale (“banque témoin“) détient 45 milliards de francs sur ce compte. En plus de la monnaie électronique, elle dispose d’argent liquide – disons un milliard de francs.

Comment êtes-vous touché en tant que particulier? Comme la plupart des clients des banques en Suisse, vous ne payez probablement pas encore de taux d’intérêt négatif. Il se peut toutefois que votre banque se mette à répliquer le procédé de la BNS. On verrait alors des comptes bancaires dont une partie des avoirs seraient débités de l’intérêt négatif. Le montant exonéré dépendrait de vos habitudes. A la manière de la BNS, votre montant exonéré serait réduit si vous réagissiez à l’introduction du taux négatif par un retrait accru de cash. D’où ce conseil d’étudier attentivement toute modification des termes et conditions qui vous lient à votre banque.

Sur les avoirs sous forme électronique, la BNSLien externe applique un taux négatif de -0,75%. Mais seulement sur un part de ce montant. Dans notre exemple, disons 5 milliards de francs. Les 40 milliards restants ne sont pas soumis au taux négatif. C’est ce qu’on appelle le montant exonéré.

Lorsque les taux plongent trop bas, les banques répondent à un réflexe évident: elles cherchent des cieux plus attractifs. “Pourquoi ne pas retirer ces cinq milliards de francs sur lesquels la BNS nous facture un taux d’intérêt négatif et les garder en cash chez nous?“, s’interroge la responsable de notre banque témoin. Après tout, le taux d’intérêt sur les liquidités est de zéro, donc supérieur au -0,75%. Plus le taux directeur de la BNS est bas, plus cette question devient impérieuse pour les banques.

Tout ceci assure de belles nuits blanches aux économistes de la BNS. Une fois que les banques auront retiré l’ensemble de leur argent en espèces, c’est le collapse assuré pour le système monétaire tel que nous le connaissons aujourd’hui.

Mais la BNS a vu venir. Elle a établi une règle qui veut que celui qui souhaite détenir plus d’argent liquide qu’à l’accoutumée soit pénalisé par la réduction de son montant exonéré! La BNS s’assure ainsi que les banques commerciales conservent suffisamment d’argent électronique – condition nécessaire à l’efficacité des taux négatifs.

Si une banque commerciale tire un montant d’argent liquide supérieur à la moyenne, cela n’implique donc pas qu’elle doive payer moins d’intérêts négatifs. Lorsqu’elle retire 5 milliards en cash, notre banque témoin voit 5 autres milliards sortir du montant exonéré (voir tableau). En clair, elle paiera toujours un intérêt négatif sur 5 milliards de francs, quoiqu’elle entreprenne.

Cette règle est une garantie que les banques commerciales paient leurs intérêts négatifs. Cela permet à la BNS de réduire encore ses taux. Son régime sophistiqué de taux négatifs lui permet de réduire à néant l’alternative du cash pour les banques commerciales. Et si ces dernières se mettent à copier la réglementation de la BNSLien externe, rien ne s’oppose à des taux d’intérêt bien plus bas encore dans le rouge.

* Le montant exonéré correspond au montant des réserves requises durant la période d’application (PA) allant du 20 octobre 2014 au 19 novembre 2014, actuellement multiplié par 20 (composante statique), moins (–) l’augmentation ou plus (+) la diminution du numéraire détenu (composante dynamique). [Relevé par swissinfo.ch]

Elément bibliographique: Boutros, M. et J. Witmer (à paraître) « Monetary Policy Implementation in a Negative Rate Environment », Journal of Money, Credit, and BankingLien externe.

Traduction de l’allemand: Pierre-François Besson

En conformité avec les normes du JTI

Plus: SWI swissinfo.ch certifiée par la Journalism Trust Initiative

Vous pouvez trouver un aperçu des conversations en cours avec nos journalistes ici. Rejoignez-nous !

Si vous souhaitez entamer une conversation sur un sujet abordé dans cet article ou si vous voulez signaler des erreurs factuelles, envoyez-nous un courriel à french@swissinfo.ch.