Une mégabanque UBS est-elle trop dangereuse pour la Suisse?

Le rachat spectaculaire de Credit Suisse par UBS a concentré tous les risques sur les épaules d’une seule banque suisse. Cette opération rend certaines personnes très nerveuses en Suisse.

Le gouvernement suisse semble déterminé à voir le rachat de 3 milliards de francs achevé d’ici la fin de l’année, en dépit de l’opposition considérable qui se dessine au sein du Parlement. «La Suisse est trop petite pour des banques aussi gigantesques. Nous devons trouver un moyen de minimiser les risques», a par exemple déclaré Cédric Wermuth, co-président du Parti socialiste, à la chaîne publique suisse alémanique SRF.

Les divers partis politiques présentent des arguments différents, mais beaucoup s’accordent à dire que les activités de détail de Credit Suisse en Suisse doivent être séparées et sécurisées.

«Il me semble étrange que les personnes chargées de mener à bien la fusion n’aient pas semblé conscientes que cette solution serait politiquement inacceptable en Suisse», affirme Klaus Wellershoff, fondateur de la société de conseil financier éponyme.

Ce dernier, qui a été autrefois chef économiste auprès d’UBS, s’attend à un parcours difficile pour son ancien employeur. «Il n’est pas souhaitable qu’une opération d’importance systémique, quelle qu’elle soit, soit en désaccord avec 80% des partis politiques», avertit-il.

Offres concurrentes

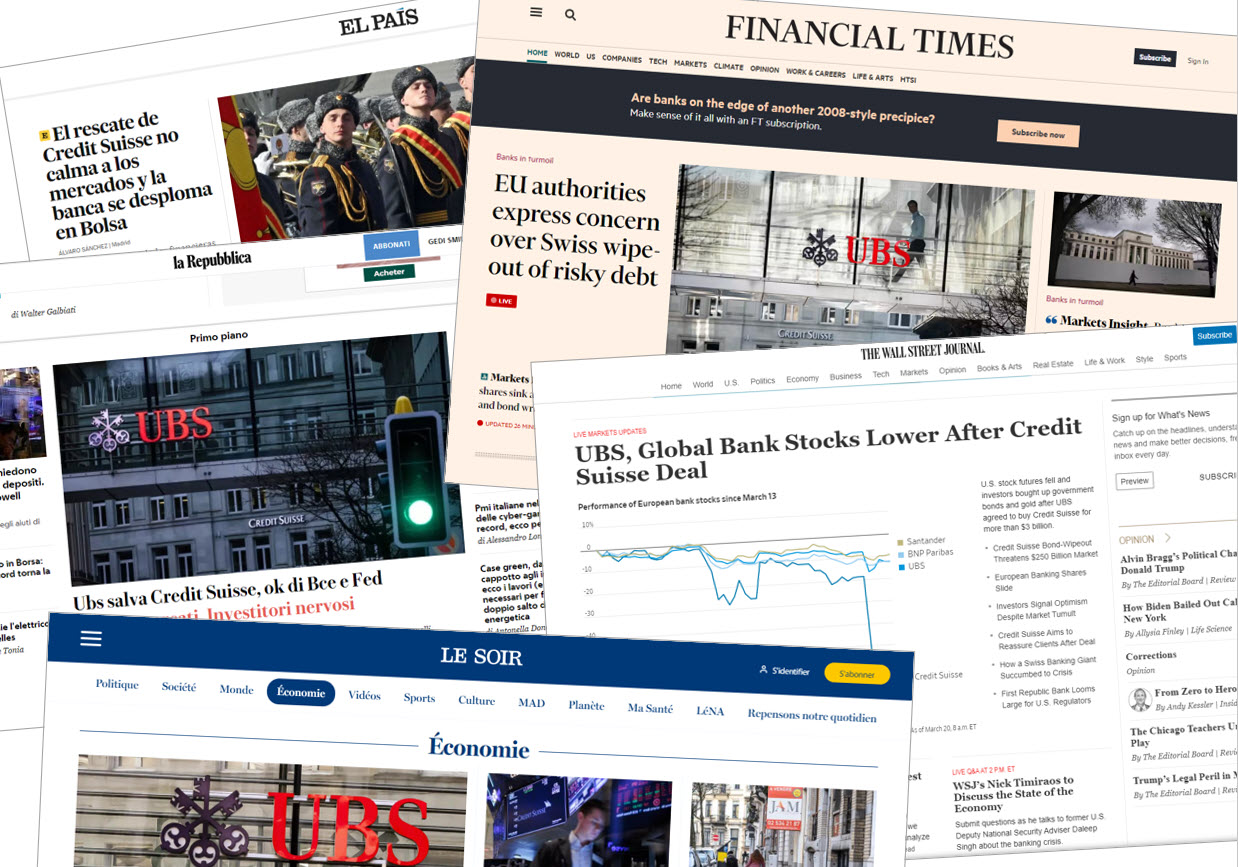

Malgré la frénésie de la dernière chance pour sauver Credit Suisse d’un effondrement totalement incontrôlé, il semble que d’autres options aient existé. Le quotidien économique et financier britannique Financial Times a présenté dans le détail une offre d’achat présentée par la société américaine Blackrock, le plus grand gestionnaire d’actif au monde.

PLACEHOLDERUne société suisse de conseil financier, qui ne souhaite pas être nommée, a déclaré à swissinfo.ch qu’elle avait été approchée par deux banques européennes désireuses d’acheter Credit Suisse au cours des semaines qui ont précédé l’effondrement.

Le fait de trouver une solution pour Credit Suisse en Suisse a permis au gouvernement de mieux contrôler le processus et de minimiser les inévitables retards liés à la nécessité d’obtenir des informations détaillées de la part d’autres pays.

Arturo Bris, professeur de finance à la prestigieuse école de commerce suisse IMD, estime cependant que l’accord avec UBS a été imposé sous la contrainte internationale. «La Suisse était sous la pression des régulateurs américains, européens et britanniques pour faire le ménage avant l’ouverture des marchés lundi matin», dit-il.

Et de poursuivre: «La Suisse n’aurait pas dû se soumettre à cette pression. Quand [la banque américaine] Lehman Brothers a fait faillite [en 2008], les régulateurs américains ne se sont pas souciés de créer une crise pour le reste du monde. Les Suisses s’en soucient trop. Le gouvernement aurait dû résoudre ce problème dans l’intérêt du peuple suisse.»

Bombes à retardement

La deuxième plus grande banque suisse est en phase terminale, mais elle survit actuellement grâce aux lignes de crédit d’urgence de la Banque nationale suisse. Et le patient malade dispose encore de nombreux organes sains: un réseau de succursales, des milliards de dépôts et de prêts en Suisse et une unité de gestion de patrimoine encore viable.

Le président du conseil d’administration d’UBS, Colm Kelleher, a dressé un tableau optimiste, affirmant que le rachat offrait «d’énormes opportunités» et qu’«UBS resterait solide comme un roc».

Une fois la fusion achevée, UBS deviendra l’indiscutable numéro un pour le volume des dépôts et des prêts en Suisse. UBS prévoit de devenir le deuxième gestionnaire de fortune au monde (actuellement quatrième) et de passer de la sixième à la troisième place des gestionnaires d’actifs en Europe.

«La reprise garantit la stabilité de la place financière suisse», déclare l’Association suisse des banquiers. Mais tout le monde n’est pas d’accord.

Beaucoup trop grand pour faire faillite

La fusion des deux plus grandes banques suisses transformera le paysage financier d’un duopole d’institutions «too big to fail» en une seule mégabanque. Le bilan combiné des deux banques représente actuellement plus de deux fois la production économique annuelle de la Suisse, qui s’élève à 800 milliards de francs.

«Après la vente, nous aurons un mastodonte financier en Suisse», a déclaré Marc Chesney, professeur de finance à l’Université de Zurich, dans une interview accordée à swissinfo.ch. Mais ce dernier exprime des doutes: «Que se passera-t-il la prochaine fois, lorsque UBS sera en difficulté, comme en 2008? Qui achètera UBS? Une banque cantonale? Où allons-nous exactement?»

Arturo Bris craint que les contribuables suisses ne soient une fois de plus menacés par une facture salée pour le sauvetage d’une banque. La Confédération a promis d’absorber 9 milliards de francs suisses de pertes d’UBS si elle devait amortir les mauvais investissements de Credit Suisse.

Le professeur de finance estime également que la fusion de Credit Suisse et UBS fera passer les clients de détail à la caisse d’une autre manière. «Nous nous retrouverons avec une banque géante qui sera en situation de monopole et beaucoup plus réticente au risque, dit-il. C’est mauvais pour la clientèle. Les services bancaires deviendront plus chers et les contrôles de crédit d’UBS seront plus stricts. La banque accordera moins de prêts – les personnes qui ont besoin d’un crédit ne l’obtiendront pas auprès d’UBS.»

Traduit de l’anglais par Olivier Pauchard

Plus

En conformité avec les normes du JTI

Plus: SWI swissinfo.ch certifiée par la Journalism Trust Initiative

Vous pouvez trouver un aperçu des conversations en cours avec nos journalistes ici. Rejoignez-nous !

Si vous souhaitez entamer une conversation sur un sujet abordé dans cet article ou si vous voulez signaler des erreurs factuelles, envoyez-nous un courriel à french@swissinfo.ch.