Den Auslandsbanken gefällt es in der Schweiz

Fast unbemerkt von der Öffentlichkeit expandieren Auslandsbanken in der Schweiz, obschon das Bankgeheimnis bröckelt. Neben der Vermögensverwaltung engagieren sie sich vermehrt in der Finanzierung des Rohstoffhandels und schaffen Hunderte von Arbeitsplätzen.

Der Finanzplatz Schweiz besteht nicht nur aus inländischen Banken und Finanzinstituten. Eine wichtige und mit über rund 150 Unternehmen zahlenmässig sogar die grösste Gruppe geht oft vergessen: Die Auslandsbanken respektive die Niederlassungen ausländischer Banken in der Schweiz. Aus Schweizer Sicht geschäften sie oft diskret im Hintergrund, da sie eine internationale Kundschaft haben.

Für diese Auslandsbanken ist der Schutz der Privatsphäre (Bankgeheimnis) oft noch wichtiger als für die Schweizer Institute. Denn sie betreuen ausländische Kunden und sind nur bedingt im Retailgeschäft tätig wie die Schweizer Banken, die mit Kleinkunden, Sparkonten und Kassenobligationen in schwierigen Zeiten den Geschäftsverlauf stabilisieren können.

Trotz der Aufweichung des klassischen Bankgeheimnisses engagieren sich seit jüngster Zeit wieder vermehrt Auslandsbanken in der Schweiz, was auf den ersten Blick erstaunen mag.

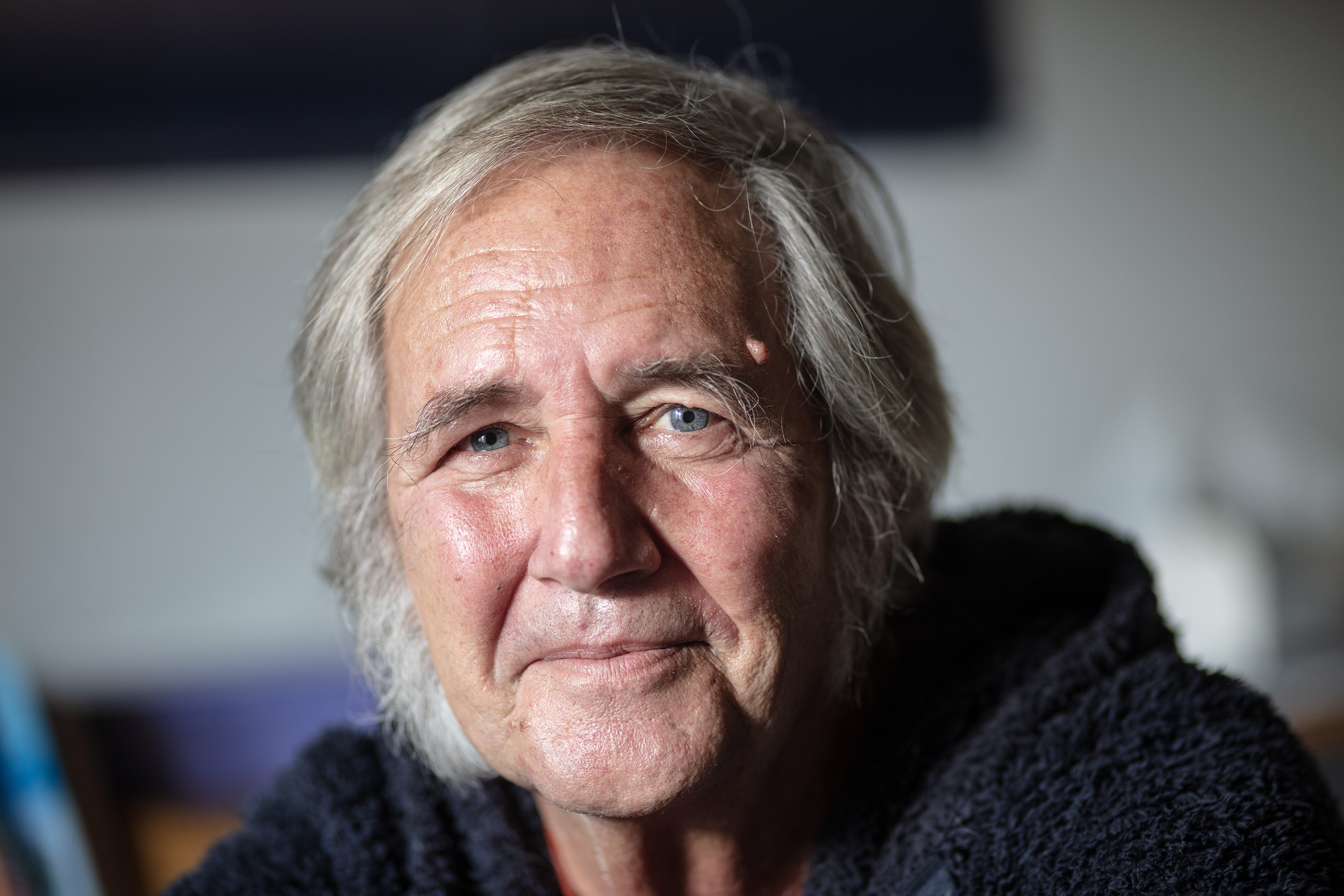

«Die Zahl der Niederlassungen stieg bis 2009 konstant und ist nur 2010 etwas zurückgegangen», sagt Martin Maurer, Geschäftsführer des Verbands der Auslandsbanken gegenüber swissinfo.ch.

Auch Thomas Sutter von der Schweizerischen Bankiervereinigung sieht keine Trendumkehr: Ungeachtet der Schlagzeilen seien in den vergangenen Jahren immer Auslandsbanken in die Schweiz gekommen.

Letzten Herbst fiel das hohe Wachstum der offenen Stellen bei Auslandsbanken auf: Gegenüber dem Vorjahr wurde ein Stellenplus von 167% verzeichnet. Im Winter hat nun JP Morgan gemeldet, in der Schweiz rund 400 weitere Arbeitsplätze zu schaffen. Sogar Spezialisten aus London würden zugezogen.

Auch JP Morgans grosser Konkurrent, die Deutsche Bank, wird mit rund 350 Vermögensverwaltern in den neuen Prime Tower in Zürich ziehen. Die Rede ist auch von einem Ausbau bei der Royal Bank of Canada.

Gründe für das Wachstum

Als Gründe für die Attraktivität der Schweiz werden jeweils die ausgezeichneten Rahmenbedingungen der Schweiz genannt. Dazu gehören in erster Linie das regulatorische Umfeld, die günstige Unternehmensbesteuerung und das bestehende Know-How.

Viele Auslandsbanken hoffen auf die Abgeltungssteuer. Diese wurde 2009 aus ihrem Kreis vorgeschlagen. Als Quellensteuer auf Kapitalerträgen würde sie vom Depotverwalter abgezogen, ohne dass die Identität des Depotsbesitzers bekannt wird, ähnlich wie die Verrechnungssteuer im Inland.

Ausländische Vermögen auf Schweizer Depots würden damit besteuert, und das Geld an die entsprechenden ausländischen Steuerämter überwiesen, ohne dass die Privacy des Kunden angetastet werde. Diese Lösung würde stark zur Rechtssicherheit auf dem Schweizer Finanzplatz beitragen, argumentieren die Bankenvertreter.

Abgeltungssteuer und Save Haven

Noch äussern sie sich aber vorsichtig. Martin Maurer ist zuversichtlich, dass die entsprechenden Abgeltungssteuer-Verträge mit Deutschland und Grossbritannien zu Stande kommen werden. Und Sutter hält fest: «Über die Abgeltungssteuer wird dieses Jahr verhandelt. Momentan haben wir aber noch keine solche Steuer. Sie brächte aber bestimmt Rechtssicherung und wäre eine nachhaltige Lösung.»

Unter den weiteren Gründen, die auf Banken anziehend wirken, wird das Safe-Haven-Argument genannt: Die Unsicherheit in anderen Ländern nimmt wegen der Zunahme der öffentlichen Verschuldung zu. In diesen Bereich gehört auch die Anziehungskraft des stabilen Schweizer Frankens und die verlässliche, von Partialinteressen unabhängige Zentralbankpolitik, die den Geldwert stabilisiert.

«Was dann genau der ausschlaggebende Grund für eine bestimmte Auslandsbank ist, in die Schweiz zu kommen, hängt aber in erster Linie von ihrer Auslandstrategie ab – unabhängig von der Situation in ihrem eigenen Land», sagt Sutter. Auch Schweizer Banken besässen ja Niederlassungen im Ausland, trotz attraktiven Bedingungen zuhause.

Rohstoffhandel als Zusatzargument

Noch 2010, als die Schlagzeilen von Bankgeheimnis und OECD-Standards beherrscht waren, baute JP Morgan in der Schweiz bereits ihr Geschäft mit der Finanzierung des Rohstoffhandels aus: Öl, Aluminium, Gold, Kupfer oder Kohle. Damit lässt sich von der einseitigen Ausrichtung auf ausländische Privatkunden etwas abrücken.

Die Schweiz beziehungsweise Genf und Zug sind weltweit führend im Rohstoffhandel. Personal und Infrastruktur seien also bereits vorhanden, sagt Sutter. «Und Rohstoff-Finanzierung ist ein traditionelles Bankgeschäft, so wie die Hypotheken-Finanzierung. Deshalb liegt es nahe, dass die Banken sich dem Rohstoffhandel nähern möchten – ein klassisches Cluster.»

Dieses Clusterargument, wonach (Auslands-)Banken ihren multinationalen Kundenfirmen in die Schweiz folgen, stuft Maurer als sehr wichtig für die Attraktivität des Finanzplatzes ein.

Warten auf Auslandbanken aus BRIC-Staaten

Die Schweiz ist das Land, das weltweit am meisten ausländisches Vermögen verwaltet, schätzungsweise rund 4000 Mrd. Franken. Davon entfallen 1000 Mrd. auf die Auslandsbanken. In deren Chefetagen geht man davon aus, dass die Schweiz mit Ausnahme der UBS die Finanzkrise gut überstanden habe, auch im Vergleich mit anderen Finanzplätzen.

Traditionell stammt das Gros der Auslandsbanken in der Schweiz aus europäischen Ländern. Wird sich dies mit der Globalisierung der Weltwirtschaft ändern? «Die Bank of China ist seit zwei Jahren auch in der Schweiz vertreten, arabische Banken ebenfalls,» sagt Sutter. Je nach Geschäftsmodell, so glaubt er, könnten vermehrt auch Banken aus BRIC-Staaten eine Niederlassung in der Schweiz eröffnen.

Maurer erhofft sich dies gleichfalls, schränkt aber vorderhand ein: «Diese Finanzinstitute bieten meist noch kein grosses Private Banking an. Und Personen aus diesen Ländern können ihr Vermögen auch über eine andere Bank in der Schweiz verwalten lassen.»

Die Auslandsbanken in der Schweiz (Tochtergesellschaften ausländischer Banken) erarbeiten rund 17% der Wertschöpfung und 31% des Bruttogewinns aller Banken.

Sie beschäftigten Mitte 2010 rund 20’000 Angestellte, oder rund 15% bis 20% des Banken-Personalbestands.

Die Anzahl dieser Banken macht mit gegen 155 rund die Hälfte aller Banken in der Schweiz aus. Zum Vergleich: Auch in Frankfurt zählte man Mitte 2010 rund 157 Auslandsbanken.

Die grösste Auslandsbank ist die HSBC Private Bank (Suisse) mit einem verwalteten Vermögen von 182 Mrd. Franken (2009). Häufig erwähnt wurde sie Ende 2009 im Zusammenhang mit dem Datendiebstahl-Fall Hervé Falciani.

HSBC (Hongkong-Shanghai Bank Corp.) wird gefolgt von der Bank Sarasin & Cie AG mit fast 94 Mrd. Fr., der BSI SA mit 78 Mrd., der Deutschen Bank (Suisse) mit 50 Mrd., etc. JP Morgan (Suisse) verwaltete knapp über 30 Mrd. Franken.

Das Gros der Auslandsbanken widmet sich der Betreuung ausländischer Vermögen – also nicht-schweizerischer Kunden. Ende 2008 wurden rund 940 Mrd. Franken verwaltet – ein Fünftel weniger als im Vorjahr.

Ambivalenz des Auslands: Einerseits schimpft das Ausland über das Bankgeheimnis, andererseits verwalten ausländische (!) Banken, die davon profitieren, in der Schweiz rund tausend Milliarden Franken Vermögen.

Neben dem Verband der Auslandsbanken besteht die Schweizerische Bankiervereinigung, die rund 174 inländische Finanzinstitute zählt.

Die Auslandsbanken sind ebenfalls meist Mitglieder der Bankiervereinigung.

Die inländischen Institute beschäftigen rund 136’000 Mitarbeitende, bei einem verwalteten Vermögen von rund 5400 Mrd. Franken, wovon rund 3000 Mrd. Ausländern oder ausländischen institutionellen Anlegern gehören.

Während Ausländer mit Sitz im Ausland wieder mehr Vertrauen zum Finanzplatz Schweiz schöpfen, geht es Auslandschweizern (Schweizern mit Sitz im Ausland) weiterhin schlecht, was Bankendienstleistungen betrifft.

Laut der Auslandschweizer-Organisation (ASO) haben Auslandschweizer mit Sitz in den USA seit den Verfehlungen der UBS grosse Probleme, in der Schweiz ein Bankkonto für den Zahlungsverkehr oder für eine Hypothek zu unterhalten.

Seit Mitte 2010 belastet die CS Auslandschweizer-Konten mit einer Führungsgebühr von 480 Fr. pro Jahr – falls der Betrag unter einer Million Franken bleibt. Die ZKB verlangt einen Minimalbetrag von 100’000 Fr., um überhaupt ein Konto zu eröffnen.

Die ASO empfindet dieses Verhalten als «ungerecht». Sie befürchtet, Auslandschweizer würden ihr Geld vom Finanzplatz Schweiz abziehen. Sie hat sich an den Banken-Ombudsmann gewendet.

Die CS begründet ihre Massnahmen mit dem steigenden Druck vom Ausland auf die Inlandbanken. Vielleicht versuchen es die Auslandschweizer einmal mit den Auslandbanken in der Schweiz?

In Übereinstimmung mit den JTI-Standards

Einen Überblick über die laufenden Debatten mit unseren Journalisten finden Sie hier. Machen Sie mit!

Wenn Sie eine Debatte über ein in diesem Artikel angesprochenes Thema beginnen oder sachliche Fehler melden möchten, senden Sie uns bitte eine E-Mail an german@swissinfo.ch