Schweiz-USA und die Steuerstreit-Saga: Wo stehen wir heute?

swissinfo.ch skizziert die Entwicklung im langjährigen Streit um Steuerhinterziehung zwischen der Schweiz und den USA und schaut, was noch passieren muss, bevor in der Angelegenheit ein Schlussstrich gezogen werden kann.

Am Mittwoch gaben die USA bekannt, dass sich die letzte Schweizer Bank, die sich im Rahmen des Programms zur Beilegung des SteuerstreitsExterner Link in der Kategorie 2 (Banken mit US-Kunden, die mutmasslich Steuerdelikte begangen hatten) eingereiht hatte, mit den US-Behörden geeinigt habe. Insgesamt wurden nach US-Angaben in Kategorie 2 Einigungen mit 80 Schweizer Banken erzielt, die Bussen belaufen sich total auf mehr als 1,36 Mrd. Dollar.

Blenden wir zurück: Wie hat der Steuerstreit zwischen der Schweiz und den USA begonnen?

Die USA hatten schon lange vermutet, dass Schweizer Banken (wie auch Banken in anderen Staaten) US-Steuerhinterziehern «Unterschlupf» boten. Wegen des Schweizer Bankgeheimnisses konnte das aber nie bewiesen werden.

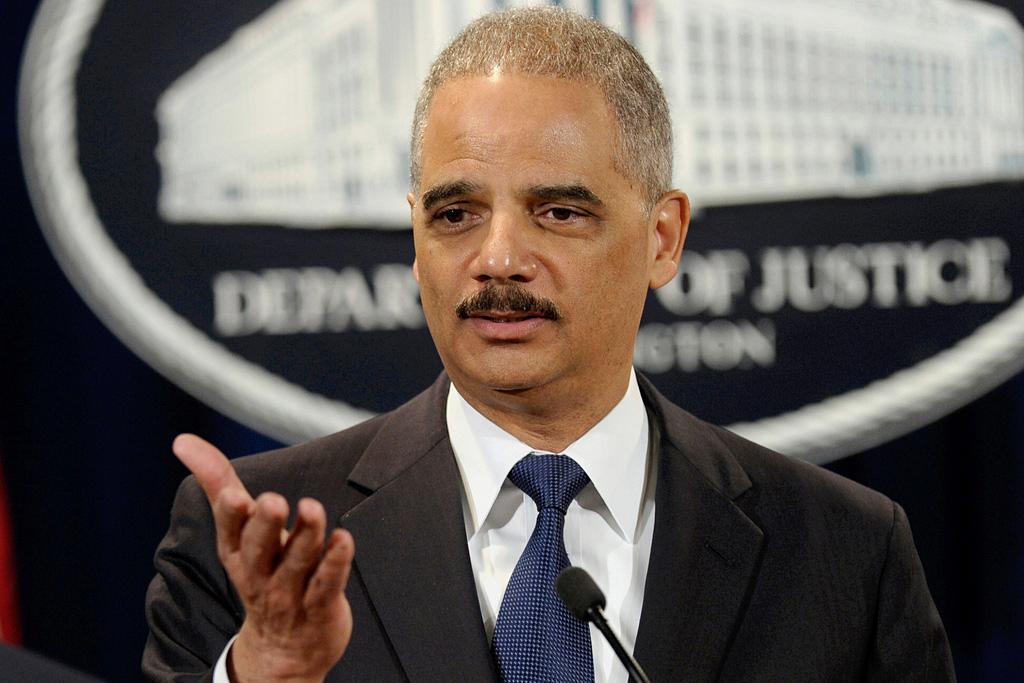

Das änderte sich, als der ehemalige UBS-Angestellte Bradley Birkenfeld dem US-Justizministerium (Department of Justice, DoJ) 2007 Beweise lieferte. Im Jahr darauf eröffnete das DoJ ein Strafverfahren gegen die UBS, das schliesslich in einem Vergleich endete, der die UBS 2009 eine Busse von 780 Mio. Dollar kostete.

Andere Schweizer Banken witterten eine Chance: Sie dachten, weil sie selber nicht auf amerikanischem Boden tätig seien, könnten sie bisherige US-Kunden, die über die UBS Steuern hinterzogen hatten, ungestraft abwerben. Doch das DoJ reagierte darauf mit Anklagen gegen weitere Banken, darunter Wegelin, die älteste Privatbank des Landes, die sich 2012 gezwungen sah, einen Teil ihres Geschäfts zu verkaufen, bevor sie im Januar 2013 in den USA vor Gericht ein Schuldgeständnis abgab und verurteilt wurde – und nach 273 Jahren ihren Betrieb einstellen musste.

Was bedeutet Kategorie 2 genau?

Im Programm des US-Justizministeriums zur Beilegung des Steuerstreits mit den Schweizer Banken gibt es vier Kategorien. Kategorie 2 bezieht sich auf jene Banken – Schweizer oder ausländische Finanzinstitutionen mit einer Niederlassung in der Schweiz –, die Beziehungen hatten zu US-Kunden, die mutmasslich Steuerdelikte begangen hatten.

Die USA und die Schweiz hatten sich im August 2013 auf das Programm geeinigt, nach intensiven diplomatischen Verhandlungen zwischen den beiden Ländern. Das Programm ermöglichte es jenen Banken, gegen die in den USA nicht schon strafrechtliche Ermittlungen liefen, ihre Verstösse einzugestehen und so potentiell ruinöse Gerichtsverhandlungen in den USA zu vermeiden. Im Grunde war es ein diplomatischer Vergleich, ein Kompromiss, um drohende weitere Fälle à la Wegelin abzuwenden.

Das Programm bezog sich auf Konten von US-Kunden, welche die Banken nach dem 1. August 2008 führten. Denn ab diesem Datum, so das Argument, konnte man von den Banken durchaus erwarten, dass sie nach den strafrechtlichen Ermittlungen gegen die UBS den Standpunkt der USA mit Blick auf Steuerhinterziehung kennen sollten. Jede Bank, die nach diesem Datum noch Geschäftsbeziehungen mit potentiellen US-Steuerhinterziehern unterhielt, oder gar solche Kunden von anderen Banken abwarben, musste damit rechnen, dass das DoJ aktiv werden würde.

In Kategorie 1 eingestuft waren jene Banken, gegen die bereits ein Strafverfahren lief, bevor die Vereinbarung über das Programm unterzeichnet wurde (mehr dazu weiter unten). Kategorie 3 war für Banken, die erklärten, sie hätten zwar Konten von US-Kunden, würden aber nicht gegen US-Gesetze verstossen. Kategorie 4 war für Banken, die keine US-Kunden haben.

Bussen in Höhe von insgesamt 1,36 Mio. Dollar von den Banken in Kategorie 2. War dies ein Erfolg?

Es hängt davon ab, wie man es betrachtet. Das US-Justizministerium bezeichnete das Resultat ganz klar als durchschlagenden Erfolg. Die USA erhielten zusätzlich 8 Mrd. Dollar in rückwirkenden Steuern und Bussen von Kunden der Schweizer Banken und genügend Beweismittel, um gegen Anwälte und andere Intermediäre vorzugehen.

Mehr

Banken fürchten sich vor hohen US-Bussen

Die Wirtschaftsnachrichtenagentur Bloomberg berechnete, dass die Banken der Kategorie 2 zwischen 2008 und 2013 kollektiv etwa 50 Mrd. Dollar an US-Vermögen in über 35’000 Konten verwaltet hatten. Die Bussen, welche die rund 80 Finanzinstitute im Rahmen ihrer aussergerichtlichen Vergleiche nun zahlten, entsprechen 2,7% dieser Vermögenswerte. Es könnte auf US-Seite durchaus Experten geben, die das als schlechte Rendite sehen.

Die grösste individuelle Busse (211 Mio. Dollar) zahlte die Tessiner Bank BSI; im Durchschnitt betrugen die Strafzahlungen 17 Mio. Dollar. Zudem entstanden den Banken im Zusammenhang mit den Verfahren Anwalts- und andere Kosten in Millionenhöhe.

Aber Zahlen allein erzählen noch nicht die ganze Geschichte. Das US-Justizministerium publizierte mit jedem Vergleich, der abgeschlossen wurde, auch pikante Details über die Aktivitäten der Banken. Dazu gehörten etwa die Eröffnung von Scheinfirmen und Trusts, um Identitäten zu verschleiern, aber auch Bankpersonal, das im Geheimen Bargeld und Goldbarren an Kunden übergab. Und solche Informationen werden bestimmt negative Auswirkungen haben auf den Ruf der fehlbaren Finanzinstitute.

Letzten Endes spielte das Bankenprogramm zur Beilegung des Steuerstreits auch eine Rolle bei der Demontage des Schweizer Bankgeheimnisses gegenüber dem Ausland. Seit dem 1. Juli 2014 müssen Schweizer Banken die US-Behörden nun über jeden US-Staatsangehörigen informieren, der bei ihnen ein Konto eröffnet.

Ist das alles?

Leider nein. Noch müssen wir über die Kategorien 1, 3 und 4 reden. Per Definition haben die 26 Banken, die sich in die zwei letztgenannten Kategorien eingereiht haben, nichts Unrechtes getan. Aber verschiedene der 106 Banken, die sich ursprünglich bis Ende 2013 für das Programm angemeldet hatten, hatten später ihren Status geändert. Das heisst, einige Banken wechselten von Kategorie 2 in die weniger belastenden Kategorien 3 oder 4.

Das ist kein Problem, so lange die USA mit der Einstufung einverstanden sind. Aufgrund der Schulddefinition des US-Justizministeriums besteht aber potentiell die Gefahr von Problemen für jede Bank, die sich nach Interpretation des DoJ fälschlicherweise in Kategorie 3 oder 4 eingereiht hat.

Daneben dauern die strafrechtlichen Ermittlungen gegen 11 Banken der Kategorie 1 an (von denen zwei eingegangen sind). Zur Erinnerung: In Kategorie 1 befinden sich jene Banken, gegen die schon Strafverfahren liefen, als das Bankenprogramm zwischen den USA und der Schweiz vereinbart wurde; diese Banken konnten sich nicht in der Kategorie 2 registrieren lassen.

Die Strafgelder für die Banken der Kategorie 1 könnten spektakulärer ausfallen als für jene der Kategorie 2. Credit Suisse musste 2014 insgesamt Bussen in Höhe von 2,8 Mrd. Dollar bezahlen, es war die grösste Bank, gegen die strafrechtliche Ermittlungen liefen, sie hatte zudem nicht den Wünschen des US-Justizministeriums entsprechend umfassend kooperiert.

Die Bank Julius Baer erklärte jüngst, sie habe für die Beilegung ihres Falles etwa 550 Mio. Dollar zur Seite gelegt; Baer ist das grösste noch verbliebene Finanzinstitut der Kategorie 1. Auf wie viel sich die Gesamtsumme der Bussen letztlich belaufen wird, werden wir erst wissen, wenn auch die letzten Fälle der Kategorie 1 abgeschlossen sein werden. Dies dürfte im Verlauf dieses Jahres der Fall sein.

(Übertragung aus dem Englischen: Rita Emch)

In Übereinstimmung mit den JTI-Standards

Einen Überblick über die laufenden Debatten mit unseren Journalisten finden Sie hier. Machen Sie mit!

Wenn Sie eine Debatte über ein in diesem Artikel angesprochenes Thema beginnen oder sachliche Fehler melden möchten, senden Sie uns bitte eine E-Mail an german@swissinfo.ch