Nessun aiuto dallo Stato per le banche

Non è compito dello Stato intervenire in qualità di salvatore delle banche alle prese con la crisi dei crediti immobiliari. È l'opinione espressa domenica dai due ministri svizzeri Doris Leuthard e Hans-Rudolf Merz.

Queste dichiarazioni giungono mentre da più parti è evocata l’ipotesi di un salvataggio della banche da parte dei poteri pubblici.

L’appello lanciato dal “patron” svizzero della Deutsche Bank, Josef Ackermann, in cui ha chiesto agli Stati di sostituirsi ai mercati quando non ci sono più altre soluzioni, non ha trovato per ora eco nella Confederazione.

“Gli organi statali di sorveglianza non devono dirigere le banche stando nell’ombra”, ha dichiarato al “SonntagsBlick” il capo del dipartimento federale delle finanze Hans-Rudolf Merz.

“Non spetta quindi allo Stato decidere la strategia degli imprenditori – ha aggiunto Merz -; non si può così facilmente suonare il campanello d’allarme. Beninteso, lo Stato può svolgere il ruolo di regolatore e così deve essere nei periodi di crisi, ma anche nei casi di emergenza i nostri mezzi per farlo sono limitati”.

Misure internazionali

La ministra dell’economia, Doris Leuthard, si è espressa sulla stessa lunghezza d’onda sulla “SonntagsZeitung”. A suo parere, la maggior parte delle misure di intervento devono venir prese in ambito internazionale: “Il settore dovrebbe accrescere la dotazione di fondi propri e modificare la politica di bonus nella banca d’affari”.

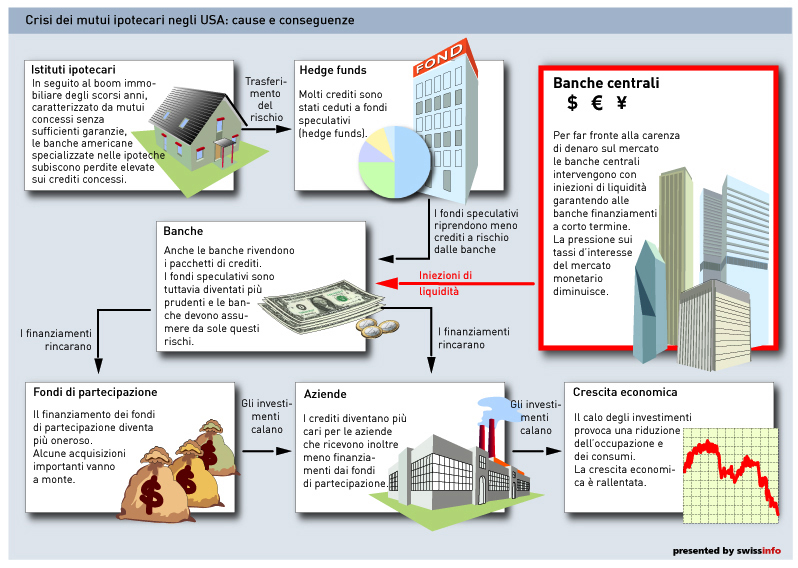

Per Doris Leuthard, l’appello di Ackermann è rivolto prima di tutto agli USA, da dove è giunta la crisi, a causa del mercato ipotecario a rischio. “Sono d’accordo con lui quando dice che le misure annunciate finora dal presidente George Bush non bastano”, ha dichiarato.

L’economia reale della Svizzera, al di là di queste turbolenze dei mercati, continua ad essere buona, secondo Merz, malgrado dal settore delle finanze giungano ogni giorno cattive notizie. Un collasso degli istituti di crediti elvetici è per Merz inimmaginabile.

Nessuno oggi è in grado di dire quando i problemi si risolveranno per le grandi banche, soprattutto americane. Ad ogni modo per il ministro elvetico non vi è alcuna necessità di un programma statale per stimolare la congiuntura. “Questo genere di misure o non raggiunge l’obiettivo, o si rivela efficace quando è ormai troppo tardi”.

Socializzazione delle perdite

Intanto alla voce del patron della Deutsche Bank se ne sono aggiunte altre per evocare l’ipotesi di un salvataggio da parte dei poteri pubblici.

“La collettività nel suo insieme” potrebbe dover “farsi carico” del costo della lotta per evitare un fallimento del sistema bancario, ha avvertito Dominique Strauss-Kahn, direttore del Fondo monetario internazionale.

“Bisogna dare un segnale che le autorità sono pronte a fare ciò che è necessario”, ha rincarato Angel Gurria, segretario generale dell’Organizzazione per la cooperazione e lo sviluppo economico (OCSE).

L’amministrazione Bush per il momento si è opposta a ogni forma di salvataggio federale delle banche. Tuttavia, alcuni membri del Congresso fanno pressione in tal senso.

Per Michel Aglietta, economista del CEPII, il più importante centro di ricerca francese di economia internazionale, una simile opzione rischia di “diventare necessaria”. Secondo Aglietta, siamo confrontati “alla penultima fase prima di una socializzazione completa delle perdite delle banche”.

Una socializzazione delle perdite che è in parte già diventata realtà: in Gran Bretagna lo Stato ha nazionalizzato la banca Northern Rock e la fattura per i contribuenti potrebbe raggiungere i 110 miliardi di franchi, mentre in Germania la banca IKB ha già beneficiato tre volte di un aiuto statale massiccio.

swissinfo e agenzie

L’UBS, la più importante banca svizzera, ha subito una perdita nel 2007 di 4,4 miliardi di franchi. A causa della crisi dei mutui ipotecari a rischio, la banca ha dovuto procedere ad ammortamenti per circa 20 miliardi di franchi.

Per ricapitalizzarsi, la banca ha dovuto far capo in particolare a un fondo statale di Singapore, che ha iniettato 12 miliardi di franchi.

Il prossimo mese gli azionisti potrebbero inoltre doversi pronunciare su un’ulteriore ricapitalizzazione per un importo di circa 10 miliardi di franchi.

Il Credit Suisse, dal canto suo, ha chiuso l’esercizio 2007 con un utile di 7,8 miliardi di franchi, 700 milioni in meno rispetto alla prima valutazione.

Anche la seconda banca svizzera però non naviga in buone acque. Qualche giorno fa, l’istituto ha infatti avvertito che nel primo trimestre del 2008 rischia di scivolare nelle cifre rosse. La banca ha dovuto procedere a svalutazioni degli attivi per circa 3 miliardi di franchi.

In conformità con gli standard di JTI

Altri sviluppi: SWI swissinfo.ch certificato dalla Journalism Trust Initiative

Potete trovare una panoramica delle discussioni in corso con i nostri giornalisti qui.

Se volete iniziare una discussione su un argomento sollevato in questo articolo o volete segnalare errori fattuali, inviateci un'e-mail all'indirizzo italian@swissinfo.ch.