Un assalto agli sportelli bancari in Svizzera può capitare di nuovo?

Le immagini fecero il giro del mondo: 25 anni fa, i clienti della Cassa di risparmio di Thun si ammassarono davanti agli sportelli dell’istituto bernese per tentare di salvare almeno una parte dei loro risparmi. Con il fallimento della banca, molte persone persero una grossa fetta del loro patrimonio. Un simile terremoto finanziario può succedere anche oggi?

Per i clienti della Cassa di risparmio di Thun (Spar + Leihkasse Thun, SLT) fu un vero e proprio choc quando, nell’ottobre 1991, l’autorità di vigilanza ritirò la licenza dell’istituto dell’Oberland bernese. Kurt-Peter Schweizer, un cliente della banca, visse questo fallimento in prima persona. All’epoca uscere di Palazzo federale – la sede di governo e parlamento dove avvenne la conferenza stampa della Commissione federale delle banche sulla chiusura dell’istituto di Thun – ebbe il compito di dare il benvenuto ai responsabili della SLT. «È stato il momento più brutto della mia vita. Ho dovuto dar prova di autocontrollo», ricorda.

All’origine del fallimento della SLT vi furono dei finanziamenti immobiliari troppo ambiziosi. Per la banca, lo scoppio della bolla immobiliare che fece seguito al rialzo dei prezzi degli immobili negli anni Ottanta, significò la fine.

Oggi, alcune condizioni quadro sono simili a quelle di 25 anni fa. Il ripetersi di un fallimento come quello della SLT dipende essenzialmente da cinque fattori.

Altri sviluppi

Il giorno che fallì la prima banca della Svizzera

1. Il modello aziendale

Il modello aziendale di una banca al dettaglio (retail banking), ovvero di un istituto che offre servizi a privati e a piccole e medie imprese, consiste essenzialmente nell’accettare il denaro dei risparmiatori e nel prestarlo ad altri clienti. Il tasso d’interesse concesso al risparmiatore è inferiore a quello che deve pagare il beneficiario di un prestito. La differenza, il cosiddetto margine di interesse, rappresenta il profitto della banca.

Quando l’istituto poggia su una base diversificata, ad esempio proponendo anche servizi di gestione patrimoniale o di mercato, il rischio che un crash immobiliare faccia vacillare la banca è ridotto. Oggi, le banche al dettaglio svizzere generano i due terzi dei profitti grazie ai margini d’interesse. Considerando che vent’anni fa la quota era invece del 72%, si può affermare che la diversificazione è chiaramente aumentata.

2. Evoluzione dei tassi d’interesse

Il livello generale dei tassi è attualmente molto basso ed è possibile ottenere un credito ipotecario della durata di due anni con un tasso dell’1%. Ciò significa che le banche guadagnano di meno siccome il tasso di interesse dei conti di risparmio non può scendere sotto allo 0%.

La situazione potrebbe diventare allarmante se i tassi dovessero subire una brusca impennata: la banca rischia infatti grossi perdite poiché la durata di un credito ipotecario a tasso fisso (per il quale il tasso non può dunque essere modificato) è mediamente più lunga rispetto ai termini di disdetta per un deposito di risparmio (per il quale il tasso d’interesse deve invece essere adeguato rapidamente verso l’alto). Di questo ne è ben consapevole la Banca nazionale svizzera, che tenta di evitare repentini aumenti dei tassi, sebbene le sue possibilità d’intervento siano limitate.

3. Prezzi immobiliari

Prima del fallimento della SLT, il mercato immobiliare era in pieno boom. Dopo il crollo del mercato azionario nel 1987, molti investirono nell’immobiliare, ciò che spinse i prezzi verso l’alto. La situazione di allora assomiglia per certi versi a quella attuale: in Svizzera, i prezzi immobiliari stanno salendo poiché gli investitori – considerati i bassi tassi e la stagnazione del mercato azionario – non intravvedono altre possibilità d’investimento.

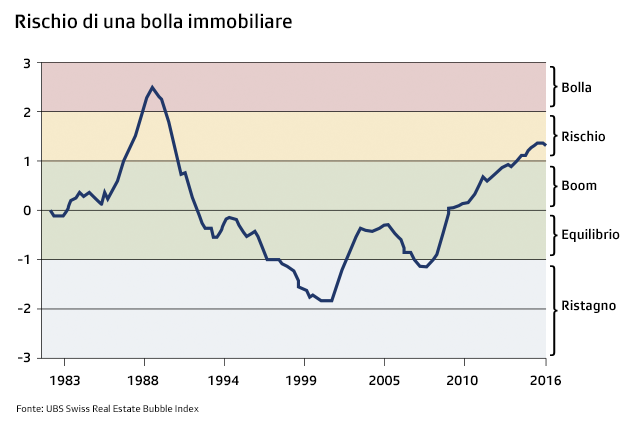

UBS, la principale banca svizzera, segue attentamente l’evoluzione del mercato. Dalle sue analisi risulta che al momento il rischio di una bolla immobiliare è quasi ai livelli di fine anni Ottanta.

I rischi più grandi sono stati individuati nelle grandi città e in alcune regioni turistiche.

4. Norme sul capitale proprio

L’autorità di vigilanza sui mercati finanziari impone alle banche di disporre di un sufficiente capitale proprio in caso di emergenza. L’ammontare di queste riserve dipende da diversi fattori ed è il frutto di calcoli complessi. Inoltre, tali norme sono efficaci soltanto se vengono effettivamente applicate, ciò che non è avvenuto nel caso della SLT (sebbene bisogna sottolineare che all’epoca i controlli dell’autorità di vigilanza non erano così rigidi come quelli odierni).

In seguito alla crisi immobiliare di 25 anni fa e alla più recente crisi finanziaria, l’autorità svizzera di vigilanza sui mercati finanziari è diventata più severa: ci sono più controlli e viene richiesto un capitale più elevato. Inoltre, sempre più banche si fissano delle regole interne, in particolare sui criteri di concessione delle ipoteche.

5. Garanzia dei depositi

In caso di fallimento di una banca, i risparmi dei clienti sono assicurati fino a un massimo di 100’000 franchi. Una copertura di cui i risparmiatori della SLT non potevano ancora beneficiare visto che la Garanzia dei depositi delle banche svizzere (esisuisseCollegamento esterno) è stata creata soltanto nel 2005.

Questa garanzia non riduce direttamente il rischio di un fallimento di un istituto. Lo fa invece in modo indiretto: se il cliente è consapevole che riceverà comunque indietro i suoi risparmi, egli non si farà prendere dal panico quando la sua banca si troverà in situazione di crisi. È dunque immaginabile che non preleverà tutti i suoi risparmi in una volta sola.

E quindi?

Il basso livello dei tassi di interesse e gli elevati prezzi immobiliari sono preoccupanti. Il settore bancario svizzero ha però tratto alcune lezioni dalle crisi del passato: gli istituti seguono oggi dei modelli aziendali più ampi e il regolatore impone margini di sicurezza più severi. Un assalto agli sportelli bancari non può essere completamente escluso, ma il rischio in Svizzera è per il momento ridotto.

Avete ancora fiducia nelle banche svizzere? Depositereste i vostri risparmi su un conto di una banca elvetica? Dite la vostra inviandoci un commento.

Traduzione dal tedesco di Luigi Jorio

In conformità con gli standard di JTI

Altri sviluppi: SWI swissinfo.ch certificato dalla Journalism Trust Initiative

Potete trovare una panoramica delle discussioni in corso con i nostri giornalisti qui.

Se volete iniziare una discussione su un argomento sollevato in questo articolo o volete segnalare errori fattuali, inviateci un'e-mail all'indirizzo italian@swissinfo.ch.