I tassi d’interesse negativi, una minaccia per l’economia svizzera?

Abbandonando il tasso di cambio minimo tra franco svizzero ed euro, la Banca nazionale svizzera ha anche introdotto un tasso d’interesse negativo per tentare di ridurre l’attrattività della moneta nazionale. Una misura rarissima, i cui effetti sull’economia, il risparmio e il sistema di previdenza sono sempre più contestati.

Pagare per piazzare il proprio denaro su un conto deposito della Banca nazionale svizzera (BNS). Questa misura, adottata per la prima volta il 18 dicembre 2014, è stata rafforzata il 15 gennaio, quando la banca centrale elvetica ha deciso di abolire il tasso di cambio minimo tra franco ed euro. Obiettivo: scoraggiare gli investitori che considerano la moneta nazionale un valore rifugio ed evitare così il suo forte apprezzamento.

Altri sviluppi

Lo svantaggio di essere un valore rifugio

In Svizzera, oltre tre mesi dopo la loro introduzione, i tassi d’interesse negativi, fissati al –0,75% per gli averi in conti giro sopra un certo importo, sono sempre più criticati. Ma chi ci guadagna e chi ci perde, con questa politica monetaria che dagli anni Settanta non era più stata applicata?

swissinfo.ch cerca di fare chiarezza con l’aiuto di Paul DembinskiCollegamento esterno, direttore dell’Osservatorio della finanza di Ginevra, e Samuel BendahanCollegamento esterno, insegnante e ricercatore all’università di Losanna.

I VINCENTI

I proprietari immobiliari: Prendere in prestito soldi per comprare una casa o un appartamento in Svizzera non è mai stato così conveniente. Per un’ipoteca a tasso fisso su dieci anni, il compratore se la cava con un tasso compreso tra l’1,5 e il 2%. Nonostante le misure prese dalla BNS e dal Consiglio federale (limitazione nell’uso dei fondi della cassa pensione, aumento dei fondi propri delle banche, ecc.) il rischio di surriscaldamento del mercato immobiliare rimane reale, ritengono i due economisti.

«Per il momento, il bisogno di alloggi rimane alto e i capitali affluiscono da tutte le parti. Ma in caso di congiuntura negativa o di rallentamento della crescita demografica, in particolare come conseguenza della votazione del 9 febbraio 2014 sull’immigrazione, i prezzi potrebbero crollare rapidamente», si inquieta Samuel Bendahan.

«Spingendo gli attori a sbarazzarsi delle loro liquidità, si rischia di alimentare delle bolle, tra cui quella immobiliare», aggiunge Paul Dembinski. Le casse pensioni in particolare investono sempre di più nel mattone, uno degli ultimi investimenti ritenuti al contempo sicuri e redditizi. Ma fino a quando?

Gli enti pubblici: Guadagnare denaro indebitandosi è ormai possibile. Secondo un’inchiesta dell’agenzia di stampa ATS, alcune banche straniere propongono di pagare ai cantoni degli interessi quando fanno dei prestiti a breve termine. Almeno sette di loro si sarebbero già fatti sedurre da una simile offerta. «Il carico del debito si è ridotto, è una buona notizia per lo Stato», osserva Samuel Bendahan, che è anche deputato al parlamento del Canton Vaud per il Partito socialista.

Paul Dembinski ricorda tuttavia che gli enti pubblici possiedono anche dei liquidi e «quindi sono toccati dai tassi d’interesse negativi scaricati dalle banche sui clienti».

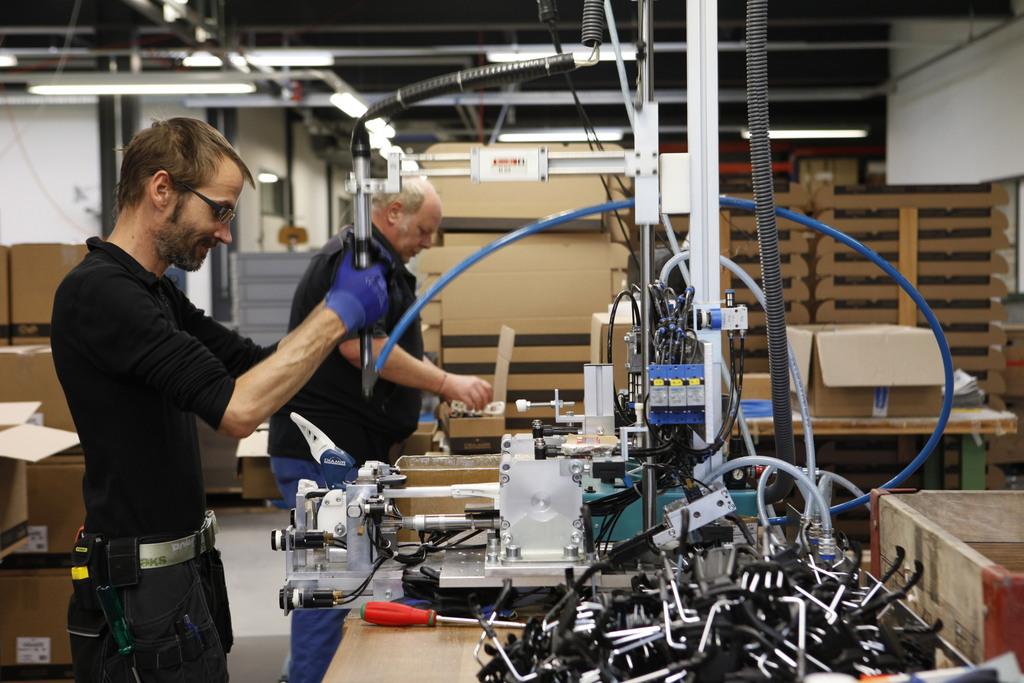

Le PMI: In linea di principio, l’accesso a buon mercato ai capitali dovrebbe favorire le piccole e medie imprese del paese. La realtà tuttavia è ben diversa. «L’incertezza che grava sull’economia mondiale non incita davvero le imprese a investire. Il vero problema non è il costo del capitale, ma i rischi che vi sono connessi», afferma Samuel Bendahan.

Il contante: Uno degli scopi perseguiti dalla BNS era d’incitare i risparmiatori e gli investitori svizzeri a piazzare i loro soldi all’estero per allentare la stretta attorno al franco. Ma la fine del tasso di cambio minimo ha prodotto l’effetto contrario e ha rafforzato la fiducia verso la moneta nazionale. Secondo ricerche della Televisione svizzera di lingua tedesca (SRF), per evitare di essere tassate, certe istituzioni, tra cui le casse pensioni, considerano la possibilità di ritirare i loro liquidi per metterli in una cassaforte.

Un’intenzione che inquieta la BNS. «I tentativi di evitare i tassi d’interesse negativi non servono l’interesse generale della Svizzera, perché contraddicono gli intenti della politica monetaria», ha avvertito di recente il suo presidente Thomas Jordan.

«Questa corsa verso i contanti è una grande tentazione, ma le banche mettono già dei bastoni nelle ruote senza dirlo ufficialmente per impedire un ritiro massiccio. È non è escluso che in futuro si introducano limiti o tasse sul ritiro di contanti», afferma Paul Dembinski.

I PERDENTI

I lavoratori: Secondo l’UBS, che in marzo ha pubblicato uno studio piuttosto allarmisticoCollegamento esterno, la debolezza dei tassi d’interesse, che dovrebbero restare negativi fino al 2017, combinata alla forza del franco, rischia di tradursi in un aumento della disoccupazione, che colpirà soprattutto la manodopera non qualificata. Con un costo ridotto del capitale, il fattore lavoro diventa automaticamente più caro, ritengono gli esperti dell’UBS.

«Gli effetti dei tassi d’interesse negativi potrebbero rivelarsi almeno altrettanto gravi, o addirittura più gravi a lungo termine, dell’abbandono del tasso di cambio minimo da parte della BNS», ha spiegato Lukas Gähwiler, responsabile dell’UBS Svizzera. «Il tasso di cambio minimo proteggeva l’economia interna, mentre i tassi negativi colpiscono senza distinzione tutti gli attori che lavorano in franchi svizzeri», denuncia da parte sua Paul Dembinski.

Le casse pensioni: Detengono circa 40 miliardi di franchi in liquidità, vale a dire circa il 5-6% del loro patrimonio totale che ammonta a 730 miliardi di franchi, secondo le stime di Hanspeter Konrad, direttore dell’associazione di categoria (AsipCollegamento esterno), interpellato dal quotidiano Tages Anzeiger. Se dovessero ripercuotersi su tutti i loro averi, i tassi d’interesse negativi potrebbero rosicchiare 300 milioni di franchi alle pensioni degli svizzeri.

Il problema più grave per gli istituti di previdenza si situa però altrove. La prospettiva di tassi d’interesse durevolmente bassi e dunque di rendimenti scarsi o addirittura negativi potrebbe pesare sull’insieme del sistema pensionistico e accelerare la necessità di riforme in questo settore. «È una vera bomba a scoppio ritardato» dice Samuel Bendahan. «Costituisce un rischio reale sul livello futuro delle rendite».

Paul Dembinski ritiene dal canto suo che la BNS abbia creato un contesto «malsano» per le casse pensioni. «Irritate per questa decisione, sono costrette a fare scelte d’investimento che in seguito potrebbero rivelarsi negative. Come per esempio comprare obbligazioni a lungo termine che in caso di inversione di tendenza potrebbero subire forti perdite».

I piccoli risparmiatori: Al momento, i tassi d’interesse rachitici (tra lo 0,2 e lo 0,05%) offerti dalle banche svizzere nella maggior parte dei casi non bastano a coprire le spese di gestione per conti che contengono alcune migliaia o decine di migliaia di franchi. «Di fatto, i piccoli risparmiatori vivono già in un regime di tassi d’interesse negativi», osserva Samuel Bendahan.

Ma Paul Dembinski non esclude che le banche vadano ancora più lontano. «Non vedo alcuna ragione che possa impedire alle banche di fatturare tassi d’interesse negativi ai loro piccoli clienti». Sul piano politico e psicologico la pillola sarebbe però molto difficile da digerire per un paese che risulta campione del mondo del risparmio.

Le banche: Oltre ai costi diretti della remunerazione negativa dei depositi a vista presso la BNS, che potrebbero ammontare a un miliardo di franchi secondo l’UBS, i tassi d’interesse estremamente bassi pesano sulla fonte principale di redditi delle banche. «Come tutti gli istituti che vivono di prestiti, le banche al dettaglio vedono restringersi i loro margini d’interesse», sottolinea Samuel Bendahan.

Malgrado la diminuzione continua dei tassi d’interesse di riferimento, i tassi ipotecari sono leggermente aumentati all’inizio dell’anno. «Gli intermediari finanziari sono costretti a prelevare la loro parte e non possono seguire all’infinito questa corsa verso il ribasso», spiega Paul Dembinski.

(traduzione di Andrea Tognina)

In conformità con gli standard di JTI

Altri sviluppi: SWI swissinfo.ch certificato dalla Journalism Trust Initiative

Potete trovare una panoramica delle discussioni in corso con i nostri giornalisti qui.

Se volete iniziare una discussione su un argomento sollevato in questo articolo o volete segnalare errori fattuali, inviateci un'e-mail all'indirizzo italian@swissinfo.ch.