«Rubik» diventa sempre più un rompicapo

Gli accordi fiscali che il governo svizzero ha firmato con Gran Bretagna e Germania sono appesi a un filo. Anche nella Confederazione cominciano a sollevarsi dubbi. Il modello «Rubik» è però lungi dall’essere morto.

Noi vi versiamo i miliardi raccolti con una nuova imposta liberatoria, voi rinunciate a chiedere lo scambio automatico di informazioni. Con gli accordi firmati in settembre e ottobre con Germania e Gran Bretagna, il governo svizzero sembrava aver trovato l’uovo di Colombo per preservare quel che resta del segreto bancario, soddisfacendo nello stesso tempo le autorità fiscali dei due paesi.

Vento contrario

Da alcune settimane, però, il cosiddetto modello «Rubik» non sembra più godere del favore del pronostico. In Germania la convenzione non piace all’SPD, ai Verdi e ad alcuni Länder. Bruxelles, dal canto suo, ha già rimesso in discussione la validità degli accordi, mentre la Francia ha indicato di non volerne sapere. L’unica notizia positiva è giunta dall’Italia, dove Mario Monti ha dichiarato che un accordo con la Svizzera «è un’ipotesi allo studio».

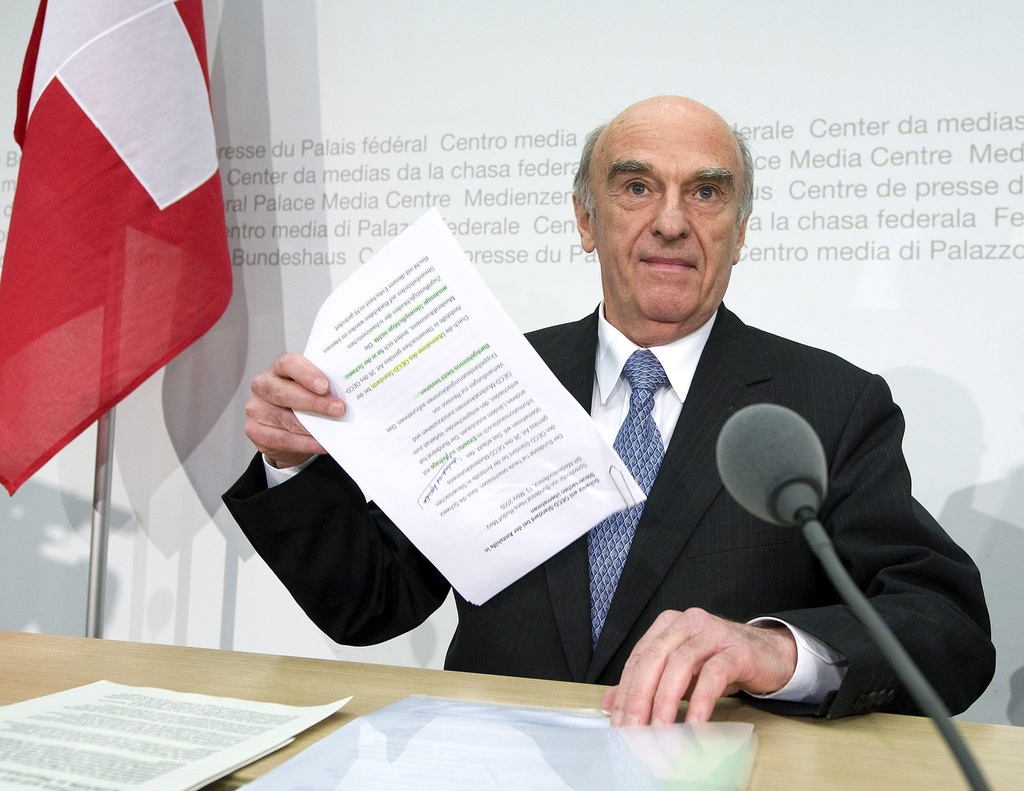

Per cercare di evitare una bocciatura da parte di Bruxelles e di fronte al Bundesrat, il ministero delle finanze tedesco ha indicato di voler riesaminare entro fine marzo eventuali modifiche puntuali, escludendo però una rinegoziazione dell’insieme. La ministra delle finanze svizzera Evelyne Widmer-Schlumpf si è pure detta pronta a «rivedere certe questioni tecniche», ma non il nocciolo dell’accordo.

Anche in Svizzera non si è più così sicuri che i due accordi supereranno facilmente lo scoglio parlamentare. L’Unione democratica di centro non vede di buon occhio il progetto «Rubik», che avrebbe più effetti negativi che positivi, mentre a sinistra le richieste europee per una trasmissione automatica delle informazioni godono di un certo sostegno.

Alcuni economisti e fiscalisti hanno recentemente messo in dubbio la validità di «Rubik». Per il professore d’economia dell’Università di Friburgo Sergio Rossi, «si tratta di un modello basato su una filosofia che poteva valere il secolo scorso, quando i capitali stranieri erano parcheggiati in Svizzera e non venivano spesi per decenni». «Se si vuole guardare al futuro – ha dichiarato in un’intervista alla Radiotelevisione svizzera – bisogna andare verso lo scambio automatico di informazioni […] negoziando abilmente con le controparti per ottenere i massimi vantaggi per il nostro paese».

«Non è togliendo un pezzo che cade tutto»

Secondo l’avvocato Paolo Bernasconi, professore di diritto bancario e fiscale e tra i maggiori esperti del settore finanziario, nulla è comunque perduto : «Probabilmente la Germania chiederà delle modifiche su qualche punto che dà problemi di compatibilità con l’Unione Europea. L’accordo è comunque fatto proprio come il cubo di ‘Rubik’, in tanti pezzi, e non è togliendo un pezzo che cade tutto».

«È evidente che c’è un gioco politico in corso tra Bruxelles da una parte e Berlino e Londra dall’altra, come pure all’interno della Germania – osserva dal canto suo Michel Dérobert, segretario generale dell’Associazione dei banchieri privati svizzeri. Siamo partiti dall’idea che questi accordi sono conformi al diritto europeo. Tocca ora ai negoziatori britannici e tedeschi assicurarsene».

Dérobert è comunque fiducioso: «Penso che il governo tedesco abbia i mezzi per non far naufragare il progetto ed evitare così di subire l’affronto di firmare una convenzione con un paese terzo per poi farsi bacchettare da Bruxelles. E se con la Germania funzionerà, ritengo che molti altri paesi potrebbero essere interessati».

Meglio l’uovo oggi che la gallina domani

La Svizzera potrebbe approfittare del fatto che molti paesi europei hanno urgente necessità di denaro ‘fresco’.

Stando a uno studio della società di consulenza Booz & Company, alla fine del 2010 nelle banche svizzere erano depositati 270 miliardi di franchi di persone residenti in Germania e Inghilterra, il 60% dei quali non dichiarati alle autorità tributarie. Per regolarizzare questi fondi, le banche dovrebbero prelevare un’imposta liberatoria compresa tra il 19 e il 34% del capitale. Nelle casse degli erari britannico e tedesco dovrebbero così entrare diversi miliardi.

«La posizione europea che consiste nel dire ‘vogliamo lo scambio automatico di informazioni’ è ideologica. Ho il massimo rispetto per concetti come la giustizia fiscale, l’eguaglianza, la parità di trattamento. Da un punto di vista pragmatico, però, lo Stato deve prima di tutto incassare senza creare costi supplementari», sottolinea Paolo Bernasconi.

Scambio automatico?

Lo scambio automatico di informazioni scoraggerebbe sicuramente i potenziali evasori fiscali. D’altro canto, però, comporterebbe molte incognite. «Non è che ricevendo informazioni su un contribuente i soldi saltano fuori dall’oggi all’indomani. Le informazioni devono essere valorizzate. Ciò che presuppone una procedura che può durare anni, senza essere sicuri di vincere né di poter incassare le imposte sottratte», precisa Bernasconi.

E se questi argomenti non dovessero convincere i partner europei e gli accordi naufragassero? La situazione rimarrà uguale a quella attuale, osserva il segretario dell’Associazione svizzera dei banchieri privati. «Ad essere sotto pressione è soprattutto l’UE, per via del suo sistema di fiscalità del risparmio che non riesce a riformare. Quando un giorno a Bruxelles ci si metterà d’accordo sulla direzione da seguire, l’UE chiederà alla Svizzera di rivedere gli accordi esistenti e di accettare lo scambio automatico di informazioni. Berna dirà di no. Si ricomincerà a negoziare e un giorno si troverà una soluzione», sottolinea con serenità Dérobert.

Meno ottimista Paolo Bernasconi: «Nel momento in cui il G20 e tutte le grandi organizzazioni spingono per lo scambio automatico d’informazioni, le banche svizzere hanno avuto il merito di presentare questa proposta alternativa: la lampada di Aladino. Gli Stati esteri incassano miliardi velocemente, senza spese e con precisione svizzera. Se essa dovesse essere respinta, per la Svizzera diventerebbe molto difficile, poiché non avrebbe più nulla da offrire. Temo che ci si dirigerebbe dritti dritti verso lo scambio automatico di informazioni. Per una parte del settore finanziario svizzero sarebbe catastrofico, poiché perderebbe gran parte della sua attrattiva».

Gli accordi firmati con Germania e Gran Bretagna prevedono una regolarizzazione degli averi non dichiarati detenuti in Svizzera dai cittadini di questi due paesi.

La regolarizzazione del passato avviene attraverso il pagamento di un’imposta forfettaria unica sul capitale depositato riscossa da un agente pagatore (di regola una banca) e versata in modo anonimo (il nome del cliente non è menzionato) alle autorità fiscali tedesche o britanniche. Il tasso di imposizione varia dal 19 al 34%.

Per i futuri redditi del capitale è stata pure convenuta un’imposta liberatoria prelevata su interessi e dividendi. Per la Germania il tasso applicato è del 26,375%, ciò che corrisponde all’aliquota in vigore in questo paese. Per la Gran Bretagna varia invece dal 27 al 48%, a seconda delle categorie di rendita del capitale.

In Germania, l’accordo firmato con la Svizzera, ma non ancora ratificato dal parlamento, è contestato dal Partito socialdemocratico, dai Verdi e da alcuni Länder – Baden-Württemberg e Renania Settentrionale-Vestfalia in primis – che lo ritengono troppo favorevole per chi ha evaso il fisco. L’accordo potrebbe naufragare davanti al Bundesrat, la Camera dei Länder, dove il governo non dispone più di una maggioranza.

In Gran Bretagna, invece, l’accordo è meno contestato. Secondo Dave Hartnett, segretario permanente per le tasse presso l’Agenzia delle entrate, Rubik è il miglior compromesso possibile.

Bruxelles ha rimesso in discussione la validità degli accordi, poiché violerebbero le linee guida dell’UE sulla fiscalità del risparmio e la relativa convenzione fra Berna e Bruxelles. L’Unione Europea ha chiesto a Berlino e Londra di rinegoziarli.

La Francia ha indicato di non voler negoziare un accordo con la Svizzera per regolarizzare capitali non dichiarati di suoi cittadini. «Non vogliamo intavolare discussioni sul dispositivo proposto dall’Associazione dei banchieri svizzeri, perché ciò ci obbligherebbe a venir meno ai nostri principi», ha dichiarato la ministra del bilancio Valérie Pécresse.

In conformità con gli standard di JTI

Altri sviluppi: SWI swissinfo.ch certificato dalla Journalism Trust Initiative

Potete trovare una panoramica delle discussioni in corso con i nostri giornalisti qui.

Se volete iniziare una discussione su un argomento sollevato in questo articolo o volete segnalare errori fattuali, inviateci un'e-mail all'indirizzo italian@swissinfo.ch.