La riforma Obama, indolore per le banche svizzere

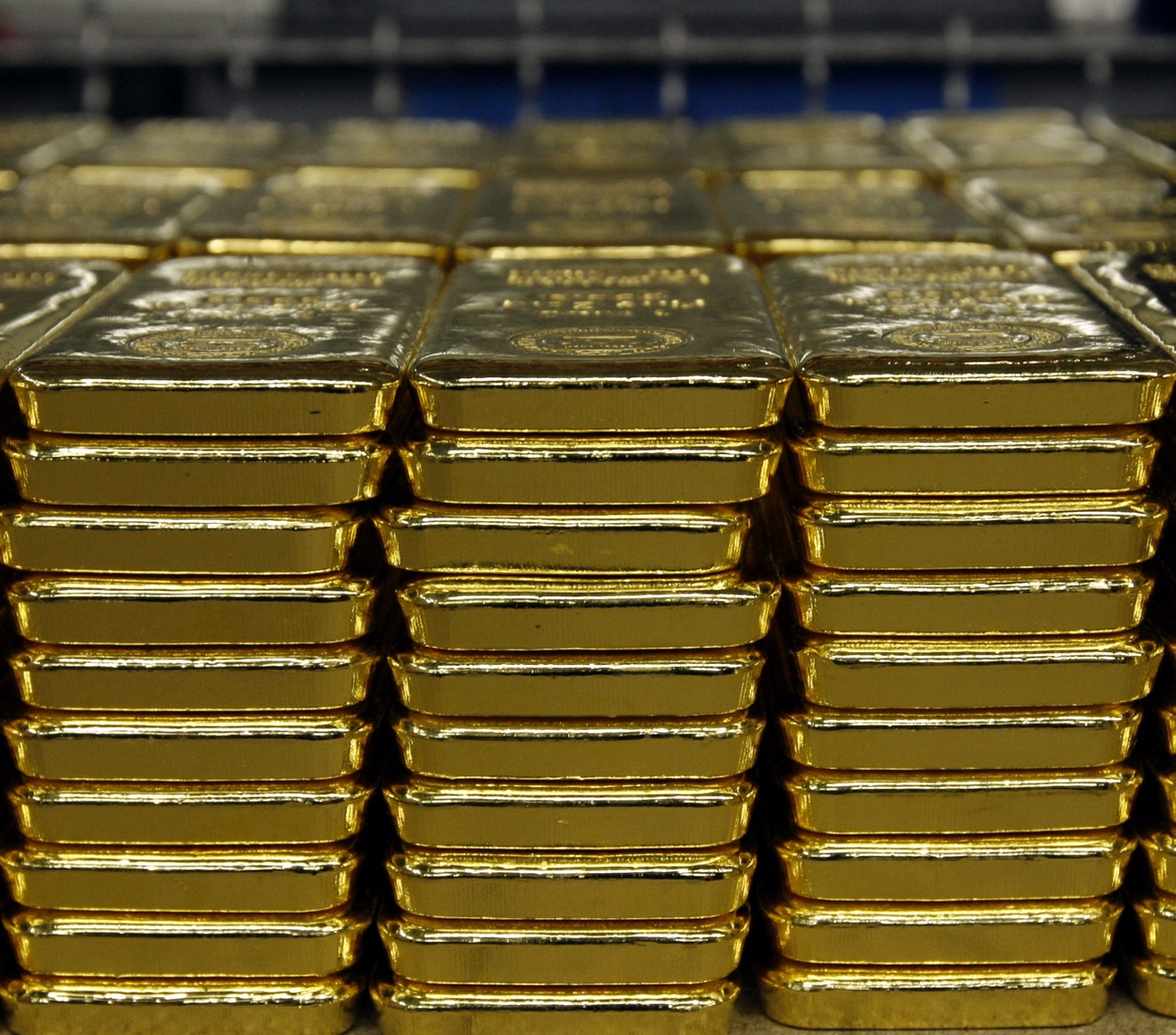

Il Senato ha approvato giovedì la riforma finanziaria, fortemente voluta da Barack Obama. Le attività negli Stati uniti dei due principali istituti bancari elvetici, UBS e Crédit Suisse, non dovrebbero però subire particolari ripercussioni.

La storica riforma finanziaria è stata accettata con 60 voti a favore e 39 contrari. In precedenza, il testo di legge aveva già superato lo scoglio della Camera dei Rappresentanti. Ora manca soltanto la firma di Barack Obama, firma prevista per la settimana prossima. Per il presidente americano si tratta della seconda grande vittoria in politica interna, dopo quella conseguita in marzo con la riforma sanitaria.

Barack Obama reputa la riforma finanziaria votata dal Congresso «la più importante dopo la grande depressione» del 1929. La manovra giunge due anni dopo il crollo del sistema finanziario americano, sanato soltanto grazie a un piano di salvataggio senza precedenti negli Stati uniti.

Il presidente americano promette che il testo «instaurerà le più rigorose protezioni in favore dei consumatori della storia statunitense, eviterà il ripetersi di nuovi interventi finanziati dai contribuenti e di nuove crisi finanziare che possono nuocere a tutta l’economia».

Ridistribuire i rischi

«Questa riforma presenta degli aspetti fondamentali», precisa a swissinfo.ch Gregory Wierzynski, che ha vissuto e studiato in Svizzera prima di emigrare negli Stati uniti dove ha lavorato per il Time e collaborato con la commissione bancaria della Camera dei Rappresentanti.

Greg Wierzynski menziona i prodotti derivati le cui transazioni saranno d’ora in poi gestite da una camera di compensazione che ha il potere di ridistribuire i rischi associati a questi strumenti. «Questa struttura era già stata proposta nel 2000, ma il mercato dei derivati era talmente redditizio per le banche che l’idea venne abbandonata. Ora, dopo la crisi, l’hanno dovuta però accettare».

Wierzynski parla inoltre dell’agenzia governativa per la tutela dei consumatori. Finora questo compito era affidato a vari organismi pubblici.

Cambiamenti superficiali

Ma per Greg Wierzynski, così come per alcuni osservatori e delegati, la riforma finanziaria non cambia le regole del gioco.

Nomi Prins, ex-collaboratrice presso le banche Golden Sachs e la fallita Bear Stearns e autrice di alcune pubblicazioni sull’«alta finanza», ritiene che «la legge non trasforma sostanzialmente né Wall Street, né la mentalità, né la dimensione o la complessità degli istituti finanziari e nemmeno il loro potere. La riforma apporta semplicemente dei cambiamenti superficiali, ma la natura del mercato rimane uguale».

Tutt’altro che una riforma

L’ex capo contabile della commissione americana delle operazioni in borsa (Securities & Exchange Commission, SEC), Lynn Turner, afferma addirittura che «questa è tutt’altro che una riforma». Secondo lui, la Casa Bianca e il Congresso «difendono le banche invece di creare dei regolamenti chiari».

«La riforma non impone dei veri limiti ai ‘too big to fail’, a quegli istituti bancari il cui fallimento mette a repentaglio l’economia. Per questo motivo i contribuenti dovranno intervenire di nuovo in loro soccorso».

Al Senato, Russ Feingold, uno dei rari amici democratici di Barack Obama che ha votato contro la riforma, si rammarica che il testo finale sia una versione edulcorata d’un progetto di legge già all’acqua di rose in partenza. Per conquistare i voti di una manciata di deputati e di senatori repubblicani, i democratici hanno infatti rinunciato all’idea di una tassa di 17,9 miliardi a carico dei grandi istituti finanziari per coprire i costi della riforma.

Anche Feingold si dispiace soprattutto per il fatto che «questa riforma non fa nulla a proposito dei ‘too big to fail’ e non separa chiaramente le banche di deposito da quelle d’investimento». Il senatore allude alla legge Glass-Steagall, votata dopo la Grande depressione per limitare la speculazione, ma abolita nel 1999 da una coalizione di democratici e repubblicani capitanati Phil Gramm, ex senatore del Texas e collaboratore di UBS.

Applicazione non garantita

Dal canto suo, Greg Wierzynski sottolinea che l’impatto della riforma è mitigato dal fatto che numerose misure entreranno in vigore soltanto dopo anni e che la legge americana non ha peraltro uguali nel mondo.

Per il resto, l’applicazione della riforma non è garantita. «Infatti, si tratta di una legge molto lunga e complicata su un tema che la maggior parte degli eletti al Congresso non conosce bene. Inoltre, sarà sottoposta più di altre a delle correzioni, correzioni che permetteranno di rimaneggiare le disposizioni. Se i repubblicani riguadagneranno in novembre la maggioranza nel Congresso, la riforma potrebbe infine venir modificata sostanzialmente».

Pressioni dei lobbisti

Per di più, le numerose disposizioni della riforma devono essere definite mediante dei decreti d’applicazione stabiliti in seno ai ministeri e agli organismi pubblici competenti. Inoltre, sono state esercitate delle pressioni durante l’elaborazione della riforma nel Congresso da parte dei lobbisti delle banche, compresi quelli di UBS e Crédit Suisse.

«La storia della regolamentazione negli Stati uniti dimostra che i rappresentanti delle banche e i responsabili delle istanze di regolamentazione hanno sempre elaborato delle regole a vantaggio delle banche», ricorda Greg Wierzynski.

Non sorprendono dunque le affermazioni di inizio giugno rilasciate a swissinfo.ch dal portavoce del Crédit Suisse negli Stati uniti, Duncan King, secondo cui «i cambiamenti apportati dalla riforma non avranno un impatto concreto sulle attività dell’istituto bancario».

Marie-Christine Bonzom, Washington, swissinfo.ch

(traduzione dal francese, Luca Beti)

La riforma vuole evitare che si ripetano altre crisi finanziarie.

Questa manovra è stata una delle priorità della politica interna di Barack Obama, con il piano di salvataggio di 700 miliardi di dollari e la riforma sanitaria approvata nel marzo 2010.

La riforma rafforza l’autorità della banca centrale sulle grandi banche conferendole il potere di smembrarle se diventano pericolose per il sistema, limita la possibilità delle banche di investire su attività rischiose con i propri fondi e la speculazione sui derivati, crea un organo per la tutela dei consumatori nel settore dei servizi finanziari, riduce i conflitti di interesse fra controllori e controllati.

Il Center for Responsive Politics, ossevervatore non governativo dei legami tra il mondo economico e politico, indica che il settore finanziario e bancario ha investito più di tutti nella politica di Washington.

3,8 miliardi di dollari dal 1998 nel Congresso e nel governo.

2,3 miliardi di dollari dal 1989 in regali a politici eletti, candidati e partiti.

Nella classifica delle 100 imprese maggiormente presenti finanziariamente negli ambienti politici americani dal 1989, UBS è alla 51esima posizione, prima banca straniera, Crédit Suisse alla 63esima.

In conformità con gli standard di JTI

Altri sviluppi: SWI swissinfo.ch certificato dalla Journalism Trust Initiative

Potete trovare una panoramica delle discussioni in corso con i nostri giornalisti qui.

Se volete iniziare una discussione su un argomento sollevato in questo articolo o volete segnalare errori fattuali, inviateci un'e-mail all'indirizzo italian@swissinfo.ch.