Il segreto bancario su misura

I tempi in cui il ministro delle finanze elvetico definiva "non negoziabile" il segreto bancario, sono ormai acqua passata. Da allora, la Svizzera lo ha allentato con vari stati, in misure diverse a seconda della pressione e degli interessi.

Così anche la conclusione di nuove convenzioni di doppia imposizione (CDI) ha assunto un senso diverso. All’origine per la Svizzera, l’obiettivo principale di questi accordi bilaterali, che impediscono di tassare due volte il reddito di cittadini e imprese generato in un altro paese, era di evitare alle aziende elvetiche di essere svantaggiate rispetto ai concorrenti esteri.

Negli ultimi tre anni, però, quando si dice CDI si parla piuttosto di assistenza amministrativa per reati fiscali e di evasori fiscali esteri che hanno depositato denaro nelle banche svizzere.

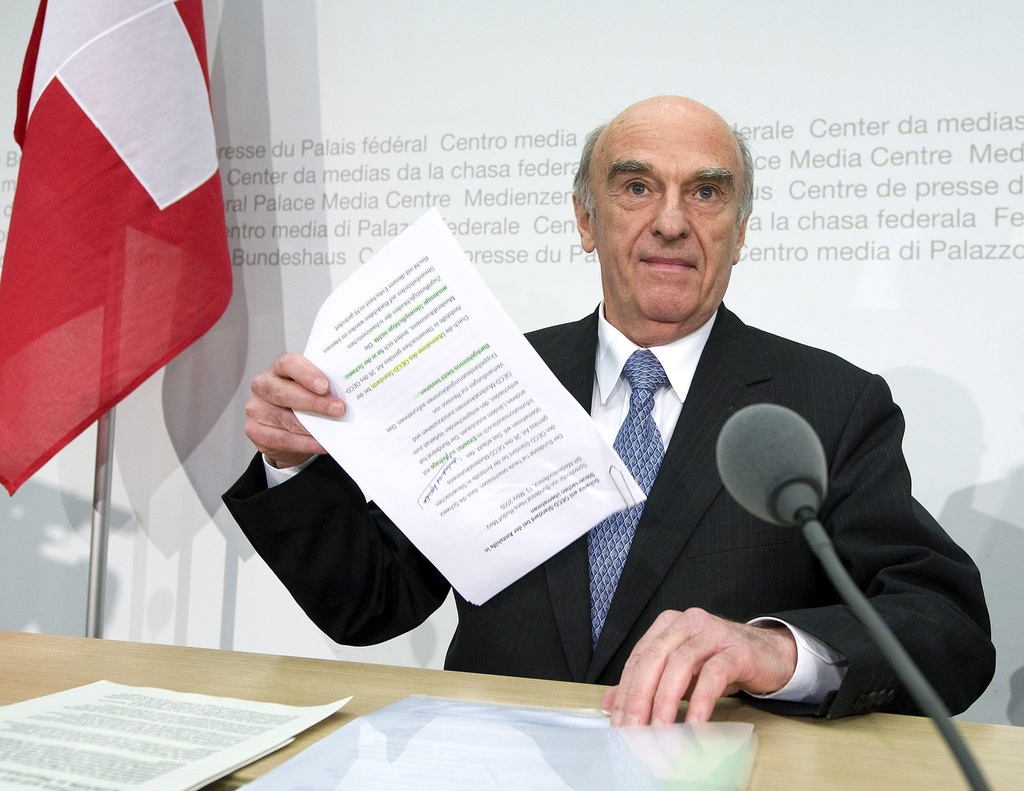

Il via a questo processo di trasformazione è stato dato il 13 marzo 2009 con l’annuncio dell’allora ministro delle finanze Hans-Rudolf Merz che la Svizzera voleva rinegoziare le CDI con gli stati più importanti e applicare l’articolo 26 del modello di Convenzione dell’OCSE. Concretamente ciò significava estendere l’assistenza amministrativa anche all’evasione fiscale e non più limitarla alla sola frode fiscale.

L’annuncio è stato in un certo senso una fuga in avanti. In tal modo il governo federale voleva evitare che la Svizzera finisse sulla lista nera dell’OCSE dei paradisi fiscali.

Di fatto il cambiamento si è tradotto in un allentamento del segreto bancario che Merz fino all’ultimo dichiarava “non negoziabile”. Nel frattempo, la Svizzera ha negoziato con 35 Paesi delle nuove CDI conformi agli standard OCSE

La maggior parte delle 80 CDI continua a soddisfare gli standard OCSE in vigore nel marzo 2009. Nel frattempo, tuttavia, l’OCSE ha cambiato le regole per accordare l’assistenza. Pertanto, al governo svizzero nel febbraio 2011 è stato chiesto rinegoziare e ridefinire una parte delle nuove CDI.

Il caso UBS negli Stati Uniti

In base al nuovo standard dell’OCSE il nome e l’indirizzo dei clienti bancari sospettati non è più una condizione obbligatoria affinché la Svizzera debba offrire assistenza.

Il numero di conto con il codice IBAN o – come ha precisato la ministra delle finanze Eveline Widmer-Schlumpf al recente annuncio di un nuovo ammorbidimento del segreto bancario– “altre informazioni sufficienti per consentire un’adeguata identificazione” bastano per avviare una pratica di assistenza amministrativa.

A complicare la situazione si aggiunge il fatto che le CDI si differenziano le une dalle altre su dettagli tutt’altro che insignificanti. Inoltre, gli Stati Uniti – soprattutto dopo che è venuto alla luce che l’UBS ha aiutato clienti americani ad evadere il fisco negli USA – continuano a chiedere che la CDI sia adattata in modo da rendere possibile le domande di assistenza amministrativa per gruppi di persone.

D’altra parte, con paesi come la Germania, la Gran Bretagna, la Francia e l’Italia, la Confederazione mira ad avere delle CDI che contemplano la cosiddetta imposta liberatoria.

Braccio di ferro con gli USA

Anche per gli esperti il quadro non è semplice. “Attualmente, è effettivamente difficile avere una visione globale. La situazione cambia in continuazione. Siamo in una fase di sviluppo”, dice Rolf Benz, professore di diritto tributario presso la Scuola universitaria professionale di Winterthur.

I cambiamenti più frequenti si riscontrano nelle relazioni con gli Stati Uniti. Le richieste delle autorità fiscali degli Stati Uniti vanno oltre la CDI in vigore. Washington vuole che il segreto bancario sia ulteriormente annacquato prima che la nuova CDI entri in vigore.

Il parlamento svizzero ha rinviato alla prossima legislatura, che inizia in dicembre, il dibattito sulle nuove CDI. Le richieste degli Stati Uniti sono ancora sul tavolo.

“Con gli Stati Uniti, è praticata una applicazione retroattiva. Ufficialmente gli americani motivano questo con il fatto che la vecchia CDI era più severa della prassi, ossia che era interpretata in modo diverso da quel che si sarebbe dovuto fare. La Svizzera adatta dunque la CDI in modo che sia interpretata allo stesso modo dagli Stati Uniti”, dice Benz. “Con altri stati, invece, non è così”.

Interessi diversi

A seconda del paese e a seconda del risultato dei negoziati, il segreto bancario svizzero ha così assunto un significato diverso, un diverso grado di severità.

“D’altra parte gli interessi variano da stato a stato. Non vogliono tutti la stessa cosa da noi”, aggiunge Benz:

Dal canto suo anche la Svizzera ha priorità diverse nelle relazioni bilaterali. “Il nostro interesse di cedere di fronte a certi stati è maggiore rispetto a quei paesi con i quali abbiamo meno scambi economici”.

Il segretario di Stato Michael Ambühl e il segretario di Stato ellenico alle finanze Ilias Plaskovitis si sono incontrati il 27 ottobre a Berna per discutere di un eventuale accordo fiscale tra la Svizzera e la Grecia. Obiettivo: regolarizzare gli averi che i contribuenti greci hanno depositato su conti bancari svizzeri.

Secondo quanto ha comunicato il Dipartimento federale delle finanze, i futuri redditi da capitale sarebbero sottoposti a un’imposta alla fonte e gli introiti fiscali trasferiti anonimamente dalla Svizzera alle autorità greche. Dovrebbe inoltre essere migliorato il reciproco accesso al mercato dei servizi finanziari.

Michael Ambühl e Ilias Plaskovitis hanno esaminato la possibilità di raggiungere un accordo fiscale simile a quelli conclusi recentemente dalla Svizzera con Germania e Gran Bretagna. Berna e Atene dovranno decidere nelle prossime settimane sull’apertura di negoziati veri e propri.

All’indomani delle discussioni con Ambühl, le autorità greche hanno chiesto alla Germania i dettagli del nuovo accordo raggiunto in agosto tra Berlino e Berna.

Atene ha un enorme interesse a raggiungere un accordo con Berna. Stando ad alcuni esperti, 200 miliardi di euro provenienti dalla Grecia sarebbero finiti in banche in Svizzera dal marzo 2010.

Anonimato. Il progetto Rubik separa il reddito e gli utili dal capitale. Introduce un’imposta alla fonte da versare agli stati esteri rispettando l’anonimato dei detentori stranieri di conti in Svizzera.

Protezione. Secondo i promotori, preservando la sfera privata del cliente questa strategia avrebbe anche l’effetto di proteggere i collaboratori delle banche straniere in Svizzera da eventuali procedimenti giudiziari intentati da stati esteri.

Fughe evitate. La garanzia dell’anonimato permetterebbe di evitare che i detentori stranieri di conti gestiti da banche svizzere portino i loro beni altrove.

(Traduzione dal tedesco: Sonia Fenazzi)

In conformità con gli standard di JTI

Altri sviluppi: SWI swissinfo.ch certificato dalla Journalism Trust Initiative

Potete trovare una panoramica delle discussioni in corso con i nostri giornalisti qui.

Se volete iniziare una discussione su un argomento sollevato in questo articolo o volete segnalare errori fattuali, inviateci un'e-mail all'indirizzo italian@swissinfo.ch.