L’attesa di una soluzione costa caro alle banche svizzere

Circa 100 banche svizzere si vedono costrette ad assumere alti costi per la procedura legale che dovrebbe permettere di chiudere la vertenza fiscale con gli Stati uniti. Attesa per l’autunno scorso, una soluzione del contenzioso appare sempre più complessa e non dovrebbe giungere prima dell’estate prossima.

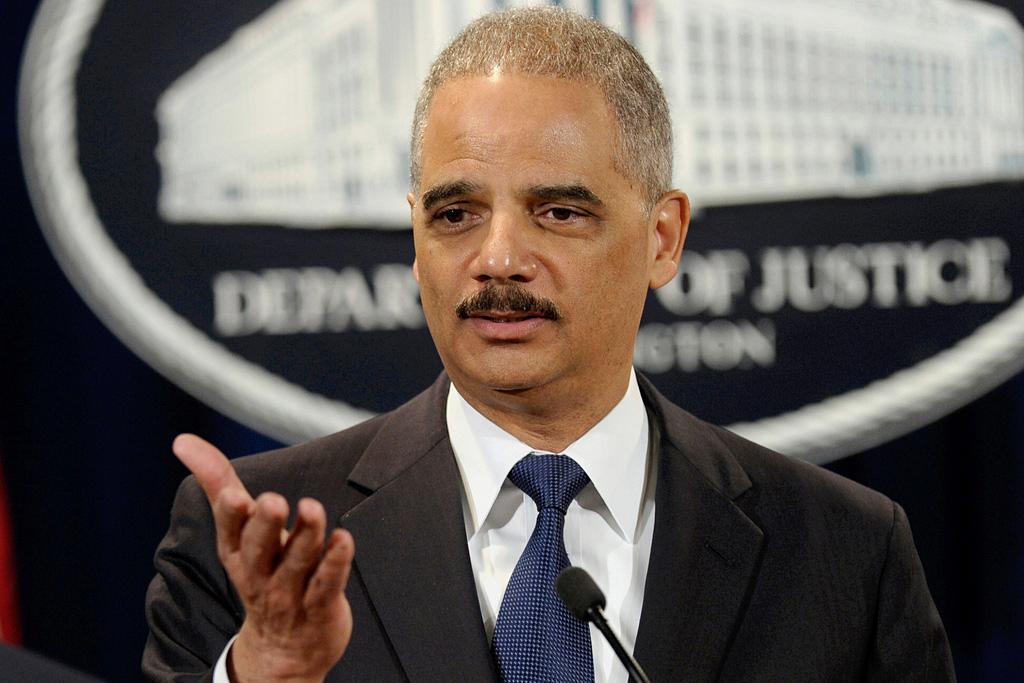

Nell’agosto del 2013 il governo svizzero e l’amministrazione americana avevano firmato un accordo per porre fine alla controversia fiscale Collegamento esternosulle banche elvetiche, accusate di aver aiutato migliaia di clienti ad evadere il fisco negli Stati uniti. L’accordo definiva, tra l’altro, il quadro di cooperazione richiesto da Washington per permettere agli istituti bancari di regolarizzare il passato ed evitare un’inchiesta penale. A tale scopo, le banche svizzere dovevano innanzitutto aderire ad un programma stabilito dal Dipartimento americano di giustizia (DOJ)Collegamento esterno, in base al quale gli istituti vengono suddivisi in quattro categorie.

Nella prima sono state inserite le banche che nel 2013 erano già oggetto di un’inchiesta penale da parte della giustizia americana. Le banche non sotto inchiesta, ma che avevano fondati sospetti di aver violato il fisco americano, potevano chiedere a Washington un “Non-Prosecution Agreement”, ossia un accordo di non perseguimento penale (categoria 2). Gli istituti che ritenevano di non aver commesso nessuna violazione delle leggi americane (categoria 3) o che svolgevano un’attività prettamente locale in Svizzera (categoria 4) potevano sollecitare invece una “Non-Target Letter”, una sorta di carta bianca.

Programma americano

Nell’agosto del 2013 la Svizzera e gli Stati uniti hanno firmato un accordo destinato a porre fine alla lunga vertenza fiscale riguardo alle presunte violazioni delle leggi americane da parte di diverse banche elvetiche, sospettate dal Dipartimento americano di giustizia (DOJ) di aver aiutato migliaia di clienti ad evadere il fisco USA.

In seguito a tale accordo, le banche svizzere sono state sollecitate a cooperare con la giustizia americana e a partecipare ad un apposito programma stabilito dal DOJ.

Per evitare un’inchiesta penale, le banche che avevano sospetti fondati di aver violato le leggi americane, potevano annunciarsi entro il 31 dicembre 2013 presso la giustizia americana, chiedendo un “Non-Prosecution Agreement”, ossia un accordo di non proseguimento penale. Queste banche dovranno prevedibilmente pagare una multa, il cui valore sarà calcolato in base al patrimonio amministrato della clientela soggetta al fisco americano.

Gli istituti che ritenevano di non aver violato le leggi USA o che svolgevano solo un’attività locale in Svizzera potevano invece annunciarsi tra il 1° luglio e il 31 ottobre 2014, domandando al DOJ una “Non-Targe Letter”, ossia una sorta di carta bianca.

Da notare inoltre che 14 banche si trovavano già sotto inchiesta negli Stati uniti nell’agosto 2013, quando è stato firmato l’accordo tra Berna e Washington. Tra queste il Credit Suisse, costretto l’anno scorso a pagare una multa di 2,8 miliardi di franchi.

Secondo il DOJ, 106 banche hanno chiesto un accordo di non perseguimento penale entro la fine del 2013. Oltre un anno dopo, i loro dossier rimangono pendenti negli Stati uniti e non è ancora chiaro quali sanzioni dovranno sopportare.

“Nel 2013 il DOJ aveva lasciato intendere di voler risolvere la vertenza fiscale entro la metà del 2014. Ora ci auguriamo che il programma giunga al termine entro la fine di quest’anno, ma è la giustizia americana a stabilire il ritmo”, rileva Fabio Oetterli, un avvocato nominato dall’Associazione svizzera dei banchieri per aiutare le banche ad affrontare la procedura legale nei confronti di Washington.

“Durante tutta questa attesa, i costi continuano a salire, perché gli avvocati delle banche rimangono attivi”, aggiunge Oetterli. “Inizialmente si pensava che le multe inflitte da Washington avrebbero rappresentato i due terzi dei costi di questa procedura, mentre le spese per gli avvocati un altro terzo. Questo rapporto si è ormai invertito”.

Nuove esigenze da parte di Washington

A frenare la procedura vi è stata nell’autunno scorso la decisione di una settantina di banche inserite nella categoria 2 di respingere un nuovo modello di “Non-Prosecution Agreement” inviato in settembre da Washington. Il nuovo accordo avrebbe imposto condizioni considerate inaccettabili dagli istituti bancari, tra cui quella di fornire in futuro tutti i dati e i documenti richiesti dalla giustizia americana. Le banche hanno quindi chiesto al DOJ oltre una decina di modifiche del modello proposto.

Non è tuttora chiaro se il DOJ intenda rivedere il suo modello e, se sì, in quali tempi. Per le banche questa attesa diventa quindi sempre più difficile. È il caso del gruppo bancario regionale Clientis, che comprende 15 piccole banche locali e che non aveva legami con gli Stati uniti. Clientis ha impiegato mezzo milione di franchi per verificare se deteneva clienti soggetti al fisco americano. Per finire il gruppo bancario è giunto alla conclusione che non era il caso.

Le banche che si sono iscritte al programma americano hanno dovuto sopportare oneri amministrativi e legali molto alti per analizzare un’enorme massa di dati ed accertare eventuali violazioni della legislazione americana. Ed ora si ritrovano in “sala d’attesa”, secondo Milan Patel, avvocato presso lo studio legale Anaford.

“Non prevedo un accordo prima dell’estate e una risoluzione finale prima dell’autunno – o forse addirittura più tardi. Il DoJ ha accumulato grandi ritardi in questa procedura. Al programma americano si è iscritto un numero di banche ben superiore a quanto previsto dalle autorità americane. Ora il DOJ non dispone di personale a sufficienza per affrontare questo lavoro”, indica Milan Patel.

Visioni diverse

Le 106 banche, che si sono annunciate presso il DOJ per richiedere un accordo di non proseguimento penale, hanno in pratica segnalato di aver probabilmente violato le leggi americane, amministrando denaro non dichiarato al fisco USA. Dopo aver verificato il loro dati, una decina di istituti si sono resi conto che non era il caso e si sono ritirati dal programma.

Secondo Patel, non è da escludere che altre banche seguiranno il loro esempio nel corso di quest’anno. “Gli istituti devono in sostanza verificare due cose: da un lato le spese per la procedura e le eventuali multe che dovranno sopportare. Dall’altro se hanno veramente infranto la legislazione americana”.

La procedura destinata a determinare l’importo delle multe si presenta altrettanto complessa, anche perché il DOJ e le banche nutrono visioni diverse su quali conti e quali attività abbiano effettivamente violato le leggi USA. Altrettanto poco chiara è la questione relativa alla responsabilità delle banche nei confronti dei loro clienti.

Non si sa ancora esattamente quante banche si sono annunciate per una “Non-Target Letter” (categoria 3 e 4). Probabilmente il loro numero è inferiore a quello della categoria 2. Il gruppo Raiffeisen rappresenta la maggiore banca che figura nella categoria 3. Si presume che diversi istituti non si siano iscritti al programma americano, ritenendosi semplicemente innocenti.

A detta di Patel, il DoJ si occuperà della categoria 3 e 4 solo dopo aver concluso il suo lavoro con le banche comprese nella categoria 2. Anche le banche che si trovano attualmente sotto inchiesta (categoria 1) dovranno probabilmente aspettare ancora un anno prima di un soluzione del loro caso: il DOJ si servirà prevedibilmente dei dati raccolti presso la categoria 2 per giudicare i loro dossier.

Programma mal concepito

Per Carlo Lombardini, avvocato ginevrino specializzato in questioni fiscali, tutto il programma americano era stato concepito molto male. Messo sotto pressione in seguito alla chiusura della banca Wegelin, finita sotto inchiesta negli Stati uniti, il governo svizzero non avrebbe inoltre negoziato bene l’accordo con l’amministrazione americana.

A suo avviso, rimangono troppe incertezze. Le autorità americane hanno utilizzato in modo intelligente gli strumenti di pressione di cui disponevano, in particolare mettendo con le spalle al muro l’UBS e la banca Wegelin. In tal modo Washington ha potuto forzare la Svizzera ad accettare le condizioni richieste.

L’Associazione svizzera dei banchieri ha rifiutato di rilasciare un commento su questo tema, mentre la Segreteria di Stato per le questioni finanziarie internazionali ha indicato di aver chiesto una modifica dell’accordo di non proseguimento penale. Spetta però alle banche condurre dei negoziati con il DOJ per giungere ad una conclusione del loro caso.

Traduzione di Armando Mombelli

In conformità con gli standard di JTI

Altri sviluppi: SWI swissinfo.ch certificato dalla Journalism Trust Initiative

Potete trovare una panoramica delle discussioni in corso con i nostri giornalisti qui.

Se volete iniziare una discussione su un argomento sollevato in questo articolo o volete segnalare errori fattuali, inviateci un'e-mail all'indirizzo italian@swissinfo.ch.