中国化工によるシンジェンタ買収、中国農業の「現代化を促進」

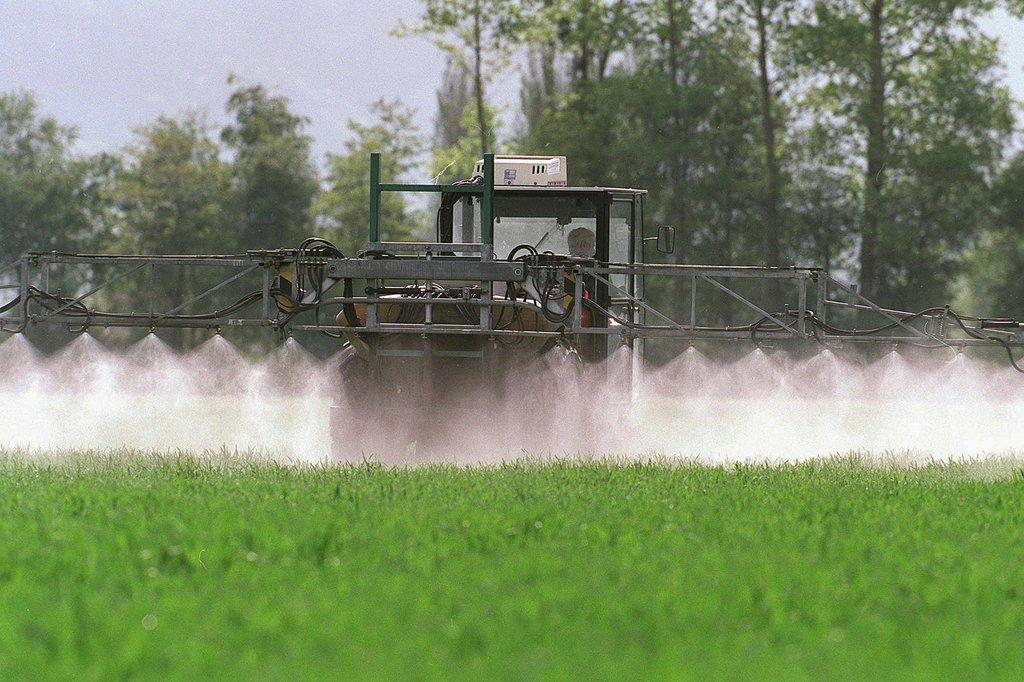

中国の国有化学大手、中国化工集団によるシンジェンタ(農薬世界最大手、スイス)の買収交渉が今月4日に終了した。中国企業による外国企業買収として過去最高額での買収となる。シンジェンタは、中国の農業部門の現代化に寄与するが、同時に確固たる「欧州企業」としてのアイデンティティーを維持すると同社会長は話す。

シンジェンタのミシェル・ドマレ会長は英経済紙ファイナンシャル・タイムズに、同社は「中国政府のパートナーとなって中国の農業の現代化の原動力となり、大きな成長が見込まれる」と話した。

シンジェンタは今月5日、同社の株主が430億ドル(約5兆1600億円)での買収を承認したと発表。この買収計画が開始したのは1年以上前で、農家に種子と作物保護製品を供給する国際ビジネスで現在起きている、大規模な合併の波の一部だ。

中国は食品の輸入に大きく頼っており、中国の農業生産高は欧米諸国に比べて3〜4割低かったとドマレ氏は言う。アジア太平洋地域は現在シンジェンタの地域売り上げの約15%を占めるにすぎないが、売り上げ拡大の目標数値は設定されていない。「目標は農業を現代化し、生産高を増やすことだ」

しかし中国での拡大に注力しつつも、シンジェンタの新しいオーナーには同社を確固としたスイス企業として経営し、企業統治と経営の独立性に関する約束を守るよう圧力がかかるだろうとドマレ氏は話す。

シンジェンタは「中国化工集団のこれまで行った買収の中で最大。(中略)そのため非常に注目を集めている。これは、完璧な企業統治が行われる保証になる」。

買収の取り決めの中で、シンジェンタはスイス国内で反発を受ける可能性のある問題を避けるという確約を中国化工集団から得た。スイスの政治家がほとんど難色を示さなかったのはそのためかもしれない。

取り決めには、シンジェンタの本社はバーゼルに据え置き、研究開発予算を維持するという特別な条件が含まれている。

しかしこれらの取り決めは、中国化工集団が今後5年以内に予定しているシンジェンタの少数株の再上場後に無効となる。シンジェンタの株式の3割を上場することで、130億ドルの資金が得られる可能性がある。

そうなれば理論上、中国化工集団はシンジェンタの株式を上海で上場し、本社を中国へ移転することも可能だ。

しかし、ドマレ氏はシンジェンタが「欧州企業」であり続けると自信を示している。中国化工集団は「スイスに強い魅力を感じている」と話し、買収の理由はシンジェンタの知識とノウハウだという。

「研究所を簡単にスイスから北京に移すことはできない。人員の95%がおそらく行きたがらないからだ」。また、中国化工集団がこれまでの欧州企業買収の際に「無干渉」戦略をとってきたことを指摘する。

シンジェンタ株式の再上場は少なくとも1年以上後になるとドマレ会長は付け加える。スイスでの上場が優先されるが、2カ所以上での上場も可能であり、中国での上場もありうるという。

シンジェンタの買収は、グローバルな農薬・種子産業の構図を一変させつつある三つの巨大合併の一つだ。残りの二つは、ダウ・ケミカルとデュポンの1470億ドルの合併と、バイエルによる660億ドルのモンサント買収だ。

シンジェンタは、モンサントに持ちかけられた敵対的買収提案を拒否した後、昨年前半に中国化工集団からの買収提案を受け入れた。ドマレ氏によると、シンジェンタとのビジネスの重複が少なく「成長が見込める買収」である中国化工集団が提示した現金の買収額の方が高額だった。また、雇用の損失にもつながらないという。

中国化工集団はシンジェンタの現在の経営陣を維持する計画だ。中国化工集団の任建新会長がシンジェンタの会長に、ドマレ現会長は副会長に就任する予定だ。

ドマレ氏の他に3人の独立取締役が入り、戦略的決定やシンジェンタの企業統治に関わる変更は、2人の独立取締役の反対のみで拒否できる。

(英語からの翻訳・西田英恵)

JTI基準に準拠

swissinfo.chの記者との意見交換は、こちらからアクセスしてください。

他のトピックを議論したい、あるいは記事の誤記に関しては、japanese@swissinfo.ch までご連絡ください。