Conter riscos dá dor de cabeça aos bancos suíços

Há dez atrás, dois dos maiores bancos da Suíça se envolviam em uma corrida arriscada pelo controle dos maiores bancos de investimento de Wall Street.

Tendo aprendido com as lições da crise financeira, o UBS e o Credit Suisse estão agora envolvidos na delicada tarefa de reduzir seus ativos de risco e as linhas de negócios relacionadas com eles.

Alertado por novas e duras regras suíças que entrarão em vigor em 1° de março, o UBS disse que planeja cortar seus ativos de risco pela metade até o final de 2016. No início deste mês, o Credit Suisse anunciou que estava bem à frente em seu ambicioso programa de redução de risco.

“Ambos os bancos estão muito à frente do resto do setor bancário e ambos estão bem capitalizados”, disse Rainer Skierka, analista do Banco Sarasin, à swissinfo.ch.

UBS e Credit Suisse também podem se apoiar em sólidas franquias de gestão de fortunas e operações bancárias de varejo para mantê-los estáveis quando os mercados estiverem voláteis.

Resultados instáveis

Mas as agências de notação de risco ainda não estão impressionadas, dando em geral, a ambos os bancos, as mesmas chances de calote que a maioria dos outros bancos internacionais. Além disso, as agências continuam cautelosas sobre as perspectivas das instituições financeiras suíças.

Em fevereiro, a Moody’s avisou que estava contemplando a reclassificação de 17 bancos, ameaçando de retroceder em três pontos o UBS e o Credit Suisse.

Este ceticismo pode, em grande parte, decorrer dos resultados fracos que os dois bancos anunciaram no segundo semestre de 2011. As receitas anuais e os lucros foram muito inferiores aos níveis de 2010, decepcionando as expectativas dos analistas.

Com os rendimentos chegando em grande parte em dólares, e as despesas pagas principalmente em francos suíços, as margens estão sendo espremidas em ambos os bancos. O franco forte também dilui o valor dos ativos acumulados na Suíça pelas operações de varejo.

Em nota divulgada em novembro passado, a Moody’s disse estar preocupada com a diminuição da rentabilidade na gestão de fortunas, juntamente com as operações financeiras de investimento, que continuam grandes o suficiente para atrair problemas.

“Como resultado da diminuição da rentabilidade do setor de gestão de fortunas, decorrente da alta do franco suíço, do ambiente de juros baixos e do comportamento cauteloso dos clientes, o Credit Suisse se tornou mais dependente de seu setor de investimentos”, disse David Fanger, da Moody’s.

Sigilo incerto

O problema aumenta se for levado em consideração as incertezas sobre o sigilo bancário suíço, atacado pelos Estados Unidos e a União Europeia, causando danos à indústria suíça de gestão de fortunas.

“Os custos judiciais, de regulamentação e de conformidade estão subindo enquanto os lucros se mantêm estáveis ou são negativos”, analisa Christian Kuendig, da agência de notação Fitch.

A agência Fitch também está esperando para ver como as mudanças regulatórias elaboradas por outros países podem ser comparadas com o modelo da Suíça.

“Como as coisas estão, os requisitos normativos suíços são mais resistentes do que os padrões internacionais, mas muitos desses padrões podem acabar se aproximando dos níveis da Suíça”, dissev Kuendig à swissinfo.ch.

Além disso, a Fitch continua convencida de que o UBS e o Credit Suisse podem ter sucesso na redução de risco, mantendo a lucratividade.

“A implementação desta estratégia de saída vai ser um desafio, já que muitos concorrentes estão fazendo a mesma coisa”, disse Kuendig.

Mentalidade de rebanho

O fato de que os maiores bancos do mundo tenham que abandonar os ativos de risco, mais ou menos ao mesmo tempo, tem complicado a operação. O Royal Bank of Scotland e o Barclays anunciaram recentemente planos para se livrar de ativos, e provavelmente não vai demorar muito para que outros bancos ponham seus ativos à venda.

Em tais condições, se livrar dos ativos de risco pode ser tão perigoso como foi no início. O Credit Suisse disse que perdeu 1 bilhão de dólares com a venda de ativos nos últimos três meses de 2011.

“Redução de escala é um fator positivo para os bancos, mas é também um ato de equilíbrio”, disse Rainer Skierka à swissinfo.ch. “O dilema é que se um banco reduz os riscos de forma muito agressiva, ele obtém um preço mais baixo. Isso empurra para trás os esforços para construir o capital, já que consome o capital de base do banco”, disse.

“Se os compradores sabem que os bancos têm que vender, então quem vai querer pagar as taxas do mercado?”, acrescentou.

A segurança, mais do que a agressividade, se tornou o maior argumento de venda, e o tom de ambos os bancos suíços deixou de ser o mais ousado para ser o mais confiável.

Este ponto pode ter um peso muito maior do que passar uma marcha ré, de acordo com Rainer Skierka.

“Hoje em dia, uma base de capital sólida é a coisa mais importante para o negócio de gestão de fortunas”, disse à swissinfo.ch. “Os ricos só vão fazer negócios com os bancos que têm a melhor cobertura contra os riscos.”

Mas atingir essa reputação de banco mais seguro da categoria também pode revelar ser uma operação arriscada.

A crise financeira, e o resgate de alguns bancos com o dinheiro dos contribuintes, levou a uma rápida revisão das normas financeiras ao redor do mundo.

Várias propostas para evitar que os bancos infectem a economia real têm sido descritas.

O Comitê de Supervisão Bancária de Basileia recomendou que os bancos detenham mais capital do que antes da crise (igual a 8,5% dos ativos de risco em 2019) para atuar como um amortecedor contra choques futuros.

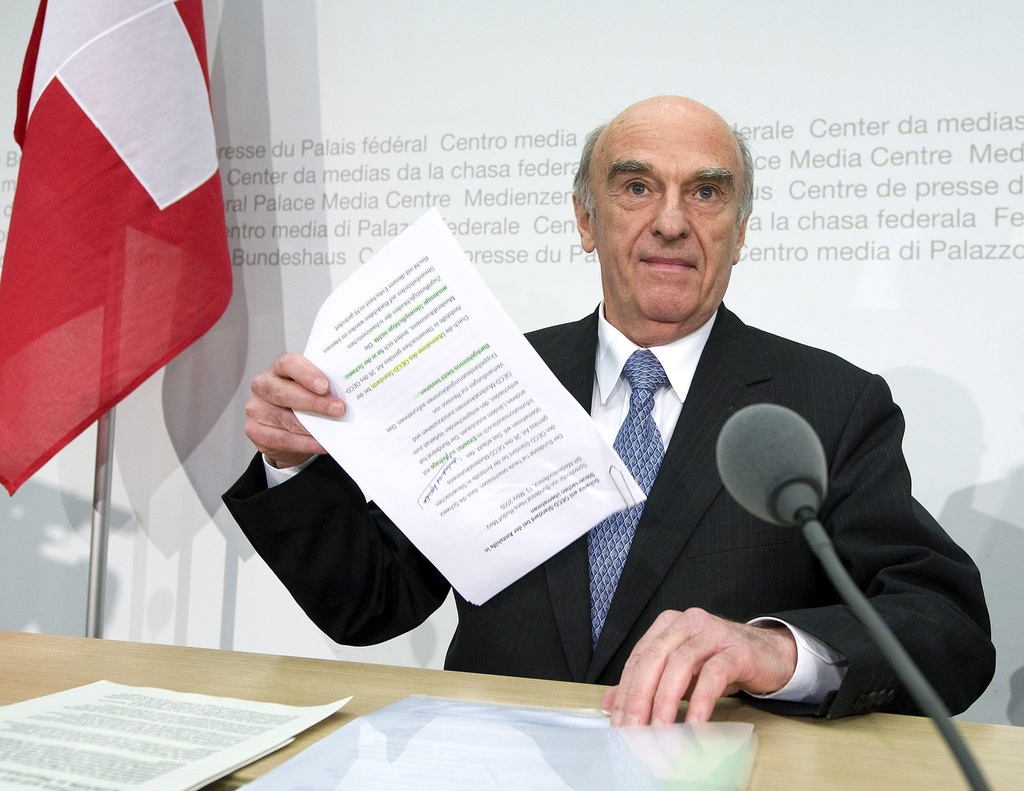

A Suíça vai promulgar suas próprias normas aprimoradas em 1° de março, o que exige do UBS e do Credit Suisse uma margem de capital de até 19% de seus ativos de risco em 2019.

A UE – liderada pela França e Alemanha – tenta impor um novo imposto sobre transações financeiras, mas a medida está sendo bloqueada pela Grã-Bretanha.

Adaptação: Fernando Hirschy

Certificação JTI para a SWI swissinfo.ch

Mostrar mais: Certificação JTI para a SWI swissinfo.ch

Veja aqui uma visão geral dos debates em curso com os nossos jornalistas. Junte-se a nós!

Se quiser iniciar uma conversa sobre um tema abordado neste artigo ou se quiser comunicar erros factuais, envie-nos um e-mail para portuguese@swissinfo.ch.