Crise pandêmica revela papel estratégico dos semicondutores

Uma escassez sem precedentes de chips semicondutores afeta diversos setores econômicos do planeta. A pandemia fez a demanda por equipamentos digitais explodir, criando um desequilíbrio na capacidade de oferta dessa indústria de ponta que se tornou altamente estratégica. Os efeitos da carência também estão sendo sentidos na Suíça.

Sem chips semicondutores nenhuma máquina ou dispositivo funciona. Os chips eletrônicos, inventados em 1958, agora são parte integrante de objetos do dia a dia, de carros a máquinas de lavar, incluindo celulares, marcapassos, controles de videogame e mouses de computador. Os semicondutores são a memória, o olho e o cérebro das nossas máquinas.

“Basta faltar um chip essencial para interromper uma cadeia de produção inteira”, disse Serge-Alain Porret, vice-presidente do Centro Suíço de Eletrônica e Microtecnologia (CSEM) em Neuchâtel.

A falta de abastecimento foi sentida pela primeira vez no outono de 2020, quando a gigante Apple teve que atrasar o lançamento de seu iPhone 12. Já no início de 2021, o setor que sofre mais é o automotivo. Ford, General Motors, Toyota, Nissan, Renault e Volkswagen – todas tiveram que desacelerar ou até mesmo interromper a produção.

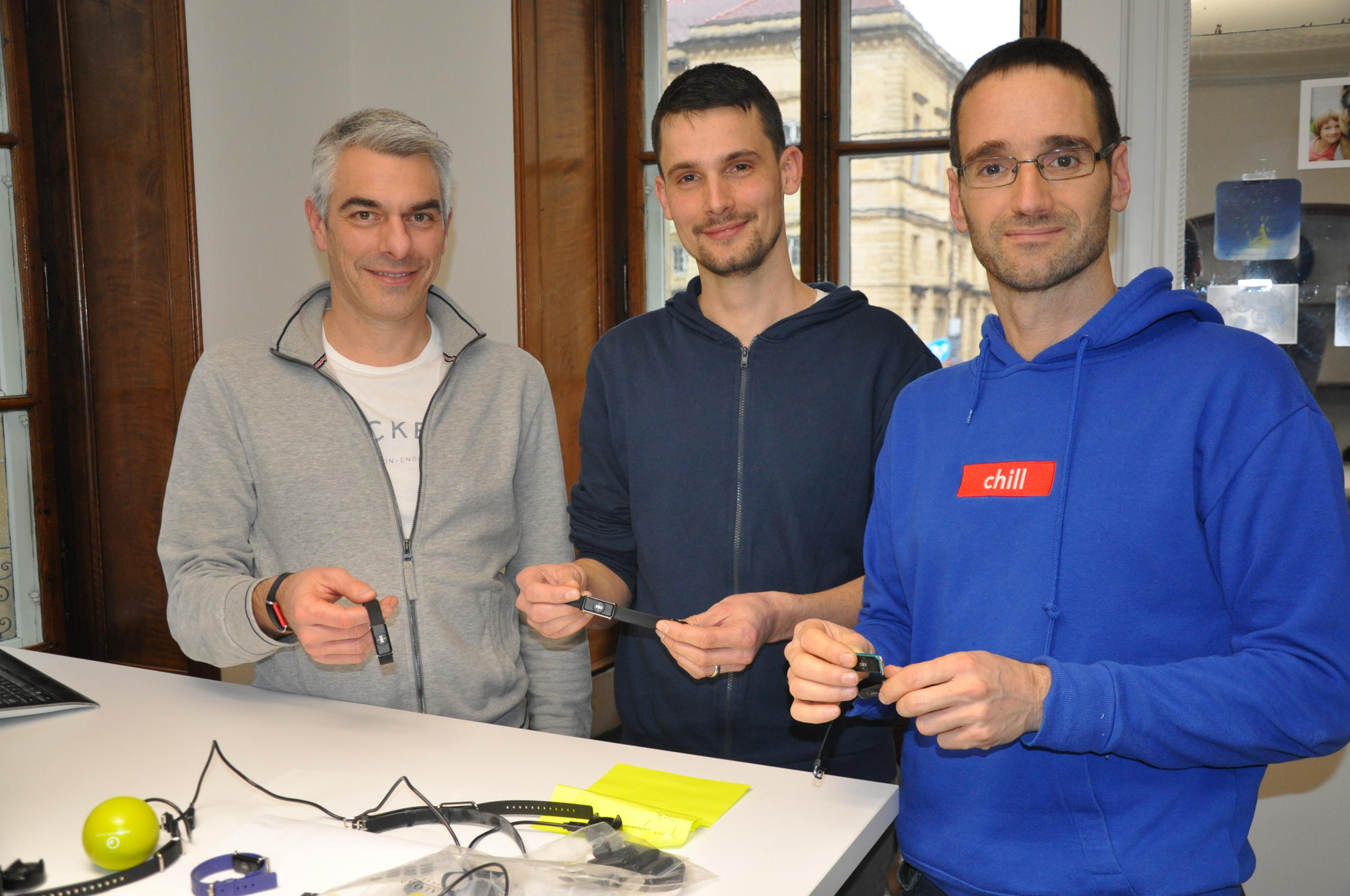

Na Suíça nenhuma interrupção foi registrada, mas vários setores foram afetados por atrasos nas entregas. No país alpino, a Biketec GmbH, que desenvolve soluções para a integração inteligente do sistema de bicicletas elétricas em Huttwil (BE), sente os efeitos. O diretor da empresa, Ivi Durdevic, reclama dos prazos de entrega, três ou quatro meses mais demorados. Dependendo do equipamento, uma bicicleta elétrica pode utilizar várias centenas de componentes elétricos. “Atualmente, usamos chips altamente integrados, como microcontroladores. São cerca de cinco tipos de chips por bicicleta”, explica o diretor.

O que causou a escassez

Dois grandes eventos explicam a carência. O primeiro foi causado pela gigante chinesa Huawei, que acumulou grandes estoques antes de ser cortada no fornecimento devido às sanções americanas. Seus concorrentes, portanto, fizeram o mesmo.

Mas de acordo com Serge-Alain Porret, acima de tudo foi a pandemia da Covid-19 que acelerou a tensão no mercado. “Com a Covid, vendemos menos carros, mas ficamos muito em casa. Ao mesmo tempo, a necessidade de webcams, computadores e videogames aumentou significativamente. Assim, as fundições que fabricam os microchips foram capazes de converter sua capacidade de produção de automóveis para a indústria convencional. E essa demanda continua muito forte. Mas o setor automotivo se recuperou mais cedo do que o esperado, especialmente na China. Portanto, não houve capacidade suficiente para atender à demanda do mercado todo”.

Um carro moderno contém até 4000 pequenos pedaços diferentes de semicondutores, para operar airbags, ABS, freios ou limpadores. A eletrônica geral representa cerca de 40% do valor de um carro. O que se torna ainda mais importante para um carro elétrico ou autônomo.

Investimentos colossais

A indústria automobilística é uma das mais vorazes quando se trata de chips semicondutores, mas não é a única que depende deles. Mais de 1000 bilhões de chips saem das fábricas a cada ano, a maioria dos quais está localizada na Ásia e nos Estados Unidos. Este mercado representa um faturamento anual de 450 bilhões de dólares e deve crescer à medida que mais e mais máquinas industriais forem conectadas e equipadas com sensores. Mas, além dos números, é o potencial estratégico dessa indústria que atualmente está causando pânico nos governos em todo o mundo. Porque quando a cadeia de abastecimento quebra, toda a economia fica ameaçada. E, se essa indústria está sob pressão, a tensão atinge até as relações geopolíticas.

O problema é que todos obtêm seus suprimentos da mesma fonte. “As fundições contam com tecnologia extremamente avançada e extremamente complexa. É provavelmente a tecnologia de consumo mais avançada que existe – trabalham quase na escala do átomo. E os investimentos para montar uma fábrica que poderá fabricar esses circuitos integrados são colossais. Estamos falando de cerca de 10 a 20 bilhões de dólares para as fundições de última geração. Portanto, são muito poucas e elas vão querer usar ao máximo a sua capacidade para conseguir retorno do investimento”, explica Serge-Alain Porret .

Hoje, os chips mais avançados têm apenas cinco nanômetros de tamanho. A TSMC em Taiwan e a Samsung na Coreia do Sul começaram a produzi-los em 2020. Atualmente são as únicas, já que em 20 anos o número de fábricas de última geração caiu de 25 para 3, de acordo com a The EconomistLink externo. Mas segundo rumores, a americana Intel, líder histórica há mais de 30 anos, pretende terceirizar parte de sua produção. Se isso acontecer, serão apenas duas fábricas restantes.

Taiwan no centro das tensões

A TSCM é uma verdadeira joia para o Taiwan, um território no centro das tensões entre a China e os Estados Unidos. Estima-se que a empresa, com quase 50.000 funcionários em suas subsidiárias na China e nos EUA, produza cerca de metade dos semicondutores avançados e um quinto de toda a fabricação de chips do mundo. Em janeiro, a empresa anunciou que planejava aumentar seus gastos de capital para o ano corrente de US $17,2 bilhões para US $28 bilhões.

A China, que reivindica o território de Taiwan, deseja reduzir sua dependência das produções da ilha. O país fixou a meta de produzir 40% dos semicondutores de que necessita em 2020 e aponta para 70% em 2025. Mas, com 16 a 30% de auto-suficiência atualmente, o gigante asiático parece estar longe de seu objetivo.

Por sua vez, os Estados Unidos uniram forças com a TSMC, que se prepara para instalar uma fundição de última geração no Arizona, ao custo de 12 bilhões de dólares. Isso em paralelo com as restrições aplicadas ao seu rival. O embargo de tecnologia, que afeta cerca de 60 empresas chinesas, também está começando a surtir efeito, já que as vendas da TSMC para clientes chineses caíram 72% no último trimestre de 2020.

Em resposta, a China liberou quase US $100 bilhões em setembro passado para apoiar projetos de desenvolvimento. Na semana passada, o presidente dos Estados Unidos, Joe Biden, seguindo os passos de seu antecessor, assinou um decreto com o objetivo específico de revitalizar a produção em solo americano.

Nessa luta que lembra a Guerra Fria, a Europa tenta resistir mas os carros-chefe europeus do setor ficaram para trás e respondem por apenas 10% do mercado. A maior fundição europeia – a STMicroelectronics, com sede em Genebra – ocupa o 12º lugar no mundo em termos de volume de negócios. Em dezembro passado, 16 países europeus anunciaram uma aliança industrial com o objetivo de fortalecer a capacidade de produção no continente. A iniciativa deve custar cerca de 30 bilhões de francos.

Uma fábrica suíça para um nicho de mercado

No entorno do Lago Neuchâtel está localizada a única fundição de chips de baixo consumo do país: EM Microelectronic. A filial do grupo Swatch produz menos de 10% do seu volume de negócios para o setor de relojoaria. O restante das centenas de milhões de chips produzidos a cada ano atendem a todos os outros mercados, do automotivo ao médico, incluindo o eletrônico.

Com a explosão da demanda desde o início da crise, os funcionários da empresa não ficaram parados. Os discos de silicone – matéria prima da produção – são queimados dia e noite, sete dias por semana. “Aconselhamos nossos clientes a antecipar seus pedidos. Mas entre os nossos clientes históricos, ninguém ficou à deriva até hoje”, afirma seu diretor Michel Willemin .

Novos clientes estão migrando para essa empresa, uma “pequena no mercado global”. Mas um microchip, se for específico para sua aplicação, não ficará pronto da noite para o dia. “Entre o primeiro contato até a produção, pode se passar até dois anos”, afirma o diretor.

A empresa é capaz de produzir chips com tamanho de 110 nanômetros: “É o diâmetro de um fio de cabelo dividido por 700”, explica Michel Willemin. No entanto, o micro equipamento é maior do que os concorrentes produzidos pelos dois líderes mundiais. No entanto, esses chips que têm milhões de transistores são mais do que suficientes para a grande maioria das aplicações. E a fundição suíça não pretende competir com a TSCM, pois visa um nicho de mercado com fornecimento de componentes de baixíssimo consumo.

Isso não impede que os clientes, temendo uma interrupção no fornecimento, façam estoques. Diante dessa demanda premente, a fábrica pretende se expandir, mas de forma controlada. “Para aumentar o ritmo, já investimos várias dezenas de milhões de francos em equipamentos e também em novas máquinas e tecnologias. Mas devemos ter cautela, pois um período de demanda muito forte costuma ser seguido por um período de queda”.

Aumento de preço

Na Suíça, como em outros países, os investimentos levaram a um aumento no preço de alguns chips. E, em um mercado de eletrônicos que tende a se tornar cada vez mais barato, esse aumento não é usual.

Por sua vez, a gigante taiwanesa TSMC aumentou seus preços em 10 a 15% no outono passado e planeja aumentá-los novamente, de acordo com o diário empresarial NikkeiLink externo.

O diretor da Biketec GmbH, Ivi Durdevic, entretanto, relatou um aumento de até 30% na compra de alguns chips, especialmente quando se trata de produtos raros. Mas o diretor da EM Microelectronic coloca isso em perspectiva: “Um aumento de 10% em um chip que vale alguns centavos parece aceitável para mim”.

A maioria dos analistas espera que a escassez dure até 2022. A demanda também deve permanecer forte nos próximos três anos, o que pode aumentar ainda mais os preços e, portanto, o valor pago por produtos eletrônicos relacionados.

Adaptação: Clarissa Levy

Certificação JTI para a SWI swissinfo.ch

Mostrar mais: Certificação JTI para a SWI swissinfo.ch

Participe da discussão