Indústria farmacêutica supera fim das patentes

Em alguns anos a indústria farmacêutica terá um grande número de medicamentos bem sucedidos no mercado substituídos por genéricos, devido à expiração de patentes.

Sem esperar pelas flutuações nas vendas, ela começa a cortar “gorduras” extras. O principal objetivo é preservar as confortáveis margens de lucro.

Nos próximos três a quatro anos, os negócios das multinacionais farmacêuticas deverá sofrer uma queda. Segundo um relatório do banco privado suíço Pictet, o crescimento do setor não ultrapassará os 4%. A principal causa: o famoso “patent cliff”, ou expiração da patente, que vê a fórmula de um medicamento cair no domínio público (geralmente após 20 anos), abrindo assim a porta às versões genéricas, vendidas por preços muito mais reduzidos.

São muitas as especulações publicadas sobre o tema e os números variam um pouco segundo os autores e o número de produtos considerados. Se for levada em conta a versão dos analistas do banco Pictet, os medicamentos de marca que cairão nesse “precipício de patentes” até 2015 representam um volume de negócios de 150 bilhões de dólares.

Dentre eles “Diovan”, da Novartis, um medicamento contra a hipertensão arterial. Com vendas anuais de seis bilhões de dólares, trata-se da pílula mais rentável da multinacional suíça, muito além do anticancerígeno Glivec (4,3 bilhões). Portanto, o Diovan perdeu sua patente na maior parte dos países da Europa em novembro de 2011 e o mesmo acontecerá nos Estados Unidos em setembro de 2012. Dois anos mais tarde, o fim da exclusividade cai para o Glivec.

Força das vendas

A Novartis anunciou em 13 de janeiro a supressão de 1.690 empregos nos Estados Unidos, no contexto de um plano de economias de 450 milhões de dólares. Dentre as pessoas que irão perder seu trabalho no atual ano, 1.630 são representantes comerciais, ou seja, os profissionais encarregados de convencer médicos a receitar o Diovan, em vez dos produtos das empresas concorrentes.

“Com as doenças cardiovasculares e a hipertensão estamos nos mercados de massa”, explica Odlie Rundquist, da agência de intermediadores Helvea, em Genebra. “Se para a oncologia ou a esclerose múltipla, por exemplo, tratamos de um pequeno grupo de médicos, que acompanham os estudos clínicos com muita proximidade, no caso de um remédio contra hipertensão é o marketing que conta. É como no mercado de consumo.”

“De fato, existem no mercado produtos quase tão bons como o Diovan”, acrescenta o analista, que também possui um doutorado em bioquímica. “Mas é a marca Novartis e a força de venda que fizeram do medicamento um sucesso tão grande.”

Uma força de vendas que já viveu um grande impulso e que não se reciclará a partir da venda do “Tekturna”. O provável sucessor do Diovan, para o qual a Novartis comprou em 2008 a empresa de biotecnologia suíça Speedel (por 907 milhões), se mostrou perigoso para alguns diabéticos. Se a multinacional helvética não decidir de retirá-lo do mercado, sua carreira de sucesso de vendas estará de toda a maneira comprometida.

Novartis vai se recuperar

Os analistas sabem: a perda de uma patente significa a chegada de genéricos e de quedas no faturamento chegando até a 90% nos dois anos seguintes. Em todo caso, o Diovan não colocará a Novartis em apuros.

Por definição, a perda de uma patente não chega nunca por surpresa e, por instante, os mercados não puniram a multinacional suíça pela perda da patente do Diovan e nem pelo fracasso parcial do Tekturna. Odile Rundquist se diz “otimista quanto ao futuro da Novartis, que possui uma carteira de produtos bastante completa, com medicamentos relativamente revolucionários, seja para a esclerose múltipla, onde eles propõem o primeiro tratamento oral, ou na oncologia.”

Para o analista, portanto, o “que a Novartis vai perder com o Diovan será em grande parte compensado através de novos produtos”. Ao se tratar de outras empresas atingidas pelas próximas expirações de patentes, ela prevê dificuldades para a empresa anglo-sueca AstraZeneca, “na qual a linha de novos produtos está muito fraca” e que poderá “perder entre 4 a 5% do seu faturamento nos próximos anos.”

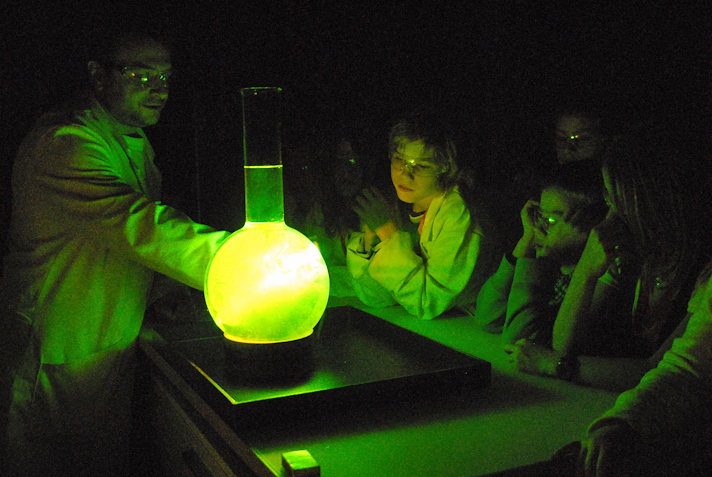

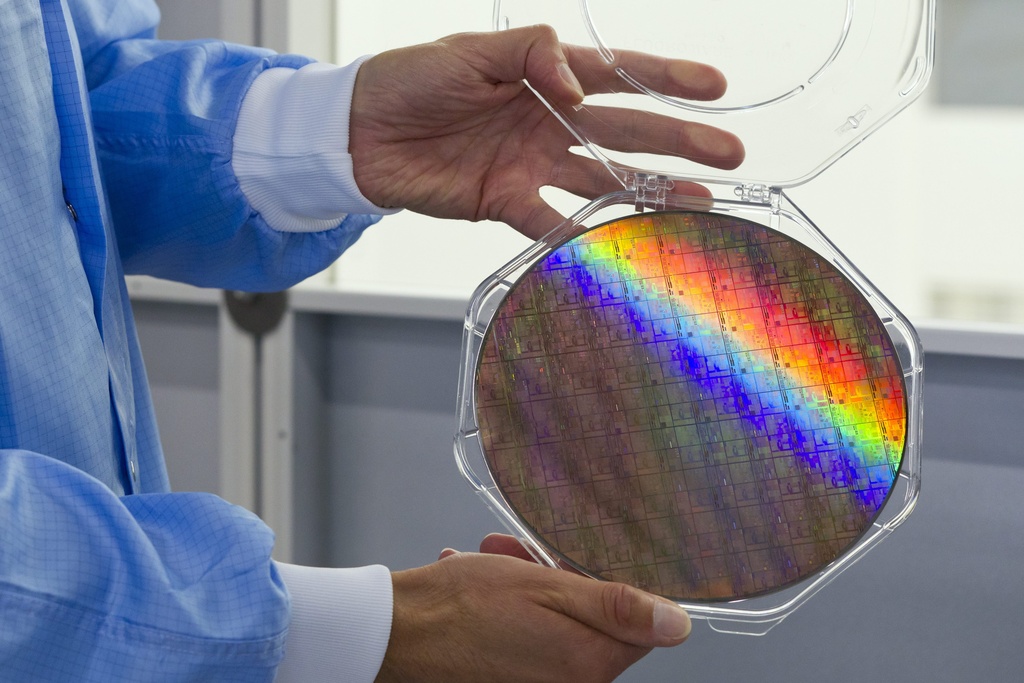

E a Roche, outra multinacional suíça? Odile Rundquist a vê “melhor posicionada”. E explica: “Eles têm poucas patentes a ponto de expirar e também medicamentos biológicos, sejam moléculas claramente mais complicadas de produzir que as moléculas puras químicas. E sabemos que nesse caso, as perdas de lucro devido à expiração da patente é menos rápida.”

Programas de reestruturação

Finalmente, os anos “difíceis” que se anunciam para a indústria farmacêutica ocorrerão especialmente para os funcionários. Como revela Odile Rundquist, “todas as grandes empresas farmacêuticas programaram grandes programas de reestruturação nos últimos anos para tentar manter suas margens de lucro.”

São margens que colocam na sombra a maior parte dos comerciantes de produtos de consumo. As vendas anuais da Novartis, por exemplo, correspondem a 50 bilhões de dólares e 10 bilhões de lucros. Nessas condições, os cortes de empregos recentes e a ocorrer no futuro obedecem verdadeiramente a uma lógica empresarial, ou será muito mais a lógica do mercado financeiro?

Essa é uma questão levantada a Paul Dembinski, diretor do Observatório das Finanças Suíças. E a resposta é evidente: “Já faz tempo que as grandes empresas se orientam antes de tudo em termos financeiros. A indústria é um meio de obter resultados financeiros e não são as finanças que estão a serviço da produção industrial. A inversão tem sido utilizada em todos os lugares e também na Novartis e nos outros.”

Antes do corte nos Estados Unidos, a Novartis já havia anunciado em outubro de 2011 mais de mil supressões de empregos para a Suíça.

Condenada ao fechamento, a fábrica de Prangins, no cantão de Vaud, protestou. Seus 320 empregados convocaram rapidamente os sindicatos, a população e as autoridades locais.

Em 17 de janeiro de 2012, a Novartis renunciou ao projeto. Prangins não será fechado e os empregos serão mantidos. Em troca, a multinacional obteve das autoridades uma exoneração fiscal (cuja amplitude se mantem sob sigilo) e o direito de utilizar 20 mil m3 do seu terreno para um projeto imobiliário.

Os empregados também trabalharão 40 horas por semana ao invés de 37,5 e renunciam aos aumentos salariais.

Ao se tratar dos cortes de empregos previstos na Basileia, as negociações ainda estão ocorrendo. Porém a Novartis anuncia que elas estão relacionadas apenas a um terço dos 760 cortes previstos.

País pequeno, a Suíça é um “peso-pesado” no setor farmacêutico. Dois gigantes detêm 80% do mercado interno:

– Novartis, número 2 mundial: 119.500 empregados, 50,6 bilhões de dólares em faturamento e um lucro líquido de 9,7 bilhões.

– Roche, número 5 mundial: 80.600 empregados, 47,5 bilhões de dólares em faturamento e um lucro líquido de 8,9 bilhões.

As outras: Takeda/Nycomed (4,2 bilhões de dólares em faturamento), Actelion (1,9 bilhões), Galderma (1,6 bilhões), Ferring Pharmaceuticals (1,4 bilhões), Octapharma (953 milhões), Galenica (836 milhões) e Helsinn (355 milhões).

(Dados de 2010, fontes: Evaluate Pharma, Novartis, Roche)

Adaptação: Alexander Thoele

Certificação JTI para a SWI swissinfo.ch

Mostrar mais: Certificação JTI para a SWI swissinfo.ch

Veja aqui uma visão geral dos debates em curso com os nossos jornalistas. Junte-se a nós!

Se quiser iniciar uma conversa sobre um tema abordado neste artigo ou se quiser comunicar erros factuais, envie-nos um e-mail para portuguese@swissinfo.ch.