Sigilo bancário suíço varia a gosto

Já foi o tempo em que o ministro da Fazenda dizia que o sigilo bancário era "inegociável".

Agora, dependendo da pressão ou dos seus interesses, a Suíça pratica um sigilo bancário mais ou menos rigoroso.

Os acordos contra dupla tributação são acordos bilaterais que impedem que os cidadãos e as empresas que ganham um rendimento em um país terceiro sejam tributados duas vezes. Basicamente, os acordos foram projetados para evitar que as empresas suíças fossem penalizadas diante da concorrência estrangeira.

Mas, nos últimos três anos, quando se fala em acordo de dupla tributação, o que se diz mesmo é cooperação fiscal, ou seja, o tratamento dos contribuintes estrangeiros que depositam dinheiro em bancos suíços.

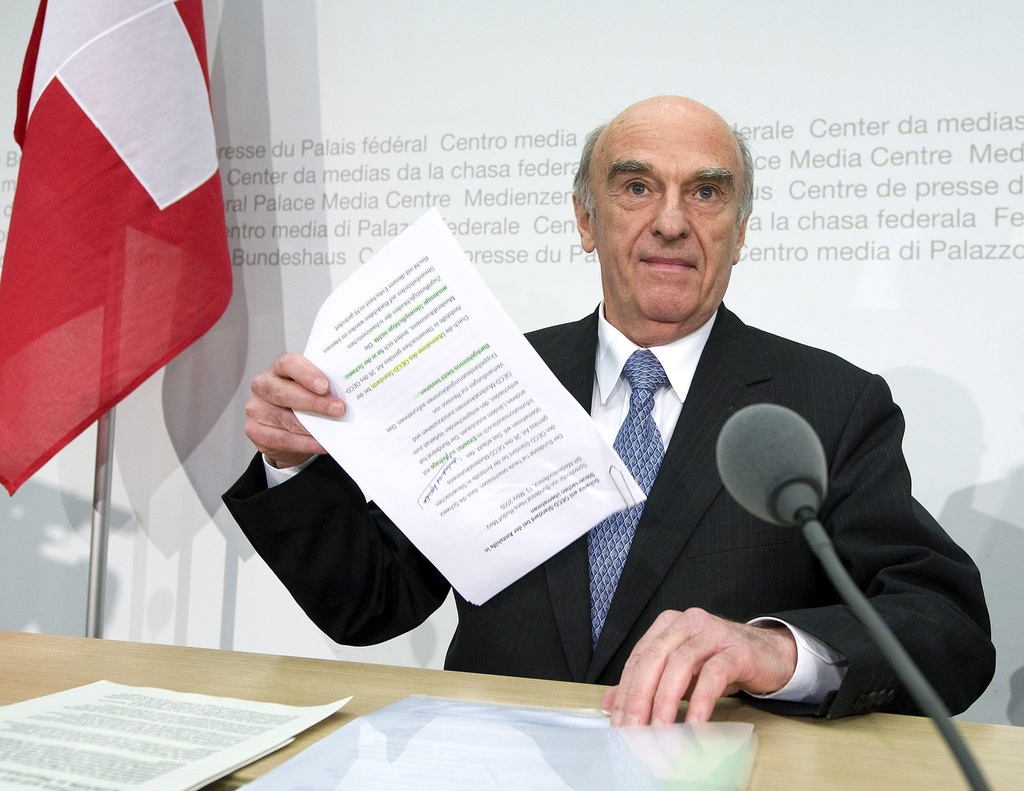

Em 13 de março de 2009, o ministro da Fazenda na época, Hans-Rudolf Merz, anunciava que a Suíça queria rever e renegociar esses acordos com os países mais importantes para aplicar o artigo 26º do Modelo de Convenção Fiscal da OCDE, que fornece a norma mais amplamente reconhecida para a troca bilateral de informações para fins fiscais. E que estende a cooperação administrativa aos casos de evasão fiscal, o que, até o momento, só era concedida aos casos de fraude fiscal.

Nesse sentido, a decisão foi um avanço estratégico, uma vez que, ao fornecer a extensão da cooperação administrativa, o Conselho Federal (governo) realmente tentava impedir que a Suíça fosse posta na lista negra dos paraísos fiscais da OCDE.

Na realidade, isso significava um enfraquecimento do sigilo bancário, o mesmo que Merz tinha acabado de dizer que era “inegociável”. Nesse meio tempo, a Suíça assinou acordos contra dupla tributação com 35 países, 26 deles segundo as normas da OCDE.

A maioria dos 80 acordos contra dupla tributação existentes correspondem, no entanto, aos padrões anteriores a março de 2009. De lá para cá, a OCDE mudou as regras do intercâmbio de informações. Por isso, em fevereiro de 2011, o Conselho Federal acabou tendo que rever e renegociar novos acordos.

Sonegação de impostos

De acordo com os padrões da OCDE, a identificação dos contribuintes e dos detentores de informação é um pré-requisito para a concessão da cooperação administrativa.

O Conselho Federal decidiu que não seria mais imperativo fornecer o nome e o endereço do contribuinte, nem de quem passa a informação, para processar um pedido de cooperação administrativa, desde que a identificação destas pessoas fosse feita por outros meios e não por uma “pesca de informações”.

As coisas se complicam pelo fato de que os vários acordos mostram diferenças significativas de um para outro. Além disso, depois do comportamento do UBS incentivando a evasão fiscal dos seus clientes americanos, os Estados Unidos aumentaram suas exigências.

A Suíça também fechou acordos com a Alemanha e a Inglaterra (que ainda deverão ser ratificados) e negocia com a França e Itália. Esses acordos preveem uma devolução dos impostos sonegados.

Exigências americanas

Os especialistas admitem: a situação atual não é simples. “Atualmente, está realmente difícil ter uma visão do todo. A situação está mudando constantemente. Estamos em um processo”, diz Rolf Benz, professor de direito tributário na Escola Superior de Ciências Aplicadas de Winterthur, perto de Zurique.

As mudanças mais importantes dizem respeito às relações com os Estados Unidos. As exigências das autoridades fiscais americanas vão além do âmbito dos acordos fiscais em vigor. O sigilo bancário deve ser afrouxado mais ainda para que o acordo recentemente negociado possa entrar em vigor.

O Parlamento suíço adiou o debate sobre todos os novos acordos para depois das eleições federais de 23 de outubro. Agora elas devem ser retomadas. As exigências dos Estados Unidos ainda estão sobre a mesa.

“Com os Estados Unidos, praticamos uma aplicação retroativa. Oficialmente, os EUA argumentam que o antigo acordo era mais rigoroso do que a prática. Finalmente, a Suíça adapta o acordo de modo que pareça ter sido redigido pelos Estados Unidos, o que não é o caso com outros países”, diz Rolf Benz.

Interesses diferentes

Enquanto isso, o sigilo bancário suíço se adapta como pode dependendo do país e dos resultados das negociações.

“Por outro lado, os interesses diferem de um país a outro e nem todos esperam o mesmo de nós”, diz Rolf Benz.

O especialista acredita que a Suíça também tem prioridades diferentes em suas relações bilaterais. “Ganhamos mais cedendo mais para alguns países do que para outros, com quem o nosso comércio é menos importante.”

Acordos internacionais de dupla tributação nos termos do artigo 26° da OCDE.

Em vigor:

Dinamarca

Finlândia

Noruega

França

Grã-Bretanha

Catar

Luxemburgo

México

Áustria (desde 1 de março de 2011)

Espanha

Canadá

Estados Unidos (ainda não em vigor, deve ser aprovado pelo Congresso americano)

A espera de aprovação parlamentar:

Holanda

Turquia

Japão

Polônia

Índia

Alemanha

Cazaquistão

Uruguai

Grécia

Assinados:

Hong Kong

Coréia do Sul

Eslováquia

Irlanda

Malta

Oman

Romênia

Camurça

Cingapura

Emirados Árabes Unidos

Adaptação: Fernando Hirschy

Certificação JTI para a SWI swissinfo.ch

Mostrar mais: Certificação JTI para a SWI swissinfo.ch

Veja aqui uma visão geral dos debates em curso com os nossos jornalistas. Junte-se a nós!

Se quiser iniciar uma conversa sobre um tema abordado neste artigo ou se quiser comunicar erros factuais, envie-nos um e-mail para portuguese@swissinfo.ch.