Нужен ли Швейцарии огромный глобальный банк?

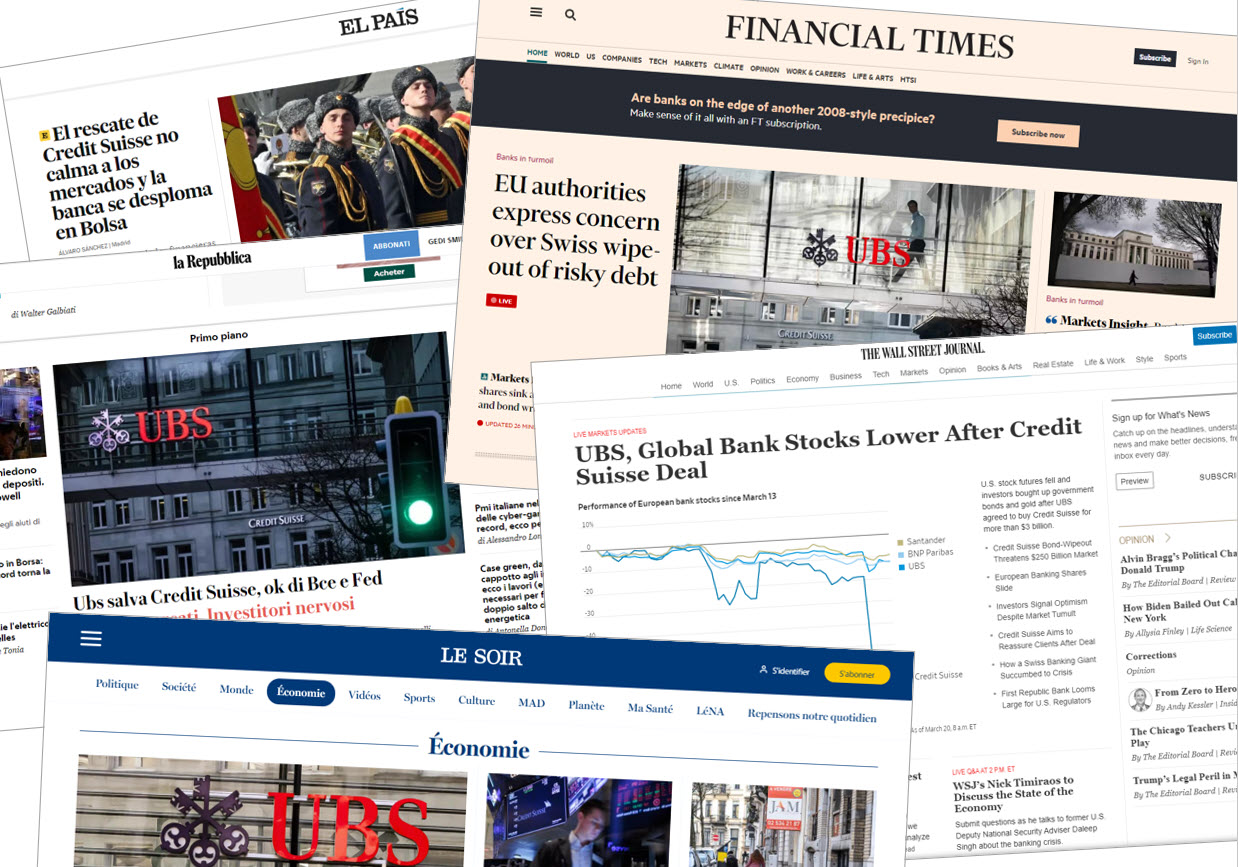

Насколько разумно иметь один на всю страну гигантский банк? Вот уже как целый год прошел с тех пор, как банк Credit Suisse был поглощен его единственным конкурентом UBS, и с тех пор в Швейцарии не прекращаются ожесточенные споры. Одни утверждают, что страна только выиграет от превращения UBS в огромного монстра, другие говорят, что такая монополия серьезно угрожает экономике страны.

Вот уже как целый год прошел с тех пор, как банк Credit Suisse был поглощен его конкурентом UBS, который теперь в свою очередь стал единственным мировым банковским швейцарским холдингом огромных размеров, способным дважды купить всю Швейцарию со всей ее промышленностью. Активно работая по всему миру, UBS реализует стратегию, в основе которой находится доверительное управление состояниями и активами в паре с инвестиционным бизнесом и розничными финансовыми услугами для частных лиц и компаний.

Швейцарская банкирская ассоциация (Schweizerische Bankiervereinigung) считает, что только такой банк способен на равных конкурировать с другими крупными банками по всему миру, поскольку с ее точки зрения «размер и есть сила». «Если Швейцария намерена и дальше играть роль международного финансового центра, то тогда ей нужен хотя бы один свой собственный крупный международный банк». Политические круги смотрят на ситуацию иначе. Депутат от «Партии Центра» (Die Mitte) Петер Хегглин (Peter Hegglin), считает, что банк таких размеров и масштабов является скорее источником рисков, чем машиной для печатания денег. По его мнению, высказанному в интервью нашему порталу, Швейцария — это не Соединенные Штаты и, случись что с банком UBS, он и сам уйдет на дно и утащит туда за собой всю страну.

Исход иностранных банков

Одним из аргументов в пользу появления в Швейцарии такого глобального по всем параметрам банка является его способность более эффективно обслуживать отечественные и транснациональные компании, прежде всего ориентированные на экспорт. Ассоциация Swissmem, отраслевая лоббистская группа, объединяющая промышленников и предпринимателей из сферы машиностроения и металлообработки, утверждает, что совсем даже неплохо иметь банк, который одновременно способен вести международные операции, выдавать кредиты, хеджировать валютные риски и предоставлять доступ к рынкам капитала.

Показать больше

Гибель Credit Suisse: год спустя многие вопросы все ещё открыты

«Знакомая Швейцарии культура и общий с ней у банка язык — это как раз и есть те самые „мягкие факторы“, которые нельзя недооценивать. Наши компании должны иметь возможность положиться на банк, который будет поддерживать их даже в сложных ситуациях», — подчеркивает далее Swissmem в ответе на запрос портала SWI swissinfo. По словам ассоциации Swissmem, после массового исхода из Швейцарии иностранных банков, случившегося сразу после кризиса 2008–2010 годов, швейцарские компании чувствовали себя брошенными на произвол судьбы.

И в самом деле, число работающих в стране иностранных кредитно-финансовых институтов сократилось более чем в два раза со 123 банков (2008 год) до 61 банка (2022 год). Швейцарский фармацевтический тяжеловес Roche также одобряет существование такого крупного глобального банка, как UBS. «Швейцарские банки, обладающие соответствующей критической массой и объединенные в единую международную финансовую систему, представляют собой для транснациональных компаний в Швейцарии огромную ценность», — сообщила компания в электронном письме на адрес портала SWI swissinfo.

Послевоенный бум

На создание своего собственного мощного финансового сектора, значительно превосходящего по своей значимости экономический вес целой страны, Швейцария потратила несколько поколений. Истоки частных швейцарских банков находятся примерно в 18-м веке, но в настоящую глобальную силу швейцарский мировой финансовый центр превратился после двух мировых войн. «После Второй мировой войны в Швейцарию хлынули огромные потоки капитала. Это был период исключительно быстрого и сильного расширения масштабов швейцарского финансового сектора», — говорит кандидат экономических наук Ребекка Стюарт (Rebecca Stuart), читающая курс лекций по экономике в Невшательском университете.

Показать больше

Является ли для Швейцарии банк-монстр UBS «плохим банком»?

«Многие тогда считали, что куда безопаснее хранить свои активы за пределами своей собственной страны, а Швейцария как раз и предлагала политическую и экономическую стабильность, которую так любят деньги. Заполучив себе огромный массив иностранных клиентов, швейцарские банки решили, что не следует останавливаться на достигнутом и что наверное пора начинать более плотно работать с активами клиентов, предоставляя им расширенную палитру качественных услуг, открывая при этом свои собственные зарубежные филиалы, с тем чтобы не полагаться на банки-посредники в других странах».

Довольно точно эта ситуация представлена в знаменитом фильме «Волк с Уолл-стрит». Конечно, это во многом вымышленная история, но многие вещи сценаристы уловили довольно точно:

Так или иначе, первые несколько десятилетий после Второй мировой войны стали для швейцарских банков временем бурного развития, экспоненциального роста и щедрых прибылей. Но хорошие времена как приходят, так и уходят. В 1980-х годах, когда в рамках неолиберального курса («рейганомика / тетчеризм») Соединенные Штаты и Великобритания пошли на резкое дерегулирование финансовой сферы, конкуренция в сфере международных финансов обострилась качественно.

Начали возникать крупные банки, которые были способны объединять под одной крышей все более количество видов услуг и банковских операций. Одновременно, как утверждает финансовый историк Тобиас Штрауманн, негативно на нейтральной Швейцарии сказалось и окончание холодной войны в начале 1990-х годов. Политическая напряженность в мире снизилась, и Конфедерация в качестве надежной гавани потеряла свою былую привлекательность, прятаться в Швейцарии от геополитической неопределенности и потенциальных конфликтов уже не было необходимости.

Золотой век закончился

Вторым ударом по Швейцарии, как рассказывал Тобиас Штрауманн в интервью газете Handelszeitung, стало намерение США поставить заслон на пути тех своих граждан, что пытались при помощи швейцарских банков «оптимизировать» свою налоговую ситуацию (ключевое слово FATCA). Тем не менее Швейцарии удалось сохранить свой статус глобального центра частных банковских операций, а банк UBS, имевший в своем распоряжении частные активы на сумму в 3,8 триллиона швейцарских франков (4,3 триллиона долларов) стал неоспоримым лидером в области доверительного управления состояниями. А недавно он заявил, что совершенству нет предела и что эту сумму он намерен нарастить до 5 триллионов долларов.

Понравился материал? Хотите получать в большем объёме и чаще нашу самую свежую информацию в полном соответствии с вашими личными предпочтениями? Тогда здесь вы можете выбрать себе рассылку по душе.

И Швейцарская банкирская ассоциация, и многие представители политических кругов считают, что только крупный швейцарский банк, совмещающий как управление состояниями, так и инвестиционный бизнес, был бы способен конкурировать на мировой арене с такими гигантами, как JP Morgan, HSBC и BNP Paribas. И речь тут идет не просто о вопросах престижа. Многие указывают, что Швейцарии нужен свой собственный мощный глобальный банк, потому что только так она будет в состоянии сохранить свой финансовый суверенитет в нынешнем «бушующем мире», в котором всё после эйфории 1990-х стало более чем «призрачно». «Чтобы не попасть в зависимость от американцев или британцев, Швейцарии нужен свой глобально работающий банк», — указал в декабре 2023 года в интервью цюрихской газете Tages Anzeiger Йозеф Акерманн, патриарх швейцарского финансового сектора, начинавший свою карьеру как раз в Credit Suisse, а затем занимавший должность генерального директора Deutsche Bank.

Источник риска или ценный актив?

Ребекка Стюарт считает, что человек с такой позицией просто закрывает глаза на все те риски, что могут быть связаны с монопольным положением глобального банка в рамках относительно небольшой швейцарской экономики, да еще в отсутствие сколько-нибудь серьёзных внутренних конкурентов. «Как раз соображения финансового суверенитета и были одним из аргументов, с помощью которого власти Швейцарии пытались оправдать покупку Credit Suisse именно UBS, а не иностранным покупателем или самим государством, — говорит она. — Но думать так было бы просто наивно. Поэтому стоит задаться вопросом, а нужен ли Швейцарии один огромный банк, работающий как в сфере управления состояниями, так и инвестиционного бизнеса? И не было бы разумнее минимизировать риски, разделив банк на ряд самостоятельных структур?»

Показать больше

Кто виноват в крахе банка Credit Suisse?

Председатель правления UBS Колм Келлехер (Colm Kelleher) не усматривает в одних только размерах банка какой-то проблемы. В интервью газете NZZ am Sonntag, опубликованном в марте 2024 года, он утверждал, что куда важнее размеров баланса характер рисков, на которые идет тот или иной банк. Банк UBS, по его словам, сегодня больше ориентирован на управление состояниями, а не на рискованные инвестиционно-банковские операции, которые так любил покойный Credit Suisse. «И пока UBS сохраняет верность своей нынешней бизнес-модели, вопрос о размерах банка будет сохранять маргинальный характер».

Англоязычный оригинал материала отредактировал Рето Гизи фон Вартбург, русскоязычную оригинальную версию материала подготовила русскоязычная редакция SWI Swissinfo.

В соответствии со стандартами JTI

Показать больше: Сертификат по нормам JTI для портала SWI swissinfo.ch

Обзор текущих дебатов с нашими журналистами можно найти здесь. Пожалуйста, присоединяйтесь к нам!

Если вы хотите начать разговор на тему, поднятую в этой статье, или хотите сообщить о фактических ошибках, напишите нам по адресу russian@swissinfo.ch.