Как Центробанк Швейцарии будет повышать ставку рефинансирования?

В последнее время в Швейцарии все громче раздаются голоса, критикующие монетарную политику Швейцарского национального (центрального) банка. Особенно серьёзной критике подвергается курс ЦБ на поддержание отрицательной процентной ставки, поскольку такая мера, придуманная для противодействия действительно серьёзным кризисным тенденциям на финансовых рынках, в актуальной ситуации теряет-де постепенно вообще какой-либо смысл. С другой стороны, всем понятно, что повышение ставки рефинансирования тесно связано с разного рода рисками. Каков же выход? И есть ли он? Есть! Но путь этот весьма непрост и извилист.

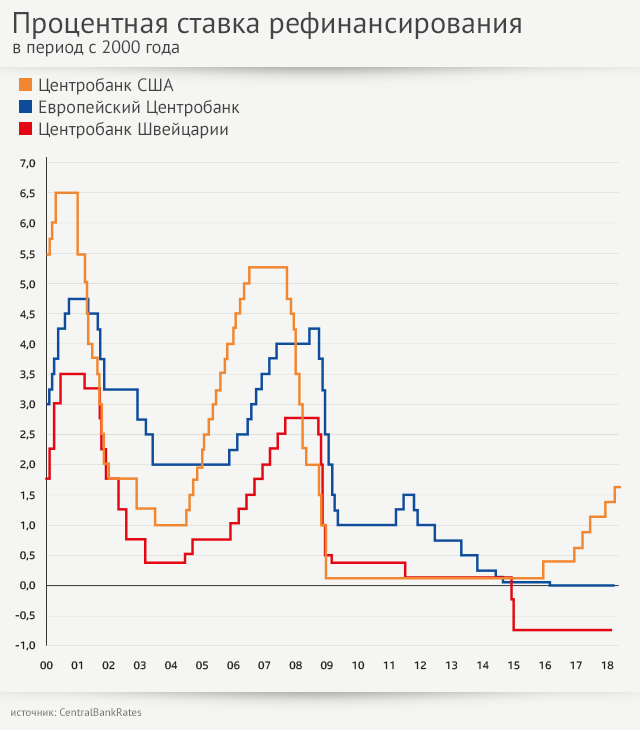

Последний раз швейцарский ЦБ принимал решение повысить ставку рефинансирования (стоимость денег) в 2007 году. И, скорее всего, самое раннее в 2020 году ему предстоит опять сделать такой же шаг. Вопрос, однако, заключается не в том, когда повышать ставку и на сколько – вопрос состоит в том, как сделать это, при помощи каких методов? Ведь, как говорят в один голос эксперты, повышение «процента» в 2020 году будет операцией куда более сложной, нежели повышение ставки рефинансирования в 2007 году.

Напомним, что до мирового финансового и промышленного кризиса 2008/2009 гг. швейцарский ЦБ регулировал уровень упомянутой ставки на основе так называемых «соглашений об обратном выкупе», по-английски Repurchase Agreements, или, сокращая, REPO. Условно РЕПО может рассматриваться в качестве краткосрочного займа денежных средств под залог ценных бумаг (например, облигаций, векселей, депозитных сертификатов), принадлежащих продавцу, при этом с юридической точки зрения РЕПО оформляется именно как купля и продажа, а не как заём.

Вас много, а я одна!

Такого рода инструмент работал весьма неплохо, с учётом того, что, исходя из чисто структурных особенностей данной сферы, коммерческие банки владели небольшими массивами ликвидности, и, чтобы выполнять предписания регулятора насчет минимального уровня собственных резервов, они были обязаны постоянно брать взаймы эти средства у Центрального банка или друг у друга.

Стоимость же этих кредитов определял единолично SNB. Поддерживая на финансовом рынке обстановку дефицита ликвидности, швейцарский ЦБ сохранял полный контроль над процентом, под который коммерческие банки брали у него и друг у друга взаймы ликвидность. Старая советская система – вас много, я (инстанция под названием ЦБ) одна, берите дефицит, пока дают, и не жалуйтесь на цены, скоро и того не будет! Сейчас ситуация изменилась качественно.

Четыре опции, и только одна из них реалистичная

В номере газеты NZZ от 23 января 2019 года швейцарские экономисты Эрнст Бальтеншпергер (Ernst Baltensperger) и Петер Куглер (Peter Kugler) очертили четыре возможных сценарияВнешняя ссылка нормализации монетарно-кредитной ситуации в Швейцарии, включая выпуск долговых писем ЦБ. Однако эта опция кажется единственно реалистичной, все остальные вряд ли смогут быть реализованными в Конфедерации. Какие это сценарии?

Во-первых, намеченное экономистами сокращение общей суммы активов ЦБ выглядит явно нереалистично, поскольку массированная продажа иностранной валюты немедленно приведёт к очередному удорожанию швейцарского франка.

Во-вторых, было бы очень странно, начни ЦБ Швейцарии уплачивать проценты на депонированные у него резервы коммерческих банков (interest on reserves, IOR). Именно этот инструмент и задействован в настоящее время в США с целью поставить под контроль стоимость кредитов ЦБ.

Однако при этом следует учитывать, что американский ЦБ сначала накопил значительный практический опыт использования данной меры и только потом применил ее для повышения ставки рефинансирования. У швейцарского же SNB нет опыта с позитивной ставкой IOR.

И, наконец, в-третьих, повышение предельного минимального порогового уровня собственных резервов ЦБ связано в Швейцарии со значительными рисками политического характера. Авторы опубликованного в NZZ материала сами признают это, не говоря уже о том, что принятие такого решения находится в компетенции не только одного ЦБ.

Коммерческие банки накопили необходимых собственных резервов в объёме, даже превышающем минимальный объём, установленный указанием регулятора, ведь, беспокоясь о судьбе обменного курса, ЦБ Швейцарии долгое время массово закупал иностранную валюту. В этой ситуации применять РЕПО для повышения ставки рефинансирования невозможно. Опять же, как у Райкина: когда у всех всё есть и нет дефицита, то как-то всё «не так» получается.

Поэтому самым вероятным инструментом для решения данной задачи в 2020 году могут стать так называемые SNB BillsВнешняя ссылка, или долговые векселя Национального банка, ценные бумаги, на которые могут набегать проценты и выпускаемые для накопления краткосрочных денежных активов.

Десять лет практического опыта

Почему многое сейчас говорит в пользу именного такого решения? Для начала, так называемые SNB-Bills много раз уже указывались самими официальными представителями ЦБ Швейцарии в качестве возможного инструмента, применимого для решения задачи по увеличению ставки рефинансирования. Среди этих представителей был и сам глава SNB Томас Йордан (Thomas Jordan), который ещё в 2009 году в рамках одного из своих общественных выступлений подчёркивалВнешняя ссылка, что «SNB-Bills (долговые письма ЦБ) будут играть важную роль (…) в рамках перехода к регулярному процентному режиму».

Кроме того, многие эксперты сейчас обращают внимания на то, что в рамках любых консультаций или бесед с экспертами ЦБ Швейцарии на предмет возможных позитивных и негативных сторон тех или иных вариантов отказа от негативных процентов те всякий раз, рано или поздно, но начинают активно нахваливать SNB-Bills как инструмент с максимумом позитивных качеств и с минимумом негативных, включая удобную опцию их передачи в распоряжение «третьих сторон», то есть не-банков.

Наконец, SNB накопил уже достаточно практического опыта в плане эмитирования такого рода ценных бумаг. В период с 2008 по 2011 годы швейцарский ЦБ выделил 120 млрд франков на погашение своих долговых обязательств, выпущенных в оборот в формате SNB-Bills. Тем самым банк мог влиять на ситуацию с процентами на финансовом рынке. С тех пор, если верить регулярно выпускаемым SNB отчётам, такие бумаги, как SNB-Bills «регулярно выпускались в тестовом режиме». Поэтому вполне можно исходить из того, что, приступая к операции по увеличению ставки рефинансирования, швейцарский ЦБ прибегнет к уже знакомому и опробованному на практике инструменту.

Как это работает?

Какова же конкретно механика функционирования SNB Bills? Для начала уясним себе, что любой коммерческий банк вовсе не восторге от имеющейся у него горы лишних денег. То, что внешне выглядит баснословным богатством, на самом деле является причиной больших проблем, ведь лишние деньги не приносят дохода, а то еще и сами пожирают деньги, особенно в ситуации негативного процента.

И поскольку все коммерческие банки находятся в такой же ситуации, то «спихнуть» лишнюю ликвидность своему соседу под хорошие проценты никому не удаётся — у всех и так денег, как в том мультфильме, «ну просто завались»! В этой ситуации выпуск Центробанком «долговых писем» (SNB-Bills) с гарантированным процентом является очень неплохой и даже весьма привлекательной альтернативой, ведь эти «письма» есть не что иное, как инвестиционный товар, позволяющий обменять лежащие мёртвым «беспроцентным» грузом активы на бумаги, приносящие фиксированную, но прибыль.

Меняя свои «лишние» деньги на SNB Bills, коммерческие банки избавляют финансово-банковскую систему от «перебора» с ликвидностью, а появление дефицита уже само по себе ведет к повышению стоимости дефицитного товара, то есть к искомому повышению ставки рефинансирования. Но, что ещё важнее, покупая у ЦБ «долговые письма» под фиксированный процент, коммерческие банки, разумеется, не будут готовы одалживать свои средства другим коммерческим банкам по более низкой ставке. В итоге? Правильно, стоимость денег начинает расти!

Проблемы ещё есть!

Пока на пути к такому решению проблемы повышения ставки рефинансирования находятся препятствия как технического, так и политического характера. Прежде всего швейцарский ЦБ должен будет доходчиво и убедительно разъяснить населению, почему для повышения ставки рефинансирования Центральный банк должен будет платить процент коммерческим банкам.

Кроме того, необходимо будет сделать так, чтобы у общественности не возникло впечатление, что в один прекрасный момент коммерческие банки придут к мысли о возможности монетизировать SNB-Bills. Столь же внятно придется ЦБ разъяснить и чисто технические детали, связанные с определением общего номинального объёма «долговых писем» и с критериями установления предельного срока их действия. Однако, как бы там ни было, основной вопрос, а именно, вопрос о том, как швейцарский ЦБ будет повышать ставку рефинансирования, можно уже считать окончательно прояснённым.

*Автор Фабио Канеч (Fabio CanetgВнешняя ссылка) является специалистом по макроэкономике в Университете г. Берн. Материал написан при поддержке Даниэля Кауфмана (Daniel Kaufmann).

Показать больше

Убытки ЦБ Швейцарии за 2018 год в размере 15 млрд

Русскоязычную версию материала подготовил Игорь Петров

В соответствии со стандартами JTI

Показать больше: Сертификат по нормам JTI для портала SWI swissinfo.ch

Обзор текущих дебатов с нашими журналистами можно найти здесь. Пожалуйста, присоединяйтесь к нам!

Если вы хотите начать разговор на тему, поднятую в этой статье, или хотите сообщить о фактических ошибках, напишите нам по адресу russian@swissinfo.ch.