Как спасли самый большой банк Швейцарии

Ровно 10 лет назад мировой финансовый кризис жестоко ударил по швейцарскому банку UBS, который стал жертвой своей слишком рисковой наступательной политики на рынке США. Государство, а также Швейцарский национальный (центральный) банк (ШНБ / SNB) вынуждены были начать операцию по спасению финансового института, который оказался «слишком большим и важным, чтобы можно было дать ему обанкротится». Однако если другие страны, спасая свои банки, залезли в астрономические долги, Швейцария умудрилась еще даже «наварить» на этой спасательной операции.

«Мы вовсе не удивлены тому, как в последние недели протекал финансовый кризис. Однако нас поразили темпы, с которыми этот кризис начал усугубляться и становиться все более масштабным», — заявил прессе 16 октября 2008 года тогдашний федеральный президент Швейцарии Паскаль Кушпен (Pascal Couchepin). На той встрече с журналистами президент страны проинформировал о том, какие меры намерены предпринять федеральные органы власти вместе с ЦБ страны с целью спасения UBS, самого крупного финансового института страны, попавшего в жестокий кризис вместе со всем финансовым миром и грозящий стать самой большой жертвой этого кризиса.

Понятно, что журналисты слушали его затаив дыхание. Ведь после произошедшего в 2001 году банкротства швейцарского национального авиаперевозчика Swissair, которое стало для страны огромным шоком, Швейцария грозила утратить еще один флагман своей экономики, банк, который был во всём мире символом Конфедерации как мирового финансового центра. Вот только последствия гибели банка были бы на много порядков драматичнее последствий исчезновения целой авиакомпании.

Крах банка UBS поставил бы крест на сбережениях почти одного миллиона его частных клиентов. Под ударом оказались бы расчётные счета почти 300 тыс. малых и средних предприятий страны. Вместе с банком Credit Suisse он контролировал в Швейцарии 60% рынка коммерческих кредитов. Экономика страны оказалась бы после банкротства UBS на грани коллапса.

Рисковая стратегия

Глубинной причиной такой ситуации стала проводимая в последние перед кризисом 10 лет слишком рисковая политика банка на американском рынке, и прежде всего в области инвестиционного бизнеса (Investment Banking). В «золотые годы» своего процветания, то есть примерно в 2005 и 2006 годах эта стратегия приносила ему баснословные барыши.

Рост оборота и объёмов инвестируемых средств казался вечным. Однако риск, с которым играл банк, имел свою цену, каковая очень скоро уже поставила UBS на грань гибели. И после того, как разразился сначала так называемый «ипотечный кризис», этот банк оказался в чрезвычайно уязвимой ситуации, прямо пропорциональной степени рисковости всей его предшествующей стратегии на рынке так называемых дериватов.

Крах американского инвестиционного банка Lehman Brothers, последовавший 15-го сентября 2008 года, в течении всего нескольких дней полностью уничтожил доверие банков друг к другу, прежде всего в рамках межбанковского валютного рынка займов и кредитов. Финансовые институты практически перестали осуществлять операции по взаимному кредитованию и финансированию. Банк UBS, принадлежащий к числу финансовых институтов, обладавших самым крупным портфолио активов, находящихся у его в доверительном управлении, неожиданно оказался в условиях острого дефицита ликвидности. Списав убытков на 40 млрд франков, банк оказался владельцем горы «токсичных бумаг», которые совершенно невозможно было никому продать.

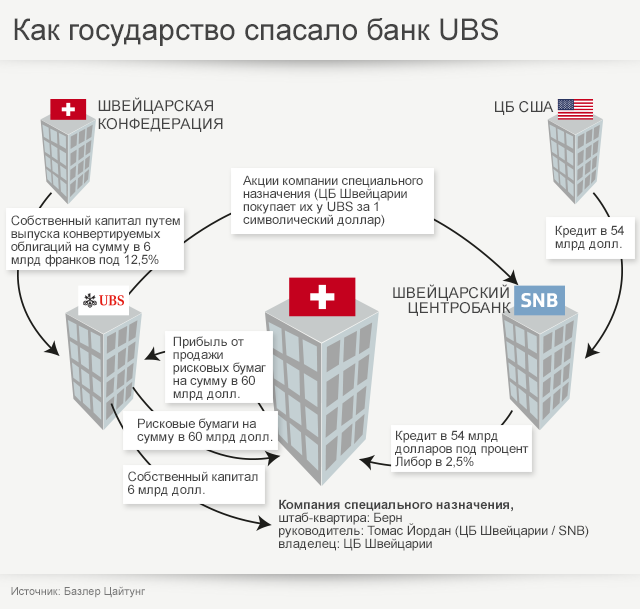

Ровно десять лет назад, 16 октября 2008 года, правительство Швейцарии и ЦБ страны презентовали свою стратегию спасения банка в формате плана стоимостью 6 млрд франков, предоставленных из средств госбюджета с целью реставрации запасов собственного капитала этого финансового института и 54 млрд франков из средств ЦБ Швейцарии, которые пошли на выкуп всей это неликвидной «бумаги», каковая потом была размещена на счетах специально с этими целями созданного «плохого банка» или Компании специального назначения со штаб-квартирой в Берне. Руководителем компании стал Томас Йордан (будущий глава ЦБ Швейцарии / SNB), номинальным владельцем выступал тот же ЦБ Швейцарии.

Показать больше

Мировой финансовый кризис и швейцарское «чудо»

В реальности же эта структура была расположена на Каймановых островах. «Припаркованные» на его счетах «токсичные» бумаги должны были дожидаться лучших времён, то есть восстановления глобального рынка дериватов. «Национальный, центральный банк Швейцарии должен был внести свой вклад в обеспечение стабильности швейцарской финансовой системы», — заявил тогдашний председатель ЦБ Жан-Пьер Рот (Jean-Pierre Roth).

Этими резонами он попытался обосновать в глазах прессы необходимость покупки главным банком страны «токсичных» бумаг банка UBS «У нас в SNB время есть. А вот у UBS времени нет. На этот банк оказывается огромное давление, каждый квартал он обязан презентовать результаты, и, желательно, позитивные. Швейцарский же ЦБ (SNB) был и есть всегда. Он никуда не денется, потому что он — на века».

Операция удалась

Очень скоро оказалось, что Жан-Пьер Рот был совершенно прав. В течение нескольких следующих лет швейцарский ЦБ почти полностью избавился от неликвида, выкупленного у UBS, заработав на этом до 5 млрд франков. Кроме того, он предписал UBS распределить его возможные прибыли по нескольким «корзинам». Даром для Швейцарии все это все равно не прошло. Тогдашний министр финансов Ханс-Рудольф Мерц (Hans-Rudolf Merz) даже попал с инфарктом в клинику.

В итоге план спасения банка оказался выгодным не только для ЦБ: федеральный бюджет страны смог заработать сам 1,2 млрд франков. Банк же UBS завершил 2008 год с убытком в 20 млрд франков, который стал рекордным за всю историю швейцарской финансовой индустрии. Но главное, что этот план смог предотвратить развитие ситуации по наихудшему сценарию. Впрочем, в будущем у банка UBS возникли новые проблемы на американском рынке, но уже связанные с обвинением в его адрес со стороны американских налоговых органов.

Они подозревали банк в том, что он помогает своим американским клиентам «оптимизировать» их налоговые обязательства, а попросту уходить от налогов. В 2009 году правительство Швейцарии снова было вынуждено прийти банку UBS на помощь, согласившись выдать американской стороны списки возможных «налоговых грешников» из числа клиентов банка с паспортом США. Эта операция стала, с сегодняшней перспективы, началом конца знаменитой «швейцарской банковской тайны».

Показать больше

Как один «плохой банк» спас Швейцарию

Перевод на русский и адаптация: Игорь Петров

В соответствии со стандартами JTI

Показать больше: Сертификат по нормам JTI для портала SWI swissinfo.ch

Обзор текущих дебатов с нашими журналистами можно найти здесь. Пожалуйста, присоединяйтесь к нам!

Если вы хотите начать разговор на тему, поднятую в этой статье, или хотите сообщить о фактических ошибках, напишите нам по адресу russian@swissinfo.ch.