Швейцарские горы… долгов

Швейцарцы считаются народом осторожным, но в том, что касается ипотечных кредитов, они относятся к крупнейшим в мире нациям-должникам. Объясняется этот феномен особенностями налоговой системы Швейцарии и местными условиями рынка. Впрочем, власти страны все равно испытывают серьезное беспокойство.

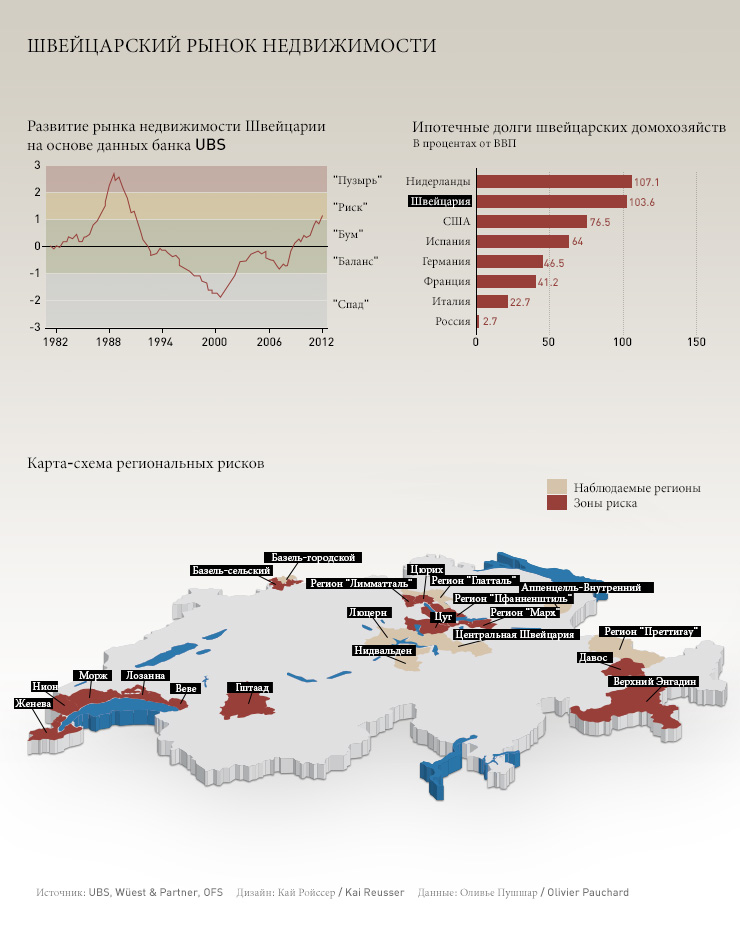

По данным Национального (центрального) банка Швейцарии (SNB), в прошлом году в Швейцарии было выдано ипотечных кредитов на общую сумму в 614,2 млрд. франков, что является беспрецедентным рекордом и находится на уровне 103,6% от ВВП страны.

Уступает Швейцария только Нидерландам, где данный показатель еще выше –107,1%. К числу стран с высокой ипотечной задолженностью граждан относятся также США (76,5%) и Испания (64%). В других же странах мира этот показатель, как правило, находится на уровне ниже 50% от ВВП.

«Цифры действительно впечатляют», — говорит Филипп Тальман (Philippe Thalmann), профессор экономики Высшей технической школы Лозанны (EPFL) и эксперт в сфере рынка недвижимости. Но всегда ли высокий уровень ипотечной задолженности указывает на существование кризиса? Не всегда!

«Общий объем ипотечной задолженности соответствует сумме в примерно в 250 тысяч франков на каждое домохозяйство», — продолжает Ф. Тальман. Эти долги, однако, значительно меньше, чем средняя стоимость квартиры, которая составляет примерно 600 тысяч франков.

«Ситуация действительно начнет беспокоить граждан только тогда, когда цены на недвижимость упадут, по меньшей мере, вдвое».

Год 2005: 37 958 квартир

Год 2006: 41 989 квартир

Год 2007: 42 915 квартир;

Год 2008: 44 191 квартир;

Год 2009: 39 733 квартир;

Год 2010: 43 632 квартир;

Год 2011: 46 174 квартир;

Источник: Федеральное статистическое ведомство.

Органы власти озабочены

И все-таки от таких чисел действительно почти бросает в дрожь. В Нидерландах ипотечный кризис случился не далее как в прошлом году. Про ипотечный кризис в США теперь знает каждый школьник. От кризиса на рынке недвижимости по сей день страдает и Испания.

В Швейцарии в настоящее время ситуацию на рынке недвижимости (а ее характеризует низкий процент по ипотечным кредитам, высокий спрос на жилье, благоприятная экономическая конъюнктура) можно считать удовлетворительной. Но и Конфедерация от неприятностей отнюдь не застрахована.

Власти Швейцарии осведомлены о существующих рисках и призывают к осторожности. В феврале 2012 года вышел доклад рабочей группы «Финансовая стабильность» («Finanzstabilität») федерального Департамента (министерства) финансов (ЕDF) о так называемом «макропруденциальном контроле» в Швейцарии.

Напомним, что макропруденциальное регулирование представляет собой концепцию политики государственных органов в области предупреждения и преодоления финансовой нестабильности и ее негативных последствий. В отличие от микропруденциального надзора, сосредоточенного на финансовом состоянии отдельных банковских учреждений, макропруденциальное регулирование охватывает вопросы управления системными рисками, рассматривая банковскую систему в целом и в динамике.

В упомянутом докладе указывается, в частности, что «в связи с высоким уровнем задолженности семейные бюджеты подвержены определенным рискам, таким, например, как резкое увеличение процентных ставок по ипотечным кредитам. Снижение реальной рыночной стоимости жилья при росте процентных ставок может вызвать дестабилизирующую тенденцию на рынке, особенно если будет превышен средний порог долговой устойчивости домохозяйств. Следует избегать финансово-политических стимулов, способствующих чрезмерной задолженности семейных бюджетов».

В другом документе, озаглавленном «Развитие швейцарского рынка недвижимости и роль государства», швейцарский Минфин подчеркивает, что ситуация может стать критической, «если, например, быстро растущие процентные ставки по кредитам вызовут корректировку цен на рынке жилья и у ипотечных должников появятся трудности с платежами по кредитам. Это может увлечь банки – а при худшем сценарии, и всю финансовую систему – в пропасть и привести к необходимости дорогостоящего государственного вмешательства в экономику».

Другие учреждения, такие как Национальный банк, правительство и Федеральное ведомство по контролю за финансовыми рынками (FINMA), уже также выражали озабоченность по данному поводу.

Показать больше

«Пузырь», который лопнет?

Сомнительная система

Долги швейцарских семейных бюджетов выросли в последние годы, главным образом, из-за исторически низких процентных ставок по ипотечным кредитам. В настоящее время средняя ставка составляет около 2% для фиксированной ипотеки с рассрочкой на 10 лет, так что многие семьи, не раздумывая, влезают в еще большие долги для покупки недвижимости, стоимость которой в то же время продолжает расти.

Однако многие указывают на существенные риски, заложенные в такой, на первый взгляд, вполне стабильной ситуации. А все дело в том, что, в отличие от большинства стран, в Швейцарии не нужно выплачивать весь ипотечный кредит до последнего сантима. Удивительно — но это действительно так. Внутренняя политика банков требует лишь погашения минимум одной трети кредита в течение 20 лет или в период до достижения заемщиком пенсионного возраста.

«В Швейцарии банки не требуют полного погашения ипотечных кредитов, в то время как во Франции или Италии вы обязаны были бы это сделать в течение 20 или 30 лет», — говорит Филипп Тальман. «Напротив, банки даже приветствуют ситуацию, когда кредиты не возвращаются целиком, так как даже при таких условиях рынок ипотечных кредитов остается для них очень прибыльным с учетом привлекательности таких условий для клиентов».

Это как раз и есть один из тех самых «финансово-политических стимулов», способствующих ипотечной задолженности семейных бюджетов.

Показать больше

Швейцарский рынок объектов недвижимости

Фиктивные доходы – реальные налоги

Еще один такой «стимул» скрыт в налоговой системе Конфедерации. В большинстве кантонов владелец недвижимости платит налог на недвижимость, рассчитываемый, исходя из среднерыночной ставки аренды данного вида жилья, вне зависимости от того, сдает ли собственник реально жилье в аренду, или нет. По сути, часто таким налогом облагается теоретический доход, который бы получал собственник, если бы он действительно сдавал жилье в аренду. Казалось бы, абсурд, однако…

«Налог на «фиктивный доход» является правильной мерой», — говорит Филипп Тальман. «Он в целом принуждает собственника-арендодателя, получающего арендную плату, декларировать её в качестве дохода. А это обстоятельство уравнивает исходные финансовые позиции как владельца жилья, получающего деньги, так и арендатора, который вынужден жилье нанимать, а потому деньги тратить».

Но с другой стороны, заплатив этот налог, собственник может претендовать на право вычесть из налогооблагаемой базы как расходы на обслуживание своего объекта недвижимости, так и расходы на уплату процентов по ипотечным кредитам. Тем самым, с точки зрения налогообложения, собственнику очень даже выгодно иметь «на своей шее» ипотечные долги, с тем, чтобы, уплачивая за них проценты, иметь возможность компенсировать уплату вышеупомянутого налога на «фиктивный доход», полученный в результате владения недвижимостью.

Неудачные реформы

Чтобы ограничить риски на рынке жилья, власти уже заставили банки ужесточить условия предоставления услуг ипотечного кредитования. Новые правила вступили в силу 1 июля 2012 года. Конечно, рост уровня ипотечной задолженности можно было бы замедлить сразу упразднением всех налоговых стимулов. Однако и тут не все так просто.

«Предпринятые в прошлые годы усилия по реформированию налогообложения жилой недвижимости, увы, пока не увенчались успехом», — признало недавно правительство, имея в виду тот факт, что за последние 13 лет народ на референдумах отверг уже, в общей сложности, три варианта реформирования системы взимания налога на «фиктивный доход» от владения недвижимым имуществом. Так что продолжение непременно следует…

Перевод с немецкого — Надежда Капоне и Игорь Петров.

В соответствии со стандартами JTI

Показать больше: Сертификат по нормам JTI для портала SWI swissinfo.ch

Обзор текущих дебатов с нашими журналистами можно найти здесь. Пожалуйста, присоединяйтесь к нам!

Если вы хотите начать разговор на тему, поднятую в этой статье, или хотите сообщить о фактических ошибках, напишите нам по адресу russian@swissinfo.ch.