Как возникла банковская тайна, или История спасения банка SVB

Поглощение банка CS в 2023 году и спасение банка UBS в 2008 году отнюдь не являются в истории Швейцарии какими-то уникальными событиями. Сейчас об этом все уже забыли, но во время Великой депрессии Швейцарии пришлось спасать Schweizerische Volksbank (SVB), финансово-кредитный институт, также игравший очень важную роль в экономике страны. Побочным результатом этой акции стало возникновение знаменитой «швейцарской тайны индивидуальных банковских вкладов».

В воскресенье 19 ноября 1933 года в 11 часов утра Федеральный департамент (Министерство) финансов Швейцарии объявил, что Schweizerische Volksbank (SVB) проведет вынужденную реорганизацию и что федеральный бюджет внесет в него невероятную по тем временам сумму в 100 миллионов франков. Это была абсолютно беспрецедентная операция: государство спасает крупный банк, предоставив ему сумму, эквивалентную одной четверти всех федеральных бюджетных расходов за год. Вот уж воистину не было такого никогда… А примерно за месяц до этих событий руководство SVB обратилось к Федеральному совету (кабмину) с просьбой о государственной поддержке.

Показать больше

Является ли для Швейцарии банк-монстр UBS «плохим банком»?

Руководство банка пришло тогда к выводу, что реструктуризация финансового института, попавшего в затруднительное положение, сама по себе безнадежна и «возможна только с помощью государства». Эта просьба не стала неожиданностью: широкой общественности уже давно было ясно, что SVB находится не в самом лучшем состоянии. Уже в конце сентября 1931 года перед отделениями банка в Цюрихе начали образовываться длинные очереди: многие обеспокоенные клиенты предпочитали забирать из него свои сбережения. Особенное внимание на это обратила даже авторитетная немецкая газета Frankfurter Zeitung, которая сообщила о «паническом бегстве людей из одного из самых заметных швейцарских банков».

Банк для среднего класса идет ко дну

Тогда панику удалось погасить, хорошо, что до изобретения Твиттера оставалось еще несколько десятков лет. Однако спокойствие на рынках финансовых услуг Швейцарии было обманчивым. Следует отметить, что структура швейцарского банковско-финансового ландшафта той эпохи была в целом похожа на сегодняшнюю: на внутреннем рынке доминировали государственные Кантональные банки среднего уровня, а вот крупные банки в основном занимались международным бизнесом. Тремя крупнейшими из тогда еще восьми таких крупных банков были Schweizerische Kreditanstalt (SKA, позднее CS), Schweizerischer Bankverein (SBV, вошел позднее в состав нового образования под названием UBS), и SVB, который в 1990-х годах был поглощен CS.

Хотя SVB и был вторым по величине банком в стране с общими активами на сумму около 1,7 млрд франков и с персоналом в количестве примерно 1 600 человек, он не считался «типичным большим банком». Банк был даже организован не как акционерное общество, но в формате кооператива. Имея плотную сеть филиалов по всей стране, он был скорее ориентирован на внутреннего швейцарского потребителя, считаясь банком для среднего класса и обслуживая мелких вкладчиков и предприятия малого и среднего бизнеса. Как позже указывало правительство, объясняя мотивы своих действий, люди с небольшими, но деньгами предпочитали вкладываться в среднесрочные облигации SVB, становясь его пайщиками. Многие семьи вкладывали в этот по-настоящему «народный банк» буквально все свои сбережения.

Показать больше

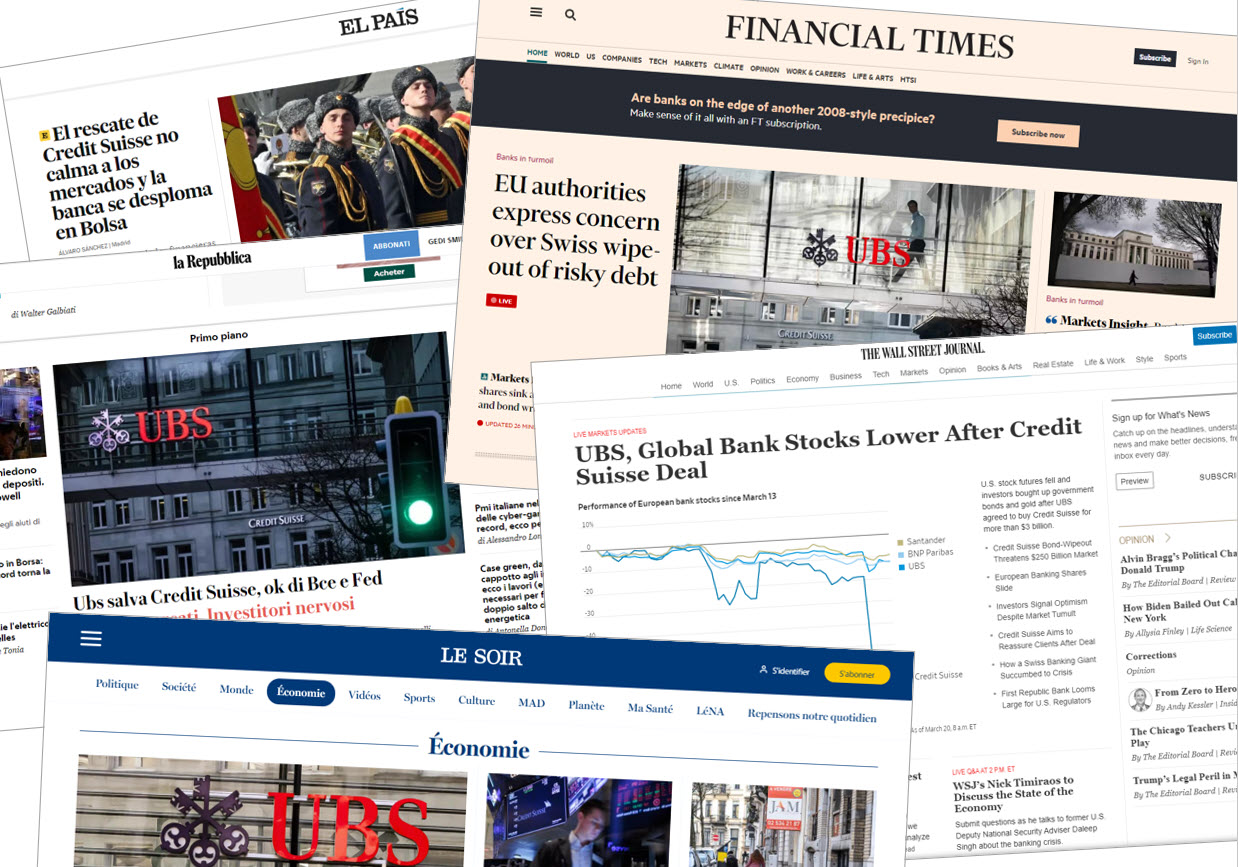

Мировая пресса скептически оценивает слияние UBS и Credit Suisse

Но это была еще далеко не вся правда. Дело в том, что к тому моменту SVB уже давно и последовательно расширял сферу своей деятельности, все чаще предоставляя кредиты крупным компаниям и делая крупные инвестиции за рубежом. Все это не противоречило его самовосприятию в качестве «банка для среднего класса» — скорее считалось, что такое расширение портфолио является логичным следствием этого статуса. В кризисные годы сразу после Первой мировой войны SVB понес значительные потери, источником которых стали прежде всего безнадежные кредиты, выданные швейцарским семейным предприятиям в области текстиля, производства часов и гостиничного бизнеса. Стараясь не обременять этими потерями своих собственных пайщиков, банк попытался компенсировать их, занявшись зарубежным инвестиционным бизнесом.

Поначалу эта стратегия вполне неплохо работала, однако одновременно она была связана с определенными рисками, для управления которыми у банка просто не было соответствующих знаний. Это стало очевидным в 1929 году. Тогда было вскрыто крупное мошенничество, связанное с одной крупной французской мукомольной компанией. Банк инвестировал в нее большие деньги, и он же стал поэтому основным пострадавшим по итогам этой аферы. Члены кооператива возмутились и решительно потребовали возврата к классическому бизнесу, ориентированному на мелкого швейцарского вкладчика. «Этот банк никогда не был большим банком, он был средним банком, который вдруг стал большим», — заявили они на своем общем собрании. Новое руководство попыталось кардинально изменить структуру бизнеса, но было уже поздно, тем более что биржевой крах 1929 года в Нью-Йорке все больше превращался в глобальный экономический кризис.

Государственное спасение

Самое позднее начиная с 1931 года вопрос о «реструктуризации» банка SVB постоянно стоял на повестке дня как Федерального совета (правительства), так и Национального (центрального) банка (SNB). В итоге было решено сделать «ход конем»: Альфред Хирс (Alfred Hirs, 1889-1978), бывший высокопоставленный менеджер SNB, был назначен внешним кризисным управляющим SVB с обязанностью отчитывался перед Центробанком обо всех внутренних процессах, происходивших в кризисном банке. В принципе ЦБ и был бы готов оказать ему государственную поддержку, но он не хотел обсуждать этот вопрос публично, мол, сейчас это было бы «особенно опасно».

Показать больше

Спасение Credit Suisse: что это значит для Швейцарии?

Внешне руководство SVB продолжало излучать уверенность и оптимизм, пайщикам банка даже выплачивались дивиденды, в то время как ситуация с его активами продолжала ухудшаться: кредиты не погашались, клиенты забирали свои вклады, а члены кооператива отзывали из банка свои доли капитала — другого частного банка, который был бы способен прийти на помощь, в стране просто не было. Становилось все более очевидным, что без быстрого «государственного вспомоществования» банк вскоре просто прогорит. Решение надо бы принимать быстро и не раздумывая.

Показать больше

Как Центробанк Швейцарии управляет достоянием страны!

Спустя менее чем два месяца с момента обращения SVB к Федеральному совету за помощью в конце ноября 1933 прошло чрезвычайное собрание пайщиков, а уже 8 декабря 1933 года было принято парламентское решение «о финансовом участии федерального центра в реорганизации Швейцарского народного банка. Таким образом, резюмировала ежедневная газета Der Bund, страна в лице центральных органов власти стала «банкиром помимо своей воли». В итоге эта процедура получила благословение парламента, который своей властью отменил все ранее принятые членами кооператива SVB решения, наделил Федеральный совет далеко идущими соответствующими полномочиями, выведя одновременно этот вопрос за рамки прямой демократии, то есть вынести факт оказания государственной помощи этому банку на суд народа было нельзя.

Спасение второй раз

Федеральный советник (министр федерального кабинета министров) Эдмунд Шультесс (Edmund Schulthess, 1868-1944) позже пояснил, что все эти чрезвычайные меры были приняты исключительно «в интересах поддержания на плаву нашей экономики». Необходимость государственной спасательной операции тогда практически никем не оспаривалась, что было тесно связано с особым характером банка, который был кооперативом, а не классическим АО или ООО. «Ни одно другое кредитное учреждение страны не проникло столь глубоко в наше общество, как этот банк», — резюмировала тогда газета Der Bund. От крайне левых до крайне правых — все были согласны с тем, что SVB необходимо было спасти, с тем чтобы, как писала тогда левая газета Basler Vorwärts, предотвратить потерю денег мелкими вкладчиками.

Показать больше

Как «швейцарское трио» заставило банк UBS приобрести Credit Suisse

А вот в вопросе о том, кто был виноват в таком развитии событий, согласия было куда меньше: в то время как левая пресса указывала на либералов из FDP, заседавших в совете директоров банка, либеральные и бюргерские газеты усматривали корень всех зол в самой кооперативной форме организации работы банка. В итоге все сошлись на том, что ничего подобного в будущем происходить больше не должно. Именно тогда в стране возникла идея современного законодательного регулирования деятельности финансовой индустрии, а министр финансов Швейцарии Жан-Мари Мюзи (Jean-Marie Musy, 1876-1952) заявил, что принятие первого швейцарского законодательного акта, регулирующего банковскую деятельность в стране (Bankengesetz), «откладывать больше нельзя».

Показать больше

Как спасли самый большой банк Швейцарии

Показать больше

История банка Credit Suisse: взлет и падение «кредитного монстра»

Законопроект, который некоторое время уже лежал в ящике его стола, был вынесен на общественное обсуждение, поступил в парламент в феврале 1934 года и был одобрен депутатами в сентябре того же года. Так родилась знаменитая швейцарская банковская тайна. В законе прописывалась еще и необходимость максимально эффективного надзора за финансовой индустрией страны, что должно было обеспечить большую безопасность и надежность. А вот порядок и условия участия государства в возможных будущих акциях по спасению других банков определены и прописаны не были. Возникла серая зона закона. В течение последующих 75 лет предполагалось, что такое спасение банка за счет госбюджета было и должно остаться одноразовым исключением из правил. После Второй мировой войны государство медленно, но верно вышло из состава владельцев банка, в 1993 году SVB был взят под контроль банком CS, чтобы в 2023 году быть спасенным еще один раз, и опять, ирония судьбы, под гарантии федерального бюджета.

Читайте также:

Показать больше

Швейцария и отказ от золотовалютного стандарта

Литература:

Baumann, Jan: Bundesinterventionen in der Bankenkrise 1931–1947. Eine vergleichende Studie am Beispiel der Schweizerischen Volksbank und der Schweizerischen Diskontbank, Diss., Universität Zürich, 2007

Mazbouri, Malik / Guex, Sébastien / Lopez, Rodrigo: Finanzplatz Schweiz, in: Halbeisen, Patrick / Müller, Margrit / Veyrassat, Béatrice (Hg.): Wirtschaftsgeschichte der Schweiz im 20. Jahrhundert, Basel 2012, S. 467–518.

В соответствии со стандартами JTI

Показать больше: Сертификат по нормам JTI для портала SWI swissinfo.ch

Обзор текущих дебатов с нашими журналистами можно найти здесь. Пожалуйста, присоединяйтесь к нам!

Если вы хотите начать разговор на тему, поднятую в этой статье, или хотите сообщить о фактических ошибках, напишите нам по адресу russian@swissinfo.ch.