Una estampida bancaria en Suiza, ¿puede repetirse?

Las imágenes dieron la vuelta al mundo hace 25 años: largas filas de clientes del Spar- & Leihkasse Thun asían sus libretas en un intento por rescatar lo que aún quedaba de sus ahorros. Muchos perdieron la mayor parte de sus activos. ¿Podría registrarse una nueva estampida bancaria en el país?

La vida de los afectados dio un giro dramático en 1991, cuando las autoridades del sistema financiero decidieron retirarle la licencia de operación al Spar- & Leihkasse Thun (TLT). Por ejemplo, Kurt-Peter Schweizer, cliente del banco con sede en el Oberland Bernés, vivió la quiebra de forma muy cercana.

Como portero del edificio del Parlamento suizo, donde se celebró la conferencia de prensa que formalizó la clausura, Schweizer tuvo que dar la bienvenida a todos los asistentes, incluidos los responsables del colapso del SLT. “Fue el peor momento de mi vida. Tuve que luchar para controlarme”, recuerda.

En su momento, la extinción del SLT fue resultado de la aplicación de una política laxa en el otorgamiento de créditos hipotecarios. Y cuando la burbuja inmobiliaria estalló a finales de los años 80, el banco colapsó. Algunas de las condiciones observadas entonces guardan similitud con lo que sucede hoy. Pero el riesgo real de que se reproduzca una quiebra como la del SLT depende esencialmente de cinco factores fundamentales.

Mostrar más

Una quiebra bancaria… ¿puede volver a producirse?

1. El modelo de negocios

El modelo de negocio de banca minorista –que comprende a las instituciones de crédito que trabajan preponderantemente con cliente privados y pymes– consiste esencialmente en recibir ahorros de una parte de sus clientes para luego canalizarlos como créditos a otros. El interés que el banco paga al ahorrador siempre es menor que el interés que cobra a los deudores. La diferencia entre ambos se conoce como margen de intermediación y es la ganancia que obtiene el banco.

Cuando una institución de crédito expande su horizonte de actividades –ofreciendo también asesoría para la gestión de patrimonio o para negociación de activos financieros– se reduce el riesgo de verse afectado por un colapso inmobiliario. Hoy, los bancos minoristas suizos obtienen el 66% de sus ganancias de la intermediación financiera y el resto, de otros servicios. Pero hace dos décadas, la intermediación financiera representaba el 72% de sus ingresos. La diversificación ha tenido pues un claro avance.

2. Movimientos de las tasas de interés

Hoy, las tasas de interés son muy bajas. El tipo de interés medio de un crédito hipotecario a dos años es del 1%. Esto ha reducido las ganancias de los bancos, ya que no pueden ofrecer a los ahorradores tasas por debajo del 0%.

El peligro comienza cuando las tasas de interés aumentan súbitamente, pues la vida de los créditos (especialmente, de los hipotecarios) es mucho más larga que la de las inversiones a plazo. Por tanto, un banco puede encontrarse fácilmente en la necesidad de refinanciarse a un costo mayor, es decir, recibirá nuevos depósitos a los que tendrá que ofrecer un mayor recompensa financiera (una tasa de 1,5 o 2%), a pesar de que la tasa que le pagan por créditos concedidos en el pasado seguirá siendo baja (1%) durante varios meses más, lo que le llevaría a operar con pérdidas.

El Banco Nacional Suizo es consciente de ello y pone todo su esfuerzo en evitar un repunte abrupto de los tipos de interés. Pero su poder es limitado.

3. Precio de los bienes inmobiliarios

Antes de la quiebra del SLT, el mercado inmobiliario vivía un periodo de jauja. Un ‘boom’ provocado indirectamente por el crack que vivieron los mercados de valores en 1987, una depresión bursátil que empujó a muchos inversores a desplazar sus fondos hacia el sector de los bienes raíces, lo que provocó que los precios inmobiliarios crecieran en espiral.

Hoy, observamos algunos paralelismos: los precios de las propiedades suizas crecen a una gran velocidad porque los inversores no tienen muchas alternativas interesantes (las tasas de interés son bajas y las bolsas han tenido un desempeño mediocre recientemente).

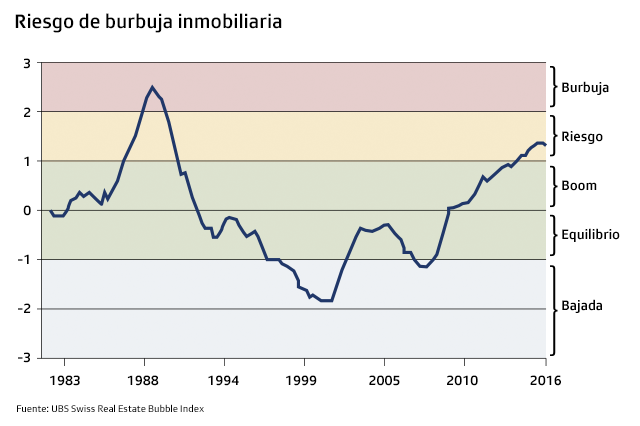

El banco UBS, que analiza de forma regular el mercado suizo de los bienes raíces, asegura que el riesgo de que estalle una burbuja inmobiliaria en Suiza es casi tan alto como lo era a finales de los años 80.

4. Reglas de capital

El regulador de los intermediarios financieros solicita a los bancos constituir reservas de capital lo suficientemente sólidas como para enfrentar contingencias. Pero el tamaño de dichas provisiones depende de muchos factores y es resultado de complejos cálculos. Y, por supuesto, la regulación impuesta por la autoridad solo funciona si las entidades financieras la respetan. En el caso del SLT, el banco no se apegó a los lineamientos prudenciales que exigía la autoridad supervisora de la época. Y esta última tampoco realizaba un escrutinio bancario tan riguroso como en el presente.

El regulador financiero –cuyo nombre actual es FINMA– ha reforzado sus controles a partir de la crisis inmobiliaria que colapsó al SLT y la crisis financiera que vivió el mundo durante la última década. Los requerimientos de capital son más altos y los bancos son supervisados de forma regular. Adicionalmente, las propias instituciones de crédito fijan sus reglas prudenciales en ámbitos, por ejemplo, como los créditos hipotecarios.

5. Esquema de Protección para el Ahorrador

Si un banco quebrara en la actualidad, estarían totalmente asegurados los ahorros de todos los clientes cuyos activos no superen los 100 000 francos suizos. La clientela del SLT no gozó de este beneficio, hoy conocido como Esquema de Protección para el AhorradorEnlace externo, en vigor desde 2005.

Dicho seguro no puede evitar de forma directa que un banco quiebre, pero sí lo protege indirectamente: si los clientes saben que sus ahorros estarán a salvo en caso de emergencia, su reacción es más serena cuando su banco atraviesa algún problema. Y es probable que no intenten retirar masivamente fondos, lo que provee estabilidad para las instituciones de crédito.

Conclusión

Los niveles actuales de los tipos de interés y los elevados precios del sector inmobiliario generan inquietud. Pero el sector bancario suizo ha aprendido las lecciones del pasado. Su modelo de negocios se basa en cimientos más sólidos que antes, y las autoridades reguladoras exigen operaciones más seguras y provisiones más altas para enfrentar contingencias. Por tanto, aunque el riesgo de una estampida bancaria no puede evitarse por completo, el riesgo de que tenga lugar en Suiza es muy baja actualmente.

¿Confía usted en los bancos suizos? ¿Depositaría su dinero en una cuenta bancaria suiza? Nos interesa su opinión.

Traducción del inglés: Andrea Ornelas

En cumplimiento de los estándares JTI

Mostrar más: SWI swissinfo.ch, certificado por la JTI

Puede encontrar todos nuestros debates aquí y participar en las discusiones.

Si quiere iniciar una conversación sobre un tema planteado en este artículo o quiere informar de errores factuales, envíenos un correo electrónico a spanish@swissinfo.ch.