La casa en el pueblo se vuelve un tormento fiscal

Emigraron a Suiza, trabajaron duro y, con los ahorros, muchos construyeron una casa en su pueblo natal, pero sin declararla. Hoy, con la entrada en vigor del intercambio automático de información, estos italianos, españoles y portugueses tienen que ponerse al día con la Hacienda suiza. De lo contrario, las multas pueden ser cuantiosas.

Es lunes y el restaurante de la Colonia Libera Italiana de Neuchâtel está repleto de gente. Casi un centenar de personas en un local que normalmente no congrega a más de una treintena. Se palpa la incertidumbre. “Mis padres fallecieron hace tres años y heredé una pequeña casa en Puglia. ¿Qué tengo que hacer?” “¿Por qué tengo que declarar mi casa al fisco suizo cuando siempre he pagado el IMU [impuesto municipal de naturaleza patrimonial] en Italia?” “¿A cuánto ascienden los atrasos que tendré que pagar al fisco suizo?”. El presidente de Ital-Uil SvizzeraEnlace externo, Mariano Franzin, intenta responder a las múltiples dudas de los presentes.

Para entender qué es lo que tanto preocupa, no solo a la colonia italiana en Suiza, sino también a la portuguesa y la española, tenemos que remontarnos al año 2008. Después de la crisis financiera mundial, el secreto bancario suizo se vio bajo una creciente presión y el país tuvo que adecuar sus normativas a los estándares de la Organización para la Cooperación y el Desarrollo Económico (OCDE).

El gobierno helvético ha firmado acuerdos para el intercambio automático de informaciónEnlace externo [fiscal] con varios países. El convenio suscrito con la Unión Europea entró en vigor a comienzos del año 2017. Estos convenios prevén la transmisión de los datos de todas las cuentas bancarias cuyos titulares residen en otro país. En otras palabras: A partir de 2018, Suiza transmitirá a Italia, España y Portugal todos los datos de las cuentas bancarias a nombre de personas que residen en Italia, España y Portugal, y viceversa.

Mostrar más

¿Cuáles son los principales cambios?

No hay doble imposición

El acuerdo no contempla la transmisión de datos sobre el patrimonio. Sin embargo, con un extracto de una cuenta bancaria se puede detectar fácilmente una casa o un terreno no declarada en Suiza. “No importa si en la cuenta hay 1 000 o 10 000 euros. Basta con que figure una transacción por el pago de la IMU o del canon de la RAI [televisión pública italiana] para que las autoridades fiscales entiendan que el titular de la cuenta es propietario también de un bien inmobiliario en Italia”, explica Mariano Franzin.

Pero si ya ha tributado en Italia por esa propiedad, ¿por qué tiene que pagar impuestos también en Suiza? Además, desde 1976 existe un convenio contra la doble imposiciónEnlace externo entre ambos países, y con España desde 1966Enlace externo.

La legislación helvética prevé que los contribuyentes que residen en el país tienen la obligación de declarar todo lo que poseen y ganan, independientemente de que tengan una propiedad en Suiza o en el extranjero. Esta norma se aplica también a los ciudadanos suizos que tienen una vivienda en el extranjero. Pero los impuestos no se pagan dos veces. La propiedad en Italia (España o Portugal) incide solamente en la tasa impositiva aplicada en Suiza.

La mayoría de los propietarios de una vivienda en el extranjero están probablemente en una situación irregular. “En los últimos meses he participado en unas cincuenta veladas de información en casi toda Suiza. He conocido solo a una decena de personas que sí han declarado su propiedad inmobiliaria al fisco helvético. Y si la mayoría no lo ha hecho, no ha sido por mala fe. Sencillamente, la gente, al pagar el impuesto de propiedad en el país natal, no sabe que tiene que declarar la vivienda también en el país de residencia”, puntualiza Mariano Franzin.

Impuestos municipales, cantonales y federales

El sistema fiscal suizo refleja la estructura federal del país.

Cada uno de los 26 cantones tiene su propia legislación fiscal. Los impuestos sobre la renta, el patrimonio, la sucesión y las ganancias patrimoniales varían de un cantón a otro.

Además, los municipios pueden establecer impuestos municipales o decidir suplementos en el ámbito de la tarifa cantonal de base.

Las personas físicas también tributan por la renta a escala estatal (Confederación). Se trata de los denominados impuestos federales directos, que son inferiores a los cantonales y municipales. Los ingresos fiscales de la Confederación (Estado) provienen principalmente de otras fuentes: IVA, aranceles, derechos de timbre…

La opción de la autodenuncia

Quienes no la hayan declarado, tienen la posibilidad de regularizar su situación mediante la autodenunciaEnlace externo. Introducida en 2010, esta medida debería tener vigencia hasta 18 meses después de la entrada en vigor del intercambio automático de información, o sea, hasta junio de 2018. Si opta por esta solución, el contribuyente deberá desembolsar los últimos diez años de impuestos atrasados y los intereses de demora. “De lo contrario, esta falta podría derivar en una multa que oscila entre un tercio y tres veces el monto de los impuestos, además del pago de los gravámenes atrasados”, subraya Mariano Franzin.

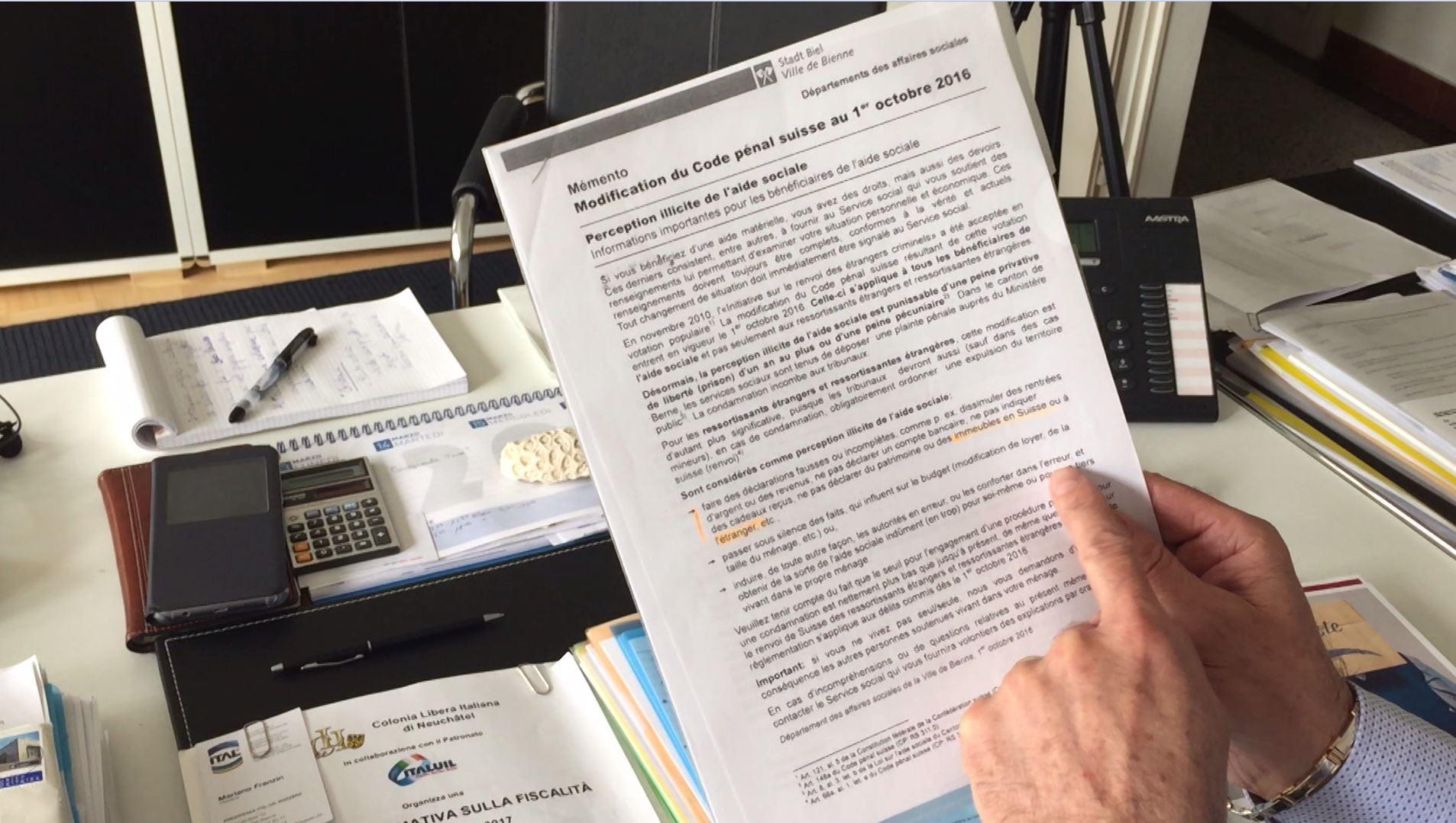

El presidente de la Ital-Uil nos enseña los cálculos de algunas personas que han optado por la autodenuncia. Las sumas atrasadas que tienen que abonar por los diez años varían entre un par de miles y 30 000 francos. “Este último es un caso un poco excepcional”, precisa Franzin. La persona en cuestión posee, de hecho, bonos del Estado por valor de más de 150 000 francos, una vivienda valorada en 180 000 francos y una cuenta bancaria en la que hay depositados 30 000 francos.

Saber exactamente a cuánto ascienden los atrasos es cosa imposible. No se puede establecer un baremo que sea aplicable a todos. “Cada caso es único”, afirma el presidente de Ital-Uil. Además, algunos aspectos aún o están del todo esclarecidos. “¿El impuesto IMU que una persona paga en Italia puede deducirse o no de la declaración de la renta en Suiza? La ciudad de Biel me ha respondido que sí, mientras el cantón de Berna [del que Biel es parte] me contestó que no”, explica. Franzin lamenta la falta de directrices claras a escala nacional.

¡Atención quienes cobran prestaciones sociales!

La entrada en vigor del intercambio automático de información puede ser dramática, sobre todo, para una categoría de población: los beneficiarios de prestaciones sociales.

Mostrar más

El riesgo que corren quienes cobran prestaciones sociales

En algunos cantones, las personas que cobran una prestación de la asistencia social o cualquier tipo de ayuda del Estado –por ejemplo, las denominadas prestaciones complementarias del seguro de vejez (AHV en alemán, AVS en francés)– han recibido una carta que en resumen dice esto: “Si una persona ha proporcionado declaraciones falsas o incompletas, no ha declarado una cuenta bancaria o bienes inmobiliarios en Suiza o en el extranjero […], se considera que las prestaciones sociales que ha recibido son ilícitas”.

En teoría, las autoridades fiscales no transmiten información a las oficinas de los seguros sociales. Ahora bien, es posible que en un municipio pequeño la única persona que se ocupa de la seguridad social comente algún caso concreto con colega de los asuntos fiscales con el que comparte oficina… Es más, puede que en algunos municipios haya una persona encargada de ambos temas, la fiscalidad y las prestaciones sociales.

En el caso de que las autoridades comprobaran que se ha cometido un abuso, las sanciones pueden ser cuantiosas: reembolso parcial o total de las prestaciones sociales percibidas indebidamente, denuncia penal y, en casos más graves, pérdida del permiso de estancia o residencia, con la consiguiente expulsión de Suiza.

¿Cómo incide tener una vivienda en el extranjero?

El señor Rossi es propietario de una casa en Suiza con un valor catastral de 300 000 francos y libre de hipoteca. Si reside en el cantón de Neuchâtel, a este bien se aplicará una tasa impositiva del 5,6 por mil y pagará cerca de 1 600 francos de impuestos al año. Pero el señor Rossi también tiene una casa en Italia valorada en 200 000 francos. Si la declara en Suiza, seguirá pagando impuestos solo por las propiedades que tiene en este país –300 000 francos–, pero la tasa impositiva que se utilizará para el cálculo será por un patrimonio de 500 000 francos. Es decir, la tasa impositiva pasará del 5,6 al 7,5 por mil. El impuesto anual sobre el patrimonio oscilará así entre 1 600 y 2 200 francos.

El hecho ser propietario de una vivienda en el extranjero repercute también en el impuesto sobre la renta. En Suiza, los propietarios de bienes inmuebles tienen que agregar a su renta gravable el denominado valor del alquiler imputado, es decir, el porcentaje del valor catastral de la vivienda (que varía de un cantón a otro, pero suele rondar el 5%).

Retomemos en ejemplo anterior. El señor Rossi gana 50 000 netos al año. A estos ingresos debe sumar el valor del alquiler imputado (15 000 francos). Rossi tributará así por unos ingresos de 65 000 francos. La tasa para esta franja de ingresos es del 10%, por lo que Rossi pagará cerca de 13 000 francos al año. Al igual que en el caso del impuesto sobre el patrimonio, el contribuyente tiene que agregar el valor de la vivienda en Italia para determinar la tasa impositiva. Esta se aplicará a sus 65 000 francos, pero no será ya del 10%, sino de medio punto porcentual más en este caso hipotético. Si lo traducimos a dinero contante y sonante, el señor Rossi tendrá que pagar alrededor de 500 francos más al año de impuestos sobre la renta.

Traducción del italiano: Belén Couceiro

En cumplimiento de los estándares JTI

Mostrar más: SWI swissinfo.ch, certificado por la JTI

Puede encontrar todos nuestros debates aquí y participar en las discusiones.

Si quiere iniciar una conversación sobre un tema planteado en este artículo o quiere informar de errores factuales, envíenos un correo electrónico a spanish@swissinfo.ch.