¿Muy elevadas las pensiones en Suiza?

Los jubilados suizos reciben pensiones que se encuentran entre las mejores del mundo, pero el sistema suizo de pensiones de vejez está en peligro de colapsar. ¿Son demasiado altas esas pensiones?

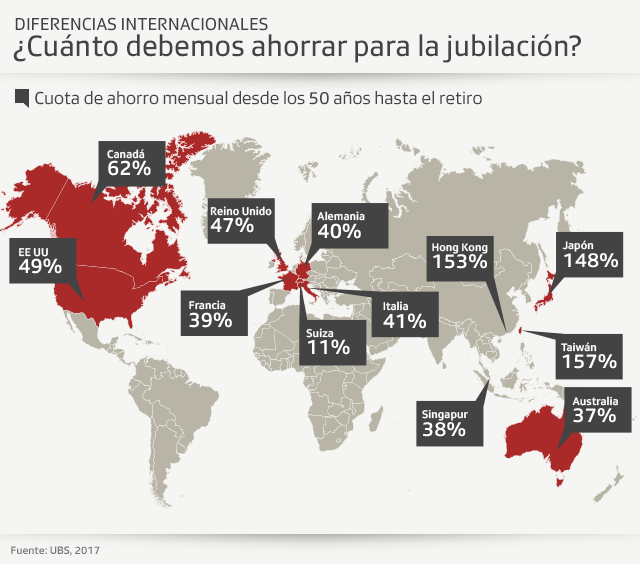

Las suizas y los suizos tienen todo para ser jubilados felices. Según un estudio comparativo del UBS (International Pension Gap IndexEnlace externo) en una docena de países, gracias a sus buenas pensiones, son los que menos ahorros adicionales necesitan en previsión de su vejez, y esto, en un país donde el coste de la vida es el más alto del mundo. Un empleado que ha trabajado a tiempo completo toda su vida en Suiza estará, en principio, en el lado correcto en su vejez.

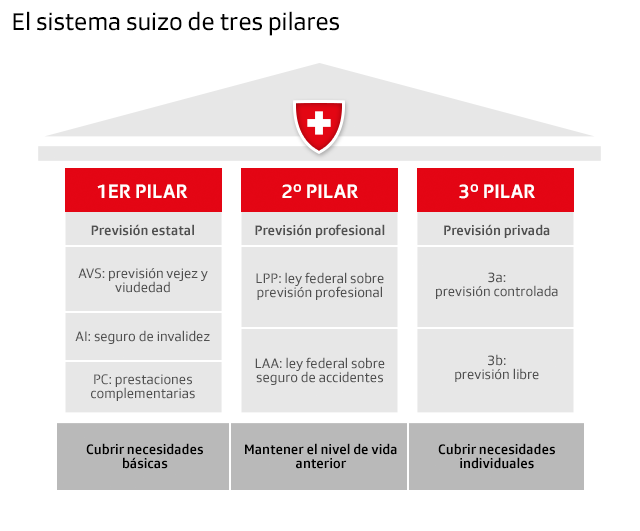

Suiza cuenta con un sistema de pensiones muy desarrollado, basado en tres pilares: un sistema estatal de previsión que asegura a todos una modesta renta mínima. Los trabajadores deben estar obligatoriamente asegurados en un fondo de pensiones cuya renta, además de la del primer pilar, debe permitirles conservar su nivel de vida habitual. El tercer pilar está constituido por ahorros privados que cuentan con incentivos fiscales.

Repartición de riesgos

“Con sus tres pilares financiados de manera diferente, Suiza es considerada en el extranjero como un ejemplo de previsión para la jubilación”, afirma Thomas GächterEnlace externo, catedrático de Derecho de la Seguridad Social en la Universidad de Zúrich. “El modelo es genial, pero desafortunadamente no ha sido concretizado de manera consecuente”. Por un lado, el Estado no invierte lo suficiente en el primer pilar y sus rentas ya no son suficientes para sobrevivir en Suiza.

Por otra parte, el segundo pilar, basado en la capitalización, se ve afectado por la debilidad persistente de las tasas de interés. Cuando el rendimiento del capital invertido de forma segura es demasiado bajo, ya no es suficiente para financiar las pensiones prometidas, lo que provoca un déficit de financiación.

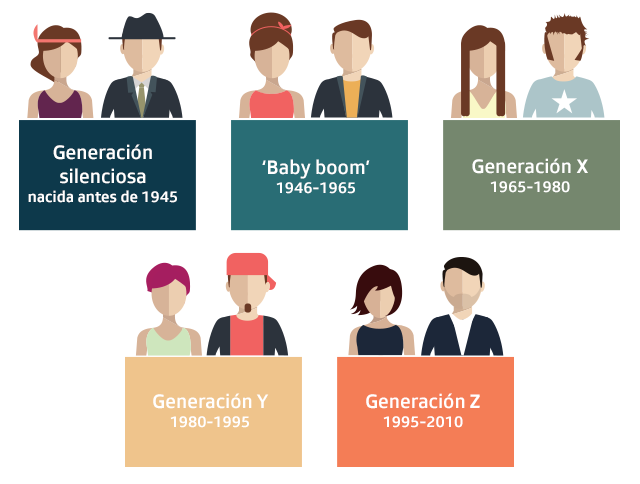

La evolución demográfica agrava aún más el problema, en particular en el caso del primer pilar. La numerosa generación de los baby boomers llega progresivamente a la jubilación, la mayoría de las suizas y de los suizos se pensionan de manera anticipadaEnlace externo y la esperanza de vidaEnlace externo es una de las más altas del mundo. “Es una verdadera bomba de tiempo”, dice Thomas Gächter.

La tasa de conversiónEnlace externo permite determinar el monto de la renta anual de jubilación a partir del capital de vejez acumulado. Tiene en cuenta la esperanza de vida estadística y las previsiones del rendimiento del capital sobre los mercados de capitales. Por ejemplo, con una tasa de conversión del 6,8%, una persona que haya acumulado un capital de vejez de 100 000 francos recibirá 6 800 francos de pensión anual. Las modificaciones en las tasas solamente afectan a las pensiones futuras.

No solamente amenaza a Suiza, sino también a muchos otros países industrializadosEnlace externo. Además, “primero afectará a otros países”, estima el especialista. El sistema suizo tiene la ventaja de proporcionar una financiación diferente para cada uno de los tres pilares, lo que reparte los riesgos. Sin embargo, Suiza también encuentra dificultades en un momento u otro.

Las pensiones en Suiza son demasiado altas

Las primeras nubes ya se vislumbran en el horizonte del paraíso de la jubilación en Suiza. Algunos fondos de pensiones han comenzado a reducir sus tasas de conversión. En otras palabras, han reducido las rentas de las generaciones futuras.

Esas correcciones son necesariasEnlace externo porque en los últimos años los fondos de pensiones han concedido pensiones demasiado elevadas (y aquellos cuyos pagos han comenzado ya no pueden ser ajustadas, véase recuadro). “Durante años, la tasa conversión aplicada fue demasiado alta”, dice Thomas Gächter. Una generación -la que se jubiló en los últimos años- recibirá hasta su muerte más de lo que ha pagado.” La Generación X, por otro lado, está entre los perdedores. “Han pagado mucho, pero recibirán menos. Contribuyeron a pagar las pensiones de sus mayores”.

Una iniciativa popular pide rentas variables

Los especialistas describen este fenómeno como una redistribución involuntaria de los fondos de la población activa y de los empleadores hacia las rentistas. Y esto continúa. Alcanza, en promedio 7 000 millones de francos suizos por año, es decir, el 25% de las rentas. Sin embargo, contrariamente a lo que está previsto para el AVS, no debería haber redistribución en la previsión profesional (véase recuadro).

Por eso, desde abril, un comité recoge firmas para la iniciativa popular ‘previsión sí, pero equitativa’Enlace externo, lanzada por Josef Bachmann, antiguo director de una empresa de fondos de pensiones, actualmente jubilado. Pide que las rentas de los fondos de pensiones sean adaptadas continuamente en función de los ingresos del capital para evitar cualquier redistribución entre la población activa y los pensionistas. En otras palabras, las pensiones serían altas cuando el mercado de valores fuera bien, pero bajarían si fuera mal.

Su cálculo también tendría en cuenta las tendencias demográficas y la inflación. Y las pensiones de las personas que ya están jubiladas podrían reducirse, lo que sería algo totalmente nuevo en Suiza. “El principio de la renta variable parte de la idea de que no se puede fijar por adelantado el monto de las rentas para toda una vida”, dice Josef Bachmann. Porque eso conduce siempre a redistribuciones y la mayoría de ellas son en detrimento de los jóvenes. “Esta injusticia ha alcanzado tales proporciones que es necesario actuar”.

El primer pilar corresponde a la previsión estatal, es decir, al Seguro de Vejez y Supervivencia (AHV/AVS), que tiene por objeto cubrir las necesidades esenciales en el momento de la jubilación. Este seguro obligatorio para (casi) todos se financia mediante las contribuciones de asalariados, autónomos, empleadores y la propia Confederación (Estado).

El segundo pilar está constituido por la previsión profesional, cuyas prestaciones, junto a las del AHV/AVS, deben permitir al asegurado conservar, en buena medida, su propio ritmo de vida una vez llegada la jubilación. Se gestiona a través de cajas de pensiones y aseguradoras y es obligatorio para todos los trabajadores asalariados. Se financia con las cotizaciones de los propios trabajadores y de los empleadores.

El tercer pilar se refiere al ahorro voluntario individual y está destinado a cubrir eventuales lagunas en el sistema de previsión y a satisfacer deseos personales. Algunas modalidades de este ahorro facultativo –cuentas bancarias bloqueadas y propiedades inmobiliarias– se benefician de incentivos fiscales.

¿El reinado de los ancianos?

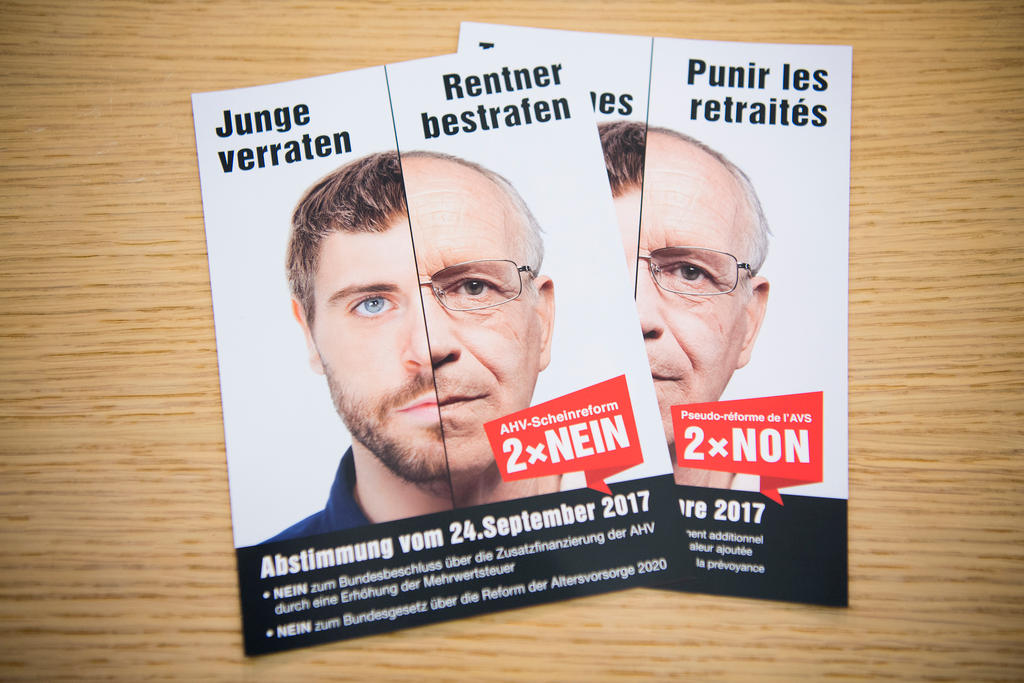

Sin embargo, es probable que la iniciativa encuentre un problema estructural: en general, las personas mayores acuden más a las urnas que los jóvenes durante las votaciones populares. Sin embargo, Josef Bachmann se muestra optimista: “El proyecto tiene posibilidades de éxito si es apoyado por muchos pensionistas. Las personas mayores han reconocido el problema y son solidarios”.

Traducido del francés por Marcela Águila Rubín

En cumplimiento de los estándares JTI

Mostrar más: SWI swissinfo.ch, certificado por la JTI

Puede encontrar todos nuestros debates aquí y participar en las discusiones.

Si quiere iniciar una conversación sobre un tema planteado en este artículo o quiere informar de errores factuales, envíenos un correo electrónico a spanish@swissinfo.ch.