La Suisse est-elle vraiment le pays des banquiers?

Tout le monde a déjà entendu parler du fameux banquier suisse. Le cliché est omniprésent, jusqu'à la littérature ou au cinéma. Le secret bancaire, l’évasion fiscale et les amendes infligées aux banques suisses ont suscité de nombreuses controverses. Ces dernières méritent-elles pour autant les stéréotypes auxquels elles sont associées? La réponse dans les graphiques suivants.

Banques et emploi

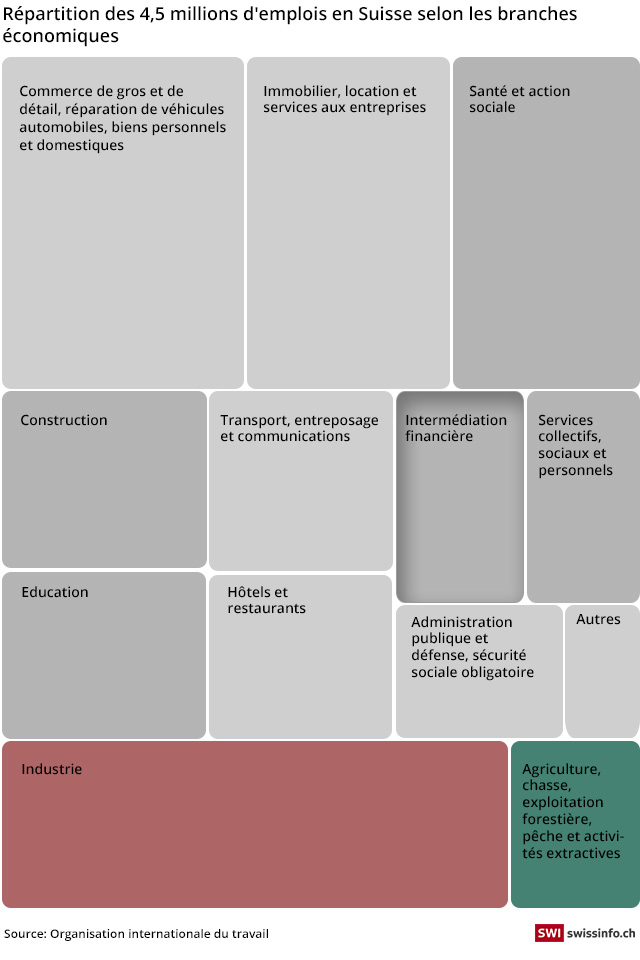

La Suisse est souvent perçue comme le pays des banquiers, mais sont-ils véritablement si nombreux? Le graphique ci-dessous illustre le nombre d’emplois dans chaque secteur économique, la taille de chaque case étant proportionnelle au nombre d’emplois:

On peut voir qu’il n’existe pas de catégorie spécifique pour les banquiers. Le terme «intermédiation financière» couvre tous les emplois dans les services financiers: banques, assurances, fonds de pension et autres fonds.

- 5,8% des employés sont actifs dans les services financiers, soit 1 emploi sur 17. Cela correspond à une main-d’œuvre plus restreinte que celle active par exemple dans l’éducation ou la branche de l’hôtellerie-restauration.

- Sur l’ensemble des personnes actives dans le secteur de l’intermédiation financière, un tiers environ travaille dans une compagnie d’assurance, soit 1,6% du total de la population active en Suisse en 2012.

- Les banques employaient 105’166 personnes en 2012, soit 2,2% de la main-d’œuvre totale en Suisse (1 emploi sur 46).

Le tableau ci-dessous montre la proportion d’emplois recensés dans la branche de l’intermédiation financière dans plusieurs pays.

Bien que la Suisse dispose d’une main-d’œuvre importante dans les services financiers, les Etats-Unis comptent proportionnellement presque autant d’emplois dans ce secteur.

Le poids des banques dans l’économie

S’agissant de la contribution des activités financières à l’économie nationale, le graphique ci-dessous illustre la part représentée par les banques et les assurances dans le produit intérieur brut (PIB):

Sans surprise, en raison de la forte proportion d’emplois dans la finance, les activités financières représentent une part importante du PIB de la Suisse.

Les estimations concernant la part des activités financières dans le PIB sont contestées. Les chiffres présentés ici sont les estimations les plus élevées. Certains spécialistes soutiennent que la valeur ajoutée produite par les institutions financières se rapproche plutôt de 6% que de 11% du PIB en Suisse (comparable au secteur de la construction). L’ONU, l’OCDE, Eurostat et la Banque centrale européenne ont mis en place un groupe de travail mixte pour déterminer une nouvelle méthode de mesure de la contribution des activités financières au PIB. Le litige principal est lié à l’évaluation de la prime de risque, à savoir le revenu du taux d’intérêt qui représente évidemment une partie importante du chiffre d’affaires des banques. Certains experts affirment que ces revenus n’apportent pas de valeur ajoutée au PIB et ne devraient donc pas être pris en considération.

Une autre manière de mesurer l’importance du secteur bancaire pour l’économie suisse est de considérer le total des actifs des banques. Les actifs des banques sont généralement répertoriés sur la partie gauche d’un bilan et englobent la totalité de ce que possède une banque: les prêts, les titres et les actifs physiques tels que les immeubles. Le tableau ci-dessous présente les actifs bancaires totaux par pays, par habitant, en termes absolus ainsi que par rapport au PIB:

Les actifs bancaires représentent généralement plus de 100% du PIB dans les économies développées. Là encore, la Suisse a proportionnellement l’un des plus hauts taux d’actifs bancaires par habitant ainsi qu’en pourcentage de son PIB.

Les banques suisses dans le monde

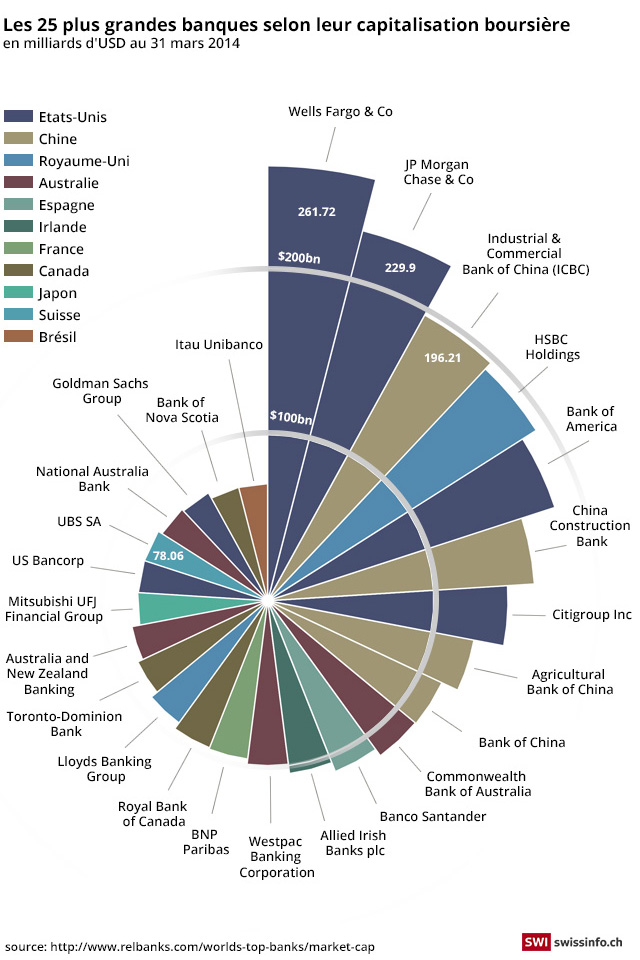

S’il est clair que les activités financières jouent un rôle prépondérant dans l’économie suisse, comment les sociétés financières helvétiques se classent-elles à l’échelle mondiale? Le graphique suivant présente la capitalisation boursières des 25 plus grandes banques en 2014:

Considérées individuellement, les banques suisses ne font pas office de poids lourds en comparaison internationale. Elles se classent seulement à la 21e place (UBS, 78 milliards de dollars) et à la 35e place (Credit Suisse, 51 milliards). Les compagnies d’assurance helvétique font meilleure figure, Zurich occupant le 7e rang (39 milliards) et Swiss Re le 17e (23 milliards).

A titre de comparaison, Apple était dotée d’une capitalisation boursière de 415,7 milliards de dollars à fin 2013. Nestlé et Roche, deux des plus emblématiques multinationales installées en Suisse, pesaient respectivement 234 et 202 milliards de dollars de capitalisation boursière. A la lecture de ces chiffres, on peut se poser la question de savoir pourquoi les banques suisses ont acquis une telle notoriété.

L’industrie bancaire moderne trouve ses origines dans les banques privées. Les premières banques de Venise étaient axées sur la gestion de fortune des familles riches. Plus tard, les banques privées ont pris leur nom pour se distinguer des banques de détail et de dépôt. Historiquement, la banque privée était considérée comme un créneau exclusif s’adressant uniquement aux personnes possédant plus de un million de dollars en liquide, mais il est aujourd’hui possible d’ouvrir un compte bancaire privé avec 250’000 dollars de fortune. Pour ces services, les clients paient soit un montant variable basé sur la performance du portefeuille annuel ou alors un montant forfaitaire généralement calculé en pourcentage annuel du capital total investi.

Gestion de patrimoine

La Suisse peut se targuer d’être leader mondial dans la gestion de patrimoine privé, plus connue sous l’appellation anglophone de ‘private banking’. Le terme ‘privé’ fait référence à un service rendu sur une base plus personnalisée que dans le marché de la banque de détail, grâce notamment à des conseillers bancaires attitrés. Il ne se réfère pas nécessairement à une institution bancaire privée. Les services fournis vont du conseil en matière d’investissement personnel à la gestion de l’ensemble de la fortune d’un client.

Dans le classement international des avoirs sous gestion de clients privés, six banques suisses se classent dans le top-20. En 2013, UBS était no1 dans ce secteur, avec plus de 1700 milliards de dollars de fortune personnelle sous gestion. Le tableau ci-dessous permet de mieux se rendre compte à quoi correspond une telle somme.

Les actifs sous gestion de la division ‘private banking’ d’UBS totalisent plus de 20 fois la capitalisation boursière de la banque et représentent le triple du PIB annuel helvétique. En 2012, on estimait que le total des avoirs sous gestion dans les banques suisses atteignait 6150 milliards de dollars, soit l’équivalent de plus d’un tiers du PIB annuel de l’Union européenne ou des Etats-Unis. La moitié était gérée par les deux plus grandes banques du pays, UBS et Credit Suisse. Plus de la moitié de ces capitaux sont détenus par des investisseurs résidant à l’étranger. La Suisse est actuellement leader mondial dans la gestion de fortune dite ‘offshore’, un marché estimé à 8500 milliards de dollars dans le monde.

Parmi les raisons qui expliquent le succès de la Suisse dans le domaine de la gestion de fortune transfrontalière, on peut citer une longue expérience en la matière, un environnement politique et économique stable et, bien sûr, une législation – farouchement critiquée – favorable sur le secret bancaire codifiée en 1934.

Il est impossible d’estimer la part de ces actifs qui ont échappé aux autorités fiscales des pays concernés, mais le tableau ci-dessus montre clairement une corrélation entre les Etats disposant d’une certaine forme de secret bancaire (Suisse, Singapour, les îles Anglo-Normandes et des Caraïbes, le Luxembourg) et une part de marché élevée dans la gestion de fortune offshore.

L’Association suisse des banquiersLien externe estime que 54’000 personnes étaient employées dans le secteur de la gestion de fortune en Suisse en 2012 (1% du total des emplois en Suisse). La productivité du secteur est également, sans surprise, élevée: la gestion de fortune privée représente à elle seule 2,8% du PIB annuel suisse (16 milliards de francs suisses de valeur ajoutée à l’économie). Mais avec l’érosion de la tolérance internationale en matière de fraude fiscale et la pression de plus en plus forte sur le secret bancaire, la question se pose aujourd’hui de savoir à quel point la gestion de fortune ‘offshore’ sera encore attractive une fois que les activités bancaires internationales et le cadre réglementaire auront été harmonisés.

avec la collaboration de Matthew Allen, Filipa Cordeiro & Samuel Jaberg

En conformité avec les normes du JTI

Plus: SWI swissinfo.ch certifiée par la Journalism Trust Initiative

Vous pouvez trouver un aperçu des conversations en cours avec nos journalistes ici. Rejoignez-nous !

Si vous souhaitez entamer une conversation sur un sujet abordé dans cet article ou si vous voulez signaler des erreurs factuelles, envoyez-nous un courriel à french@swissinfo.ch.